Стэфан Геращенко, хорошо читаешь балансы?… не думаю, скорее лишь ищешь совпадения. но не обратил внимание на изменение самих финвложений доморощенный аналитик.

как можно говорить о потенциале роста в среднесрок на 4-8% при недооценке в разы? какие основания дают повод говорить именно о +4-8%?

это не более чем гадание на кофейной гуще с размазанным временным лагом.

шел бы лучше в экстрасенсы, там как раз прокатят такие формулировки ...

п.с. — я сегодня посмотрел лишь на цифры, в сам баланс не заглядывал и уж тем более не сравнивал с предыдущим. времени нет.

РСБУ имеет посредственное значение. +30% хороший результат в годовом выражении.

| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 156,3 млрд |

| Выручка | 1 616,6 млрд |

| EBITDA | 612,6 млрд |

| Прибыль | -144,5 млрд |

| Дивиденд ао | – |

| P/E | -1,1 |

| P/S | 0,1 |

| P/BV | 0,1 |

| EV/EBITDA | 1,1 |

| Див.доход ао | 0,0% |

| Россети (ФСК) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети (ФСК) акции

0.07394₽ +0.52%

-

Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

и при этом рыночная цена этих капиталоемких вложений снизилась?

переоцени ка их как-нибудь по хирому, чтоб они + на 13 ярдов при таком раскладе…

Ремора, с какого перепугу вдруг цена снизилась? Доля ФСК в ИРАО сейчас 9%. На начало года цена ИРАО была 3,4, на конец 3 квартала 4,1, это рост капы на минуточку на 20%. 104 млрд акций ИРАО * 9% * 0,7 рубля прироста цены = 6,5 млрд. только по тому пакету, который остался. Возможно, в 13,7 отразили рост всего пакета ИРАО, в годовом отчёте будет понятно.

Александр Е, Не спорь с Реморой. Он точно балансы читать не умеет. Для Вас и интересующихся — именно такая переоценка (13,46) была и в РСБУ за 6 месяцев. Так что это переоценка всего пакета и, видимо, на 30.09 сделка ещё не была завершена (изменения в реестре ИРао ещё не сделали). Так что показатели 3-го квартала неплохи (плюс снизился долг) и расчёты показывают, что Феска имеет среднесрочный потенциал роста 4-8% (без учёта влияния дивов, где бал. убытки от сделки можно посчитать весьма по-разному и которые могут быть как больше, так и меньше прошлого года — но эта мясорубка между Муровым и Ливинским пройдёт в кулуарах). В-общем годовая отчётность покажет.

Стэфан Геращенко, спасибо. Здесь какие-то хитрости бухгалтерские, по балансу видно серьёзное уменьшение финансовых вложений с 84 до 58 млрд, это наверняка продажа ИРао.

Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

и при этом рыночная цена этих капиталоемких вложений снизилась?

переоцени ка их как-нибудь по хирому, чтоб они + на 13 ярдов при таком раскладе…

Ремора, с какого перепугу вдруг цена снизилась? Доля ФСК в ИРАО сейчас 9%. На начало года цена ИРАО была 3,4, на конец 3 квартала 4,1, это рост капы на минуточку на 20%. 104 млрд акций ИРАО * 9% * 0,7 рубля прироста цены = 6,5 млрд. только по тому пакету, который остался. Возможно, в 13,7 отразили рост всего пакета ИРАО, в годовом отчёте будет понятно.

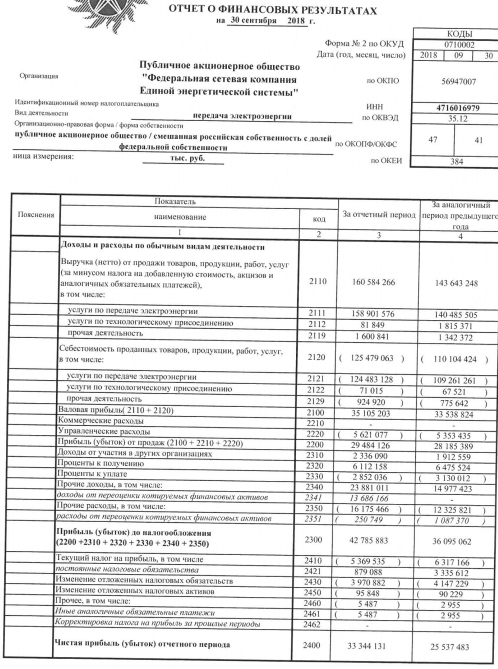

Александр Е, Не спорь с Реморой. Он точно балансы читать не умеет. Для Вас и интересующихся — именно такая переоценка (13,46) была и в РСБУ за 6 месяцев. Так что это переоценка всего пакета и, видимо, на 30.09 сделка ещё не была завершена (изменения в реестре ИРао ещё не сделали). Так что показатели 3-го квартала неплохи (плюс снизился долг) и расчёты показывают, что Феска имеет среднесрочный потенциал роста 4-8% (без учёта влияния дивов, где бал. убытки от сделки можно посчитать весьма по-разному и которые могут быть как больше, так и меньше прошлого года — но эта мясорубка между Муровым и Ливинским пройдёт в кулуарах). В-общем годовая отчётность покажет. Посмотрел отчёт. Рост выручки от передачи электроэнергии сопоставим с ростом себестоимости по передаче электроэнергии в процентах. Компании удаётся удерживать большую рентабельность по валу. Также чистая прибыль ещё увеличена за счёт прочих источников, постоянное наличие которых уже можно считать хорошей тенденцией.

Посмотрел отчёт. Рост выручки от передачи электроэнергии сопоставим с ростом себестоимости по передаче электроэнергии в процентах. Компании удаётся удерживать большую рентабельность по валу. Также чистая прибыль ещё увеличена за счёт прочих источников, постоянное наличие которых уже можно считать хорошей тенденцией.

Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

и при этом рыночная цена этих капиталоемких вложений снизилась?

переоцени ка их как-нибудь по хирому, чтоб они + на 13 ярдов при таком раскладе…

Ремора, с какого перепугу вдруг цена снизилась? Доля ФСК в ИРАО сейчас 9%. На начало года цена ИРАО была 3,4, на конец 3 квартала 4,1, это рост капы на минуточку на 20%. 104 млрд акций ИРАО * 9% * 0,7 рубля прироста цены = 6,5 млрд. только по тому пакету, который остался. Возможно, в 13,7 отразили рост всего пакета ИРАО, в годовом отчёте будет понятно.

Andrey Vlasov, по балансу данные пакеты росли в цене с 2015г., дивы с этой прибыли не платили, так как не было реальной прибыли — она была бумажной.

— сейчас эту часть прибыли обналичивают.

акционеры должны получить свою долю по итогу 2018г.…

Ремора, если прибыль росла с 2015г, а сейчас просто обналичили, почему её только в этом РСБУ отразили?

Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

и при этом рыночная цена этих капиталоемких вложений снизилась?

переоцени ка их как-нибудь по хирому, чтоб они + на 13 ярдов при таком раскладе…

Ремора, в дивы эти 13.7 ярдов пойдут? Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

Александр Е, дорогой друг скажи каким образом выросла переоценка финвложений у ФСК, когда были проданы пакеты акций в Россетях и больше половины ИРАО?… :)

и при этом рыночная цена этих капиталоемких вложений снизилась?

переоцени ка их как-нибудь по хирому, чтоб они + на 13 ярдов при таком раскладе…

Думал, отчёт лучше будет. Со всеми тарифными надбавками валовая прибыль выросла на скромные 5%. А весь результат по ЧП за счёт переоценки активов на 13,7 млрд, которая в расчёте дивидендной базы не участвует. Если не учитывать переоценку (как это будет в МСФО), результат по ЧП будет хуже прошлогоднего.

Александр Е, ты не учитываешь, что в этом году увеличилась инвестпрограмма, которая с 2019г. пойдет на спад (на 20-30%)… :)

а то что при ее росте на 20 ярдов растет и Чистая прибыль — это очень хорошо.

ну и показали, что зафиксили прибыль с продажи ИРАО в 13,7 ярдов = 50% считай надбавка к дивам по итогам 2018г. (от 25 до 50% рост получится)

посмотри по реальной стоимости ИРАО с начала года она не выросла, а по балансу + = обналичили часть пакета.

Ремора, инвестпрограмма здесь при чём? Она не фигурирует в отчете о финрезультатах.

13,7 — это не фикс прибыли, это просто переоценка, с этого года она есть во всех отчётах РСБУ.

Думал, отчёт лучше будет. Со всеми тарифными надбавками валовая прибыль выросла на скромные 5%. А весь результат по ЧП за счёт переоценки активов на 13,7 млрд, которая в расчёте дивидендной базы не участвует. Если не учитывать переоценку (как это будет в МСФО), результат по ЧП будет хуже прошлогоднего.

Александр Е, ты не учитываешь, что в этом году увеличилась инвестпрограмма, которая с 2019г. пойдет на спад (на 20-30%)… :)

а то что при ее росте на 20 ярдов растет и Чистая прибыль — это очень хорошо.

ну и показали, что зафиксили прибыль с продажи ИРАО в 13,7 ярдов = 50% считай надбавка к дивам по итогам 2018г. (от 25 до 50% рост получится)

посмотри по реальной стоимости ИРАО с начала года она не выросла, а по балансу + = обналичили часть пакета. Думал, отчёт лучше будет. Со всеми тарифными надбавками валовая прибыль выросла на скромные 5%. А весь результат по ЧП за счёт переоценки активов на 13,7 млрд, которая в расчёте дивидендной базы не участвует. Если не учитывать переоценку (как это будет в МСФО), результат по ЧП будет хуже прошлогоднего.

Думал, отчёт лучше будет. Со всеми тарифными надбавками валовая прибыль выросла на скромные 5%. А весь результат по ЧП за счёт переоценки активов на 13,7 млрд, которая в расчёте дивидендной базы не участвует. Если не учитывать переоценку (как это будет в МСФО), результат по ЧП будет хуже прошлогоднего.

ФСК ЕЭС, Чистая прибыль по РСБУ выросла на 30% www.e-disclosure.ru/portal/files.aspx?id=379&type=3

ФСК ЕЭС, Чистая прибыль по РСБУ выросла на 30% www.e-disclosure.ru/portal/files.aspx?id=379&type=3

Ватник, «завтра, завтра» не волнуйся, а то повторятся начинаешь.

Завтра будет -5 по ФСК и +5 Русгидра, для начала. Набилось вас здесь в вагон. ИМХО

мимо проходил, ты попутал немного. Гидре пока расти некуда — вся деревня скажет… :)

почитай конфу ФИНАМА, я позавчера скидывал ссылочку. там как раз о Гидре и ФСК речь шла.

цитирую:

Георгий Ващенко, начальник управления операций на российском рынке ИК «Фридом Финанс»

«Русгидро мне нравится меньше, чем ФСК, фундаментальных драйверов в ней сейчас не просматривается. Но, если Вам эта бумага нравится, то можно взять на средний срок. Потенциал падения у этих акций меньше, чем потенциал роста.»

Виталий Манжос, старший риск-менеджер «Алго Капитал»

«Если смотреть по технике, то Русгидро (HYDR) имеет смысл „подбирать“ на подступах к уровню 0.50 руб.»

завтра пиндец всем… и как с этим слоном в лавке Трампом зарабатывать на инвестициях?..

первый раз за несколько лет завтра включу завтра комп перед открытием биржи

Ватник, «завтра, завтра» не волнуйся, а то повторятся начинаешь.

Завтра будет -5 по ФСК и +5 Русгидра, для начала. Набилось вас здесь в вагон. ИМХО

мимо проходил, пытался я с тобой как с человеком поговорить несколько раз на ветке РусГидро, но ты непрошибаемый.

С гнильцой ты человек — прямо тебе скажу. Потому что радуешься чужим бедам. Недаром я тебя в ЧС засунул буквально на второй день форумного знакомства уже несколько лет назад — интуиция не подвела. Будет справедливо, если вернутся к тебе самому все твои плохие пожелания другим людям.

Путин с Трампом встречаются 11 ноября в Париже, вчера договорились…

готовьтесь к раллей…

Уважаемый Ремора,

В этом пункте я с вами не соглашусь. В прошлый раз, когда они встретились, ракета полетела вниз…

ОчПассивный инвестор, сначала отыгрывают ожидания… :) по факту фиксируют прибыль.

такой расклад и был в прошлый раз…

Ремора, значит есть 2,5 недели роста + позитив от РСБУ за 3 кв.

жду 17 копеек.

Артур, Ждем… (после 14к)

Путин с Трампом встречаются 11 ноября в Париже, вчера договорились…

готовьтесь к раллей…

Уважаемый Ремора,

В этом пункте я с вами не соглашусь. В прошлый раз, когда они встретились, ракета полетела вниз…

ОчПассивный инвестор, сначала отыгрывают ожидания… :) по факту фиксируют прибыль.

такой расклад и был в прошлый раз…

Ремора, значит есть 2,5 недели роста + позитив от РСБУ за 3 кв.

жду 17 копеек.

Он сказал Поехали, и махнул рукой… )

Что ж, посмотрим, сможем ли взять 16 до следующего обвала.

...

Нет, 16 это я что-то замахнулся. Может хоть 15.5? )

Андрей Бажан, а Вы одной сессией смотрите или по кварталам?

Andrey Vlasov, я смотрю что будет первее — 14 или 16. Только это имеет для меня значение.

Он сказал Поехали, и махнул рукой… )

Что ж, посмотрим, сможем ли взять 16 до следующего обвала.

...

Нет, 16 это я что-то замахнулся. Может хоть 15.5? )

Андрей Бажан, а Вы одной сессией смотрите или по кварталам?

Россети (ФСК) - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети (ФСК) - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций