К 15:20 (мск) индекс Мосбиржи подрастал на 1,13% до 2321,39 п., а РТС укреплялся на 1,4% до 1180,68 п. Внешний фон для российского рынка существенно не изменился, если рассматривать только отечественную ситуацию. Однако явное недовольство союзников политикой США усиливает позиции РФ в противостоянии американским ограничениям. Плюс к этому есть признаки того, что часть зарубежных денег россиян возвращается в страну из-за расследований их происхождения в Великобритании и на Кипре.

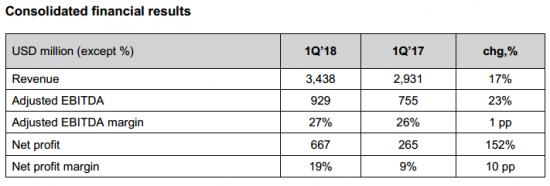

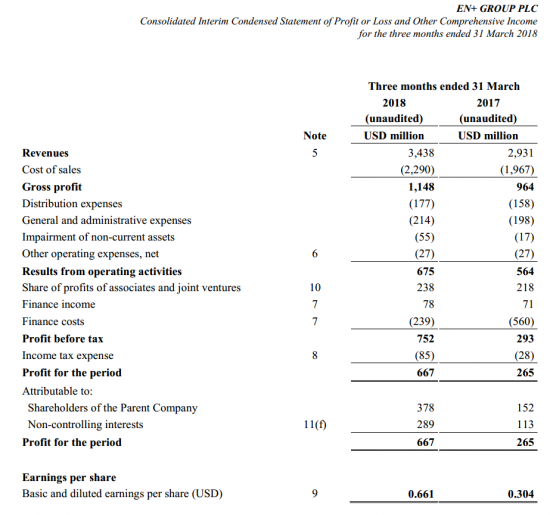

Есть также несколько интересных новостей. En+ (+3,14%) продолжают пользоваться спросом на фоне действий по выводу компаний из-под американских санкций. В частности, в отставку подал президент компании М. Соков, который является одним из основных представителей команды О. Дерепаски. Миллиардер может продать долю в «Русских машинах», что уже позитивно отразилось на бумагах «ГАЗа». Есть и негативные новости. Совет директоров «НМТП» (-2,91%) рекомендовал не выплачивать дивиденды за 2017 год, что, впрочем, объясняется судебными ограничениями. В лидерах роста и падения также оказались: «ТГК-1» (+2,86%), «Ростелеком» (+2,68%), «НЛМК» (+2,48%), «ЛУКОЙЛ» (+1,95%), «Полюс» (+1,89%), а также привилегированные (-1,62%) и обыкновенные (-0,99%) акции «Мечела», АФК «Система» (-0,87%), привилегированные бумаги «Транснефти» (-0,61%), «Уралкалий» (-0,29%).Кочетков Андрей

«Открытие Брокер»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций