Net debt grew to $1,227 million by the end of Q4 2018 (Q3 2018: $438 million), primarily reflecting lower cash balances after the dividend payout in Q4.

| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 796,5 млрд |

| Выручка | 712,9 млрд |

| EBITDA | 137,6 млрд |

| Прибыль | 32,0 млрд |

| Дивиденд ао | – |

| P/E | 24,9 |

| P/S | 1,1 |

| P/BV | 1,6 |

| EV/EBITDA | 5,9 |

| Див.доход ао | 0,0% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

В итоге имеем выплату дивидендов в кредит:

В итоге имеем выплату дивидендов в кредит:

Дивидендная доходность Северстали за 12 месяцев =15%.

Дивидендная доходность Северстали за 12 месяцев =15%.

Но при этом на выплаты направлялось >100% свободного денежного потока — каждый квартал.

Кто объяснит — в чем фокус?

smart-lab.ru/q/CHMF/f/q/MSFO/ Свободный денежный поток в Северстали в 4 квартале — минимальный за 4 года.

Свободный денежный поток в Северстали в 4 квартале — минимальный за 4 года.

Интересно что это на фоне рекордной прибыли.

Вроде как вырос CAPEX и оборотный капитал.

Кто в курсе, почему вырос CAPEX? В рублях то кстати у нас прибыль по 4-кварталу посчиталась почти на рекордном уровне:

В рублях то кстати у нас прибыль по 4-кварталу посчиталась почти на рекордном уровне:

smart-lab.ru/q/CHMF/f/q/MSFO/net_income/

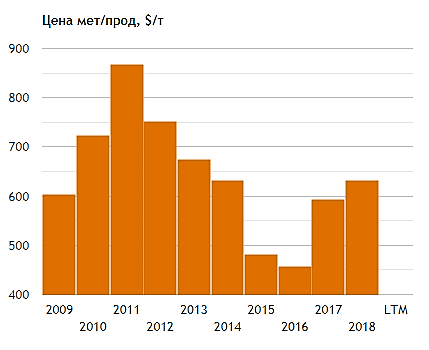

Кстати цены то на стальную продукцию не самые максимальные по историческим меркам:

Кстати цены то на стальную продукцию не самые максимальные по историческим меркам:

smart-lab.ru/q/CHMF/f/y/MSFO/steel_product_price/

увидительно, что по сути они и в 2009-то совсем немаленькие были.

Другое дело, что сейчас из-за слабого рубля у металлургов с маржой все не очень плохо совсем:)

Во! По Северстали дискуссия хорошая получается по отчету, не то что по роснефти сегодня.

Тимофей Мартынов, по Роснефти кстати сюрприз получился. В отличие от Северстали. Роснефть активно шортили на новостях из Венесуэлы.

А перед отчетом она не росла последние несколько дней.

Либо инсайдеры не тарили (те, кто прочитал отчет заранее, до публикации), либо был такой навес продаж, что уравновесил тарящих инсайдеров.

А в день отчета — ракета +4%. Нежданчик.

Можно было бы спекульнуть интрадей.

Северсталь — достойная компания. Даже телеграм канал РДВ, который не расхваливал металлургов летом 2018 года и предлагал их шортить в 2019 году, признаёт, что Северсталь — это «хороший защитный актив» и она «наиболее хорошо подготовлена к спаду деловой активности». У неё высокая маржа EBITDA (38,1%) и низкая долговая нагрузка.

РДВ считает, что Северсталь оценена справедливо. Но, заслуживает премии.

Отчет вышел. Я думаю, что тут всё как обычно. Несколько дней до отчета её тарили. И она выросла на ожиданиях. Отчет ожидаемо хороший. Без каких-либо сюрпризов. После выхода отчета не произошло резкого скачка цены.

Это означает, что сегодня спекулянты пока не считают нужным тарить по этим ценам. А кто купил раньше, те потихоньку фиксят свои лонги.

Дивиденд 32,08 руб Это при текущей цене ДД 3,1%х4=12,38% годовых.

С учетом выплаченных в прошлом году дивидендов общая ДД за 12 месяцев конечно приличная (15,5!!!). Но, высокие дивиденды за 3-й и 4-й кв 2018 года рынок уже отыграл, когда цена акций пробила 1100 в сентябре-октябре.

Теперь есть смысл ждать, когда акцию зальют ниже 950 и покупать на просадках. И следить за конъюктурой на рынке стали и курсом доллара.

А долгосрочные инвесторы возможно будут просто держать акции и получать дивиденды, которые выше, чем ставки по депозитам и купоны по ОФЗ.

Лыжник, спасибо! Пока лучший комментарий к отчету!

нахожусь на распутье, продавать или держать, отчет отличный, 4 кв так вообще прибавил относительно 3 кв по операционке +2%!

сама Северсталь дает прогноз:

ПРОГНОЗ

В 4 кв. 2018 мировой спрос на сталь сократился и на экспортном, и на внутреннем рынке из-за меньшей, чем

ожидалось, строительной деятельности, риска торговых войн и замедления темпов развития экономики Турции.

Активная экологическая политика Китая и введение выборочных ограничений на производство должны

обеспечить поддержание цен на стальную продукцию на высоком уровне в 2019 году. Мировой спрос на сталь,

как ожидается, будет находиться на достаточно высоких уровнях.

Несмотря на некоторые признаки ослабления внутреннего спроса, близость к экспортным маршрутам позволит

«Северстали» быстро адаптироваться к изменениям и получать дополнительный эффект от изменения цен как

на внутреннем, так и на внешнем рынках.

Совет Директоров Компании остается уверенным в том, что «Северсталь» сохранит устойчивое финансовое

положение по сравнению с компаниями-аналогами как на российском, так и на глобальном рынках.

лично для меня уже точно понятно, что менеджмент у севы очень сильный, работают они по полной и в принципе можно довериться их прогнозу.

Но опять же мамба на хаях и непонятно какой будет отчет за 1кв 2019 смогут ли они заплатить 100% FCF, хотя цена на сталь в январе особо то не падала, на катастрофе в Бразилии даже подросла. Если дивы за 1кв будут 27-32р то это будет просто замечательно.

Сегодня будет конфколл, надо смотреть, что скажут и принимать решение. Кто что думает?

V.Abramov, к менеджменту вопросов нет.

вопрос только в том, как дальше будет меняться конъюнктура, сколько она еще продержится в таком благоприятном состоянии.

Я вообще думаю что циклические компании надо продавать пока еще они показывают хорошую доходность, а не ждать когда она упадет Во! По Северстали дискуссия хорошая получается по отчету, не то что по роснефти сегодня.

Во! По Северстали дискуссия хорошая получается по отчету, не то что по роснефти сегодня. Кстати, вдруг кто-то захочет послушать.

Кстати, вдруг кто-то захочет послушать.

Звонок для инвесторов и аналитиков, посвященный финансовым результатам за

четвертый квартал 2018 года, который проведет финансовый директор компании Алексей Куличенко, начнется 5 февраля 2019 года в 16:00 МСК.

Код конференции:

7503142

Для участников, звонящих не из России:

+44 (0) 330 336 9411

Для участников, звонящих из России:

+7 495 646 9190 (Local access)

8 10 8002 8675011 (Toll free)

Звонок будет записан и доступен для воспроизведения в течение 7 дней:

Код для прослушивания повтора звонка:

7503142

Для участников, звонящих не из России:

+44 (0) 207 660 0134

Для участников, звонящих из России:

8 10 800 2702 1012 Потенциал роста акций Северстали - 1,5% - Фридом Финанс

Потенциал роста акций Северстали - 1,5% - Фридом Финанс

«Северсталь» опубликовала финансовые результаты по МСФО за 2018 год.

По итогам 2018 года «Северстали» удалось увеличить выручку от продаж лишь на 9,3%, до $8,580 млрд, на фоне роста продаж стальной продукции на 2% в натуральном выражении. Столь скромный результат стал следствием снижения спроса на металлургическую продукцию как в России, так и за рубежом. Остаться в плюсе компании удалось, в основном, за счет ослабления рубля. Кроме того, на экспорт металлург поставлял главным образом продукцию с низкой добавленной стоимостью.

По итогам 2018 года компания продемонстрировала более заметный — на 21%, до $3,142 млрд, рост EBITDA, вследствие чего рентабельность по этому показателю поднялась с 32,8% до 36,6%. Чистая прибыль «Северстали» увеличилась за год на 51%, до $2,051 млрд, а чистая рентабельность — на 6,6 п.п., до 23,9%.

В целом финансовые результаты «Северстали» в 2018 году можно назвать умеренно положительными, с начала торговой сессии акции компании прибавляют 0,6%. Они торгуются вблизи целевых значений на уровне 1050 руб., потенциал роста — 1,5% на ближайшие шесть месяцев.

Соснова Анастасия

ИК «Фридом Финанс»

читать дальше на смартлабе

Прибыль практически совпала с ожиданиями. Единственное, что обратило внимание в отчете это снижение наличных средств. В предыдущие годы на конец периода очтавалось порядка ярда бакинских, сейчас же 200 лямов. Все идет на дивиденды (выплаты по сравнению с прошлыми годами ×1,5). Может Мордашов хочет продать часть своего пакета и весь 2018 разгонял котировки… (он вроде и раньше так делал) разгонял-разгонял, а они не разгоняются и не разгоняются… в целом пока держу…

Саша Пушкин, а может ему деньги нужны в другие проекты? Прибыль практически совпала с ожиданиями. Единственное, что обратило внимание в отчете это снижение наличных средств. В предыдущие годы на конец периода очтавалось порядка ярда бакинских, сейчас же 200 лямов. Все идет на дивиденды (выплаты по сравнению с прошлыми годами ×1,5). Может Мордашов хочет продать часть своего пакета и весь 2018 разгонял котировки… (он вроде и раньше так делал) разгонял-разгонял, а они не разгоняются и не разгоняются… в целом пока держу…

Прибыль практически совпала с ожиданиями. Единственное, что обратило внимание в отчете это снижение наличных средств. В предыдущие годы на конец периода очтавалось порядка ярда бакинских, сейчас же 200 лямов. Все идет на дивиденды (выплаты по сравнению с прошлыми годами ×1,5). Может Мордашов хочет продать часть своего пакета и весь 2018 разгонял котировки… (он вроде и раньше так делал) разгонял-разгонял, а они не разгоняются и не разгоняются… в целом пока держу… Северсталь — достойная компания. Даже телеграм канал РДВ, который не расхваливал металлургов летом 2018 года и предлагал их шортить в 2019 году, признаёт, что Северсталь — это «хороший защитный актив» и она «наиболее хорошо подготовлена к спаду деловой активности». У неё высокая маржа EBITDA (38,1%) и низкая долговая нагрузка.

Северсталь — достойная компания. Даже телеграм канал РДВ, который не расхваливал металлургов летом 2018 года и предлагал их шортить в 2019 году, признаёт, что Северсталь — это «хороший защитный актив» и она «наиболее хорошо подготовлена к спаду деловой активности». У неё высокая маржа EBITDA (38,1%) и низкая долговая нагрузка.

РДВ считает, что Северсталь оценена справедливо. Но, заслуживает премии.

Отчет вышел. Я думаю, что тут всё как обычно. Несколько дней до отчета её тарили. И она выросла на ожиданиях. Отчет ожидаемо хороший. Без каких-либо сюрпризов. После выхода отчета не произошло резкого скачка цены.

Это означает, что сегодня спекулянты пока не считают нужным тарить по этим ценам. А кто купил раньше, те потихоньку фиксят свои лонги.

Дивиденд 32,08 руб Это при текущей цене ДД 3,1%х4=12,38% годовых.

С учетом выплаченных в прошлом году дивидендов общая ДД за 12 месяцев конечно приличная (15,5!!!). Но, высокие дивиденды за 3-й и 4-й кв 2018 года рынок уже отыграл, когда цена акций пробила 1100 в сентябре-октябре.

Теперь есть смысл ждать, когда акцию зальют ниже 950 и покупать на просадках. И следить за конъюктурой на рынке стали и курсом доллара.

А долгосрочные инвесторы возможно будут просто держать акции и получать дивиденды, которые выше, чем ставки по депозитам и купоны по ОФЗ. Северсталь – мсфо в рублях

Северсталь – мсфо в рублях

Количество 837 718 660 http://fs.moex.com/files/12122 №17

Free-float 20%

Капитализация на 05.02.2019г: 867,039 млрд руб

Общий долг на 31.12.2016г: 208,843 млрд руб

Общий долг на 31.12.2017г: 219,528 млрд руб

Общий долг на 31.12.2018г: 208,070 млрд руб

Выручка 2016г: 392,144 млрд руб

Выручка 9 мес 2017г: $5,670 млрд

Выручка 2017г: 457,521 млрд руб

Выручка 1 кв 2018г: $2,137 млрд

Выручка 6 мес 2018г: 263,243 млрд руб

Выручка 9 мес 2018г: $6,495 млрд

Выручка 2018г: 537,130 млрд руб

Прибыль 2015г: $603 млн

Прибыль 9 мес 2016г: $1,307 млрд (х 63,16 руб = 82,550 млрд руб)

Прибыль 2016г: 102,030 млрд руб

Прибыль 1 кв 2017г: $359 млн

Прибыль 6 мес 2017г: 93,022 млрд руб

Прибыль 9 мес 2017г: $792 млн (х 58,02 руб = 45,952 млрд руб)

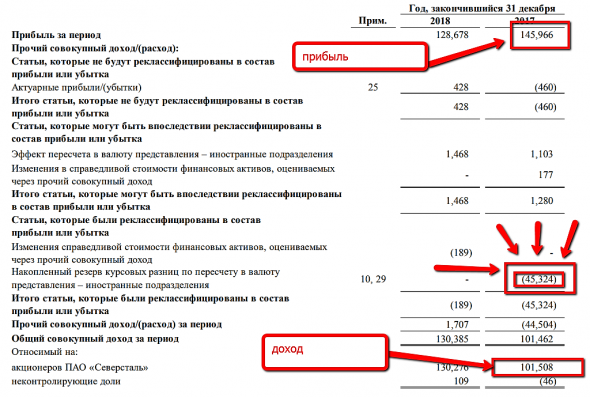

Прибыль 2017г: 145,966 млрд руб (+43% г/г)

Прибыль 1 кв 2018г: $461 млн

Прибыль 6 мес 2018г: 60,649 млрд руб

Прибыль 9 мес 2018г: $1,473 млрд (х 65,59 руб = 96,614 млрд руб)

Прибыль 2018г: 128,678 млрд руб (-12% г/г) — Р/Е 6,7

http://www.severstal.com/rus/ir/results_reports/financial_results/

Северсталь — мсфо в долларах

Общий долг на 31.12.2016г: $3,442 млрд

Общий долг на 31.12.2017г: $3,811 млрд

Общий долг на 31.12.2018г: $2,995 млрд

Выручка 2016г: $5,812 млрд

Выручка 9 мес 2017г: $5,583 млрд

Выручка 2017г: $7,848 млрд

Выручка 1 кв 2018г: $2,137 млрд

Выручка 6 мес 2018г: $4,360 млрд

Выручка 9 мес 2018г: $6,386 млрд

Выручка 2018г: $8,580 млрд

Прибыль За 2016г: $1,620 млрд

Прибыль 9 мес 2017г: $792 млн

Прибыль 2017г: $1,355 млрд

Прибыль 1 кв 2018г: $461 млн

Прибыль 6 мес 2018г: $1,018 млрд

Прибыль 9 мес 2018г: $1,473 млрд

Прибыль 2018г: $2,051 млрд (+51% г/г) — Р/Е 6,1

http://www.severstal.com/rus/ir/results_reports/financial_results/

p.s. Непонятно, как они прибыль мсфо за 2017г в рублях посчитали, что у них получилось 145,966 млрд руб, если по мсфо прибыль 2017г: $1,355 млрд. Курс на 31.12.2017г был 57,6 руб за $1.

p.p.s. В общем, компания отличная — дивы 160,73 руб и чистая див доходность за весь 2018 год 13,5% по текущей, и торгуется всего по Р/Е 6,4 (средн.).

p.p.p.s. Может быть результат по итогам 2019 года будет поменьше, но не разительно, предположу. Северсталь - вместе с Tenaris (Италия) построят завод по выпуску труб OCTG в Сургуте

Северсталь - вместе с Tenaris (Италия) построят завод по выпуску труб OCTG в Сургуте«Северсталь» и Tenaris, итальянский поставщик сварных и бесшовных труб, планируют создать совместное предприятие по выпуску сварных труб нефтяного сортамента (OCTG) в Сургуте (ХМАО). Соответствующее соглашение компании подписали во вторник.

Доля «Северстали» в проекте составит 51%, Tenaris — 49%.

Инвестиции в предприятие, мощность которого составит 300 тыс. т продукции в год, оцениваются в 240 млн долларов. Предприятие планируется построить в течение 2 лет.

https://www.finanz.ru/novosti/aktsii/severstal-i-italyanskaya-Tenaris-postroyat-zavod-po-vypusku-trub-OCTG-v-surgute-1027924452

читать дальше на смартлабе Северсталь - инвестиции в Воркутауголь в 2019 г вырастут на 18%

Северсталь - инвестиции в Воркутауголь в 2019 г вырастут на 18%Сумма инвестиций АО «Воркутауголь» (входит в ПАО «Северсталь») в 2019 году составит 6,2 млрд рублей. По сравнению с 2018 годом объем вложений вырос на 18%.

Большая часть средств – 2,7 млрд рублей – будет направлена на замену горно-шахтного и углеобогатительного оборудования, грузового и пассажирского автотранспорта.

На строительство капитальных горных выработок – 1,3 млрд рублей.

В завершение строительства вентиляционного ствола № 4 шахты «Заполярная», возведение вентиляционного ствола № 4 шахты «Комсомольская» и реконструкцию железнодорожных мостов компания инвестируют 1,6 млрд рублей.Ключевым проектом развития производства с финансированием 378 млн рублей станет приобретение и установка на промплощадке вентствола № 4 шахты «Заполярная» модульной дегазационной станции. Она позволит поддерживать безопасную аэрогазовую обстановку в шахте, выводя на поверхность попутный газ из пластов-спутников.

читать дальше на смартлабе нахожусь на распутье, продавать или держать, отчет отличный, 4 кв так вообще прибавил относительно 3 кв по операционке +2%!

нахожусь на распутье, продавать или держать, отчет отличный, 4 кв так вообще прибавил относительно 3 кв по операционке +2%!

сама Северсталь дает прогноз:

ПРОГНОЗ

В 4 кв. 2018 мировой спрос на сталь сократился и на экспортном, и на внутреннем рынке из-за меньшей, чем

ожидалось, строительной деятельности, риска торговых войн и замедления темпов развития экономики Турции.

Активная экологическая политика Китая и введение выборочных ограничений на производство должны

обеспечить поддержание цен на стальную продукцию на высоком уровне в 2019 году. Мировой спрос на сталь,

как ожидается, будет находиться на достаточно высоких уровнях.

Несмотря на некоторые признаки ослабления внутреннего спроса, близость к экспортным маршрутам позволит

«Северстали» быстро адаптироваться к изменениям и получать дополнительный эффект от изменения цен как

на внутреннем, так и на внешнем рынках.

Совет Директоров Компании остается уверенным в том, что «Северсталь» сохранит устойчивое финансовое

положение по сравнению с компаниями-аналогами как на российском, так и на глобальном рынках.

лично для меня уже точно понятно, что менеджмент у севы очень сильный, работают они по полной и в принципе можно довериться их прогнозу.

Но опять же мамба на хаях и непонятно какой будет отчет за 1кв 2019 смогут ли они заплатить 100% FCF, хотя цена на сталь в январе особо то не падала, на катастрофе в Бразилии даже подросла. Если дивы за 1кв будут 27-32р то это будет просто замечательно.

Сегодня будет конфколл, надо смотреть, что скажут и принимать решение. Кто что думает?

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций