Наш годовой прогноз по кредитованию уже практически выполнен

Рост розничных кредитов ускорился до 11% год к году. Согласно данным Банка России, в ноябре объем корпоративных кредитов вырос на 0,3% месяц к месяцу (здесь и далее – за вычетом переоценки). Розничные кредиты при этом увеличились на 1,7%, показав максимальный месячный прирост в нынешнем году. Год к году корпоративный портфель (с поправкой на баланс банка «Югра»), по нашей оценке, не изменился, а розничный ускорился с 10% в октябре до ноябрьских 11,4%. С начала года корпоративные кредиты, по оценке ЦБ, увеличились на 3,2%, что соответствует нашему годовому прогнозу. Розничные за тот же период выросли на 11,6% (также близко к нашему годовому прогнозу, предусматривающему 12-процентный рост). За 10 мес. (более поздние данные пока недоступны) ипотечный портфель российских банков увеличился на 8,6% (при росте выдач на 30%), необеспеченные потребкредиты прибавили 8,9%, а автокредиты – 11%.

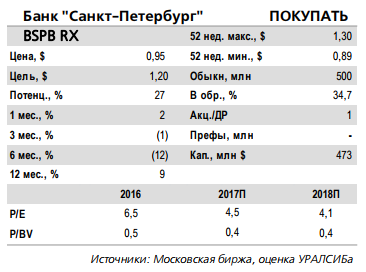

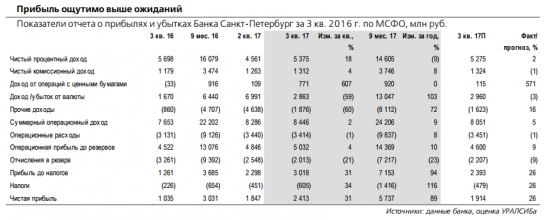

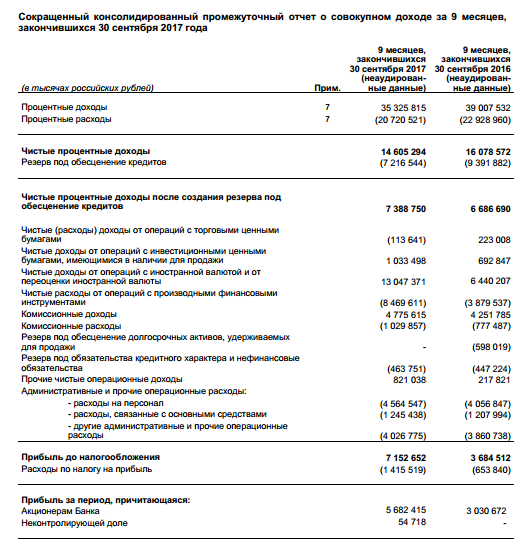

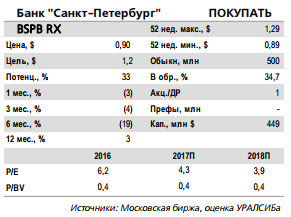

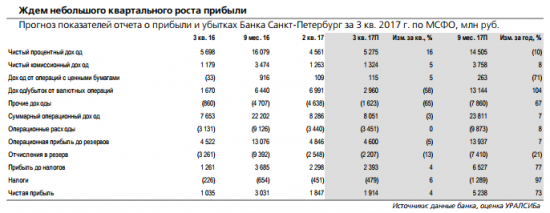

Акции, у которых мы видим потенциал роста, были несколько лучше рынка. За последний месяц (последние 20 торговых дней) акции Сбербанка и Банка Санкт-Петербург опережали рынок (лучше индекса РТС в долларовом выражении на 2 п.п. и 6 п.п. соответственно). Сбербанк в ноябре снова показал высокую месячную прибыль и сохранил ROAE выше 23%, несмотря на некоторое снижение маржи. Кроме того, он представил новую трехлетнюю стратегию, нацеленную на опережающий рост розницы, создание технологичных экосистем и сохранение ROAE не ниже 20%. Банк Санкт-Петербург существенно превзошел ожидания рынка в части прибыли за 3 кв. по МСФО; впрочем, котировки банка выросли со своих локальных минимумов и акции по-прежнему торгуются с мультипликатором 17П P/BV, равным 0,4. ВТБ оказался хуже индекса на 20 п.п., Тинькофф Банк – на 6 п.п.; расписки последнего остаются в боковом тренде, с тех пор как Олег Тиньков продал часть своего пакета, снизив долю на 8%.Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций