| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 157,5 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,4 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 13,6% |

| Див.доход ап | 0,7% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

-

БСПБ 29 НОЯБРЯ РАССМОТРИТ НОВУЮ РЕДАКЦИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ — ещё одна ласточка для подогрева интереса

БСПБ 29 НОЯБРЯ РАССМОТРИТ НОВУЮ РЕДАКЦИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ — ещё одна ласточка для подогрева интереса

Интересно, у этого продавца бумага закончится когда-нибудь? Где он столько набрал? Или это менеджмент опять продает?

Value, всё, что сейчас происходит говорит о скорой продаже банка. Потенциальных покупателей немного. Минимальная цена известна. Байбек был для выхода за счет банка, о чём я писал заранее. Дополнительно доли сокращались на эйфории и хорошей отчетности банка, продавцы были готовы к ажиотажному спросу.

В общем будьте аккуратны.

Отчет банка Санкт-Петербург соответствует ожиданиям рынка - Альфа-Банк

Отчет банка Санкт-Петербург соответствует ожиданиям рынка - Альфа-Банк

Чистая прибыль банка «Санкт-Петербург» за 9 месяцев 2018 года по МСФО выросла на 13% — до 6,5 млрд рублей, сообщает компания. Чистая прибыль за 3 квартал 2018 года составила 2,1 млрд рублей (-12,5% по сравнению со 3 кварталом 2017 года).

Банк “Санкт-Петербург” вчера представил финансовые результаты за 3К18 по МСФО. Чистая прибыль за квартал снизилась на 14% г/г до 2,1 млрд руб.

Кипнис Евгений

Тем не менее, она оказалась на 4% выше консенсус-прогноза и предполагает ROAE на уровне 11,3%. Чистый процентный доход и отчисления в резервы в целом соответствуют ожиданиям рынка. В то же время торговый доход оказался ниже ожиданий, однако это было нейтрализовано более низкими в сравнении с ожиданиями операционными расходами и более высоким комиссионным доходом. Менеджмент предоставил прогноз на 2019 г., который указывает на вероятность повышения текущего консенсус-прогноза на 2019 г. по ROAE. Это в сочетании с намерением компании пересмотреть дивидендную политику в краткосрочной перспективе – ключевые факторы инвестиционной привлекательности Банка “Санкт-Петербург”. Учитывая это, а также невысокую оценку стоимости по коэффициенту 0,3x 2019П P/BV, мы подтверждаем наш позитивный взгляд на акции компании.

читать дальше на смартлабе Бумаги Банка Санкт-Петербург недооценены - Атон

Бумаги Банка Санкт-Петербург недооценены - Атон

Банк Санкт-Петербург опубликовал финансовые результаты за 3К18/9M18 по МСФО

Чистая прибыль банка в 3К18 составила 2.1 млрд руб. (в рамках консенсус-прогноза), упав на 14% г/г и предполагая аннуализированный RoE 11.3%. Чистый процентный доход вырос на 7% г/г / 5% кв/кв до 5.5 млрд руб. (в рамках консенсус-прогноза) за счет роста кредитного портфеля на 5% с начала года и стабильной ЧПМ 3.8%. Чистый комиссионный доход вырос на 13% г/г до 1.5 млрд руб., а чистая выручка от торговых операций составила 0.5 млрд руб. по сравнению с 1.4 млрд руб. год назад. Операционные расходы упали на 13% г/г / 8.3% кв/кв до 3.1 млрд руб., соотношение затраты/доход составило 42.4% — лучше, чем ожидалось. Отчисления в резервы выросли на 11% г/г до 2.2 млрд руб., а стоимость риска составила 2.2% (1.9% за 9M18). Коэффициент достаточности капитала 1-го уровня улучшился до 13.5% (с 12.4% за 2017). За 9M18 чистая прибыль банка выросла на 13% г/г до 6.5 млрд руб., а ROE составил 11.9%. Банк подтвердил свой прогноз на 2018: ROE на уровне 12%, рост кредитного портфеля на 5%, в то числе, на 20% в розничном сегменте, стоимость риска 2-2.2%, рост затрат на 5%. Банк прогнозирует, что в 2019 кредитный портфель вырастет еще на 5%, стоимость риска упадет на 2%, рост затрат составит 5%, а ROE — 12-14%.

читать дальше на смартлабе Банк Санкт-Петербург показал рост по ключевым направлениям - Финам

Банк Санкт-Петербург показал рост по ключевым направлениям - Финам

Банк «Санкт-Петербург» отчитался о росте чистой прибыли с начала года на 13% г/г, в 3-м квартале прибыль снизилась на 15% г/г до 2,0 млрд руб. на фоне снижения доходов от трейдинговых операций на 64% г/г. до 0,5 млрд руб., а также увеличения резервирования. Стоимость риска выросла до 2,2% с 1,74% во 2К18, что отчасти может объясняться низкой базой 2К18. В остальном видим прогресс по ключевым направлениям – чистые процентные доходы повысились на 4,8% г/г с учетом резервов, комиссии выросли на 13%. Чистая процентная маржа поднялась до 3,83% с 3,69% во 2К18. На балансе кредиты gross выросли на 6% к/к до 376 млрд руб., приток по депозитам составил 5% к/к.

Трейдинговые доходы по природе волатильны, стоимость риска в 3К18 находится в рамках прогноза менеджмента по CoR 2018П 2,0-2,2%, и в целом мы считаем результаты банка нейтральными. Согласно консенсусу Reuters, по итогам года ожидается рекордная прибыль в размере 8,3 млрд руб. (+12%). По мультипликаторам акции банка остаются существенно недооцененными. Ранее менеджмент сообщал о том, что может изменить дивидендную политику, что впоследствии могло бы привести к положительной переоценке капитализации. Повышение нормы выплат вслед за другими банками с текущих 20% прибыли по РСБУ сделало бы акции более конкурентными по дивидендному критерию.

Малых Наталия

ГК «ФИНАМ»

читать дальше на смартлабе Растущий бизнес банка Санкт-Петербург сильно недооценён на Мосбирже - Инвестиционная компания ЛМС

Растущий бизнес банка Санкт-Петербург сильно недооценён на Мосбирже - Инвестиционная компания ЛМС

Чистая прибыль банка «Санкт-Петербург» за 9 месяцев 2018 года по МСФО выросла на 13% — до 6,5 млрд рублей, сообщает компания. Чистая прибыль за 3 квартал 2018 года составила 2,1 млрд рублей.

Инвестиционная идея: банк «Санкт-Петербург»

Вследствие роста прибыли банка «Санкт-Петербург», его рыночная оценка упала до 0,3 от капитала, что в 2-3 раза дешевле публичных аналогов на отечественном рынке.

По данным банка «Санкт-Петербург», за прошедший 3 квартал 2018 года банку удалось достичь рекордных показателей финансовой деятельности, за счёт снижения доли проблемной задолженности с 14,3% до 10,9% от кредитного портфеля за 9 месяцев 2018 года, а также проведённых списаний на $50 млн. (3,3 млрд. руб.).

Исходя из выплаты 20% от прибыли по РСБУ на дивиденды (вдвое ниже прибыли по МСФО), инвесторы получат $0.029/$0.002 (1,89/0,11 руб.) на обыкновенные/привилегированные акции, что принесёт им 3,9%/3,6% по текущей рыночной цене $0.73/$0.05, соответственно.

Инвестиционная компания ЛМС

Вследствие такой низкой дивидендной доходности, существует инвестиционная идея, связанная с тем, что растущий бизнес банка «Санкт-Петербург» сильно недооценён на Московской бирже.

По последней отчётности МСФО за 9 месяцев 2018 года мультипликатор P/BV опустился с 0,4 до уровня 0,3 капитала банка, мультипликатор P/E стал равен 2,4. При этом, у прямых аналогов с отечественного рынка, банка ВТБ и «Сбербанка», оценка равна по мультипликатору P/BV, соответственно, 0,7 капитала и 1,2 капитала.

Целевой ценой акций для банка «Санкт-Петербург», при росте до оценки банка ВТБ по P/BV, является $1.68/$0.11 (110/6,89 руб.), что даёт потенциал роста на 129% от текущей рыночной цены.

читать дальше на смартлабе Банк Санкт-Петербург - показал лучшую прибыль за 9 месяцев по МСФО за всю историю

Банк Санкт-Петербург - показал лучшую прибыль за 9 месяцев по МСФО за всю историюКлючевые показатели по данным консолидированной отчетности Банк Санкт-Петербург по МСФО за 9 месяцев 2018 года.:

- Существенный рост кредитного портфеля в течение 3 квартала 2018 года на 6% до 376,2 млрд рублей;

- Чистый процентный доход за 9 месяцев 2018 года составил 15,8 млрд рублей, что выше результата 9 месяцев 2017 года на 13,5%;

- Чистый комиссионный доход за 9 месяцев 2018 года составил 4,2 млрд рублей, что выше результата 9 месяцев 2017 года на 12,2%;

- Чистая прибыль за 9 месяцев 2018 года достигла наивысшего результата за всю историю Банка 6,5 млрд рублей.

Чистый процентный доход составил 15,8 млрд рублей за 9 месяцев 2018 года (+13,5% по сравнению с 9 месяцами 2017 года) и 5,5 млрд рублей за 3 квартал 2018 года (+5,0% по сравнению со 2 кварталом 2018 года). По сравнению с 9 месяцами 2017 года,

читать дальше на смартлабе

Чистая прибыль банка Санкт-Петербург за третий квартал снизится на 17% - Альфа-Банк

Чистая прибыль банка Санкт-Петербург за третий квартал снизится на 17% - Альфа-Банк

Банк “Санкт-Петербург” 27 ноября представит финансовые результаты за 3К18 по МСФО.

По нашему прогнозу, чистая прибыль за 3К18 снизится на 17% г/г до 2 млрд руб. при ROAE 10,9%. На наш взгляд, подобное снижение связано, главным образом, со стабилизацией торгового дохода. Без учета этого фактора мы считаем, что она выросла на 28% г/г.

Наш прогноз в целом соответствует консенсус-прогнозу, и мы не ожидаем, что отчетность будет сюрпризом для рынка. В то же время мы считаем, что банк сможет выполнить, а, возможно, и превзойти свои прогнозные цели на этот год. В ходе телефонной конференции мы ожидаем, что рынок сосредоточится, главным образом, на прогнозе на 2018 г., а также на любой информации о перспективах распределения капитала среди акционеров (потенциальный обратный выкуп акций и обновление дивидендной политики).

Основные прогнозные цифры мы приводим ниже:

По нашей оценке, чистый процентный доход составит 5,6 млрд руб. (+8% г/г, +6% к/к).

читать дальше на смартлабе

Член Правления ПАО «Банк «Санкт-Петербург» Татьяна Богданович, как и месяц назад ( vk.com/wall-168063589_101 ), продала обыкновенные акции компании (тикер BSPB) — теперь на сумму около 1,7 млн рублей.

Оставшаяся позиция по текущей рыночной цене стоит всего 630 тысяч.

Источник: vk.com/mosinside?w=wall-168063589_131

Денис Бобровников, ага, я писал уже пост на эту тему.

Сливает тетя свой бонус, который менеджменту Савельев отбашлял (по 4,5 млн руб примерно)

Не верят в акции банка))) Член Правления ПАО «Банк «Санкт-Петербург» Татьяна Богданович, как и месяц назад ( vk.com/wall-168063589_101 ), продала обыкновенные акции компании (тикер BSPB) — теперь на сумму около 1,7 млн рублей.

Член Правления ПАО «Банк «Санкт-Петербург» Татьяна Богданович, как и месяц назад ( vk.com/wall-168063589_101 ), продала обыкновенные акции компании (тикер BSPB) — теперь на сумму около 1,7 млн рублей.

Оставшаяся позиция по текущей рыночной цене стоит всего 630 тысяч.

Источник: vk.com/mosinside?w=wall-168063589_131 Банк «Санкт-Петербург» - прибыль по РСБУ за 9 месяцев снизилась на 8,4%, до 3,1 млрд рублей

Банк «Санкт-Петербург» - прибыль по РСБУ за 9 месяцев снизилась на 8,4%, до 3,1 млрд рублейЧистая прибыль банка «Санкт-Петербург» по РСБУ за 9 месяцев 2018 года составила 3,1 млрд рублей, что на 8,4% меньше, чем за аналогичный период прошлого года.

На показатель повлияло, в том числе, снижение объема доходов банка на 9,3%, до 49,1 млрд рублей за указанный период.

В структуре доходов наибольшую долю в 48,2% занимают доходы от кредитования клиентов. Это показатель за 9 месяцев снизился на 9%, до 23,7 млрд рублей.

Уменьшение доходов от кредитования, по мнению банка, обусловлено снижением ключевой ставки за первое полугодие 2018 г. с 7,5% до 7,25%, а также за счет валютной составляющей.

В то же время в банке ожидают роста объемов кредитования в связи с увеличением ключевой ставки до 7,5% с 9 сентября этого года, однако это не отразилось в результатах за 9 месяцев.

читать дальше на смартлабе

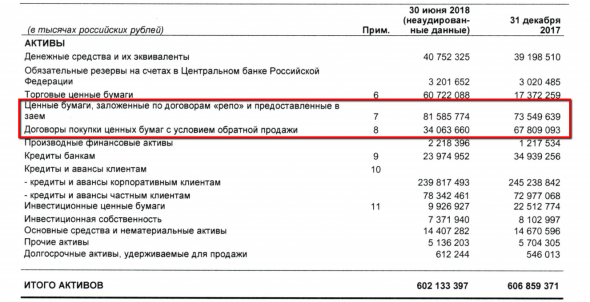

Анализ отчетности банка. Нюансы с ценными бумагами и репо.

Анализ отчетности банка. Нюансы с ценными бумагами и репо.

Этот пост я пишу скорее для того, чтобы узнать и уточнить, а не рассказать.

Взял отчетность МСФО Банка Санкт-Петербург за 2 квартал 2018.

Там есть 2 пункта (7) и (8), с которыми я никак не могу разобраться.

Насколько я понял,

предположения 1

[1-1] (7) Судя по формулировке, это у Банка были облигации. Банк прокредитовал (?) другие банки этими облигациями бумагами и получил за это % (?).

[1-2] Но судя по комментарию в отчётности, были у Банка облигации, и банк, не продавая их, «передал из третьей стороне», чтобы «привлечь денежные средства». Соответственно, возникает впечатление, что банк заложил свои бонды в других банках, чтобы получить кэш. Допустим бонды банка на 10 млрд руб переместились из (6) в (7), при этом у банка выросли денежные средства на 10 млрд но и вырос пассив «Средства банков» на 10 млрд руб. Правильно я понял?

[1-3] Не понимаю, по пункту (7) банк получает проценты или платит проценты? По идее, если (7) записано в Активы, то Банк должен получать по ним проценты (?) Но если [1-2] правильно, то банк платит проценты. Вопрос — как узнать сколько?

[1-4] Если получает, то кому нах понадобилось кредитоваться облигациями, а не деньгами? Это те, кто шортит бонды что ль?

[1-5] Если облигации даны в заём, то получает ли Банк на них купон?

предположение 2

(8) насколько я понял, пункт (8) обратен пункту (7). Если я правильно разобрался с (7), то этот тот объем, на который банк взял в залог облигаций, отдав деньги. То есть это по сути кредит третьей стороне под залог облигаций. Тут уж Банк наверняка получает проценты.

читать дальше на смартлабе 27 ноября Банк объявит о финансовых результатах по МСФО за 3 квартал 2018 года

27 ноября Банк объявит о финансовых результатах по МСФО за 3 квартал 2018 года

Конференц-звонок с инвесторами и аналитиками состоится 27 ноября в 16:00 по московскому времени. В конференц-звонке примут участие Константин Баландин, заместитель председателя Правления, Константин Носков, вице-президент-директор Дирекции стратегического развития, и Елена Демичева, управляющий директор, Investor Relations.

Телефонная конференция проводится на английском языке.

Номер для участников: +44 330 336 9411

Conference ID: 3513252

Мероприятие: BSPB 3Q 2018 IFRS Results

Мы просим Вас регистрироваться за 5–10 минут до начала конференции.

Ссылка на вебкаст: bspb271118-live.audio-webcast.com Банк Санкт-Петербург – рсбу/мсфо

Банк Санкт-Петербург – рсбу/мсфо

Тип Обыкновенная

499 554 000 акций www.bspb.ru/investors/share/

Free-float 36% moex.com/s909

Капитализация на 31.10.2018г: 24,778 млрд руб

Тип Привилегированная

20 100 000 акций

Капитализация на 31.10.2017г.(метод дисконтирования -25%): 747,72 млн руб

Прибыль 2015г: 2,282 млрд руб/ мсфо 3,619 млрд руб

Прибыль 8 мес 2016г: 1,572 млрд руб

Прибыль 9 мес 2016г: 1,673 млрд руб/ Прибыль мсфо 3,031 млрд руб

Прибыль 10 мес 2016г: 1,776 млрд руб

Прибыль 11 мес 2016г: 1,869 млрд руб

Прибыль 2016г: 2,325 млрд руб/ Прибыль мсфо 4,278 млрд руб

Прибыль 8 мес 2017г: 3,325 млрд руб

Прибыль 9 мес 2017г: 3,401 млрд руб/ Прибыль мсфо 5,737 млрд руб

Прибыль 10 мес 2017г: 3,784 млрд руб

Прибыль 11 мес 2017г: 3,848 млрд руб

Прибыль 2017г: 4,233 млрд руб/ Прибыль мсфо 7,491 млрд руб

Прибыль 1 мес 2018г: 48,25 млн руб

Прибыль 2 мес 2018г: 196,45 млн руб

Прибыль 1 кв 2018г: 1,114 млрд руб/ Прибыль мсфо 1,847 млрд руб

Прибыль 4 мес 2018г: 1,220 млрд руб

Прибыль 5 мес 2018г: 2,099 млрд руб

Прибыль 6 мес 2018г: 2,419 млрд руб/ Прибыль мсфо 4,390 млрд руб

Прибыль 7 мес 2018г: 2,483 млрд руб

Прибыль 8 мес 2018г: 2,535 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб

Прибыль 2018г: 3,9 млрд руб/ Прибыль мсфо 6,85 млрд руб – Прогноз

www.bankodrom.ru/bank/sankt-peterburg/otchetnost/balans-forma-101/

www.bspb.ru/investors/financial-statements/RAS/

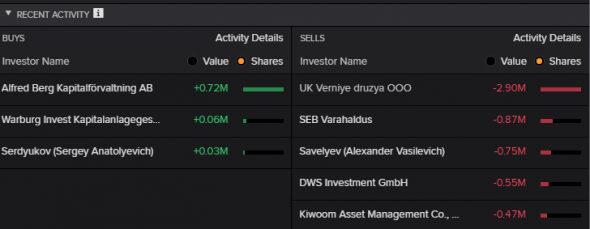

www.bspb.ru/investors/financial-statements/IFRS/ Действия инсайдеров с акциями в Банке Санкт-Петербург

Действия инсайдеров с акциями в Банке Санкт-Петербург

Заглянул в рейтерс и удивился:

Савельев и его «Верные друзья» снизили типа свою дольку в БСПБ в то время как банк собирается в 3 раза увеличить капитализацию.

БСПБ в августе 2017 завершил странную допэмиссию +60 млн акций.

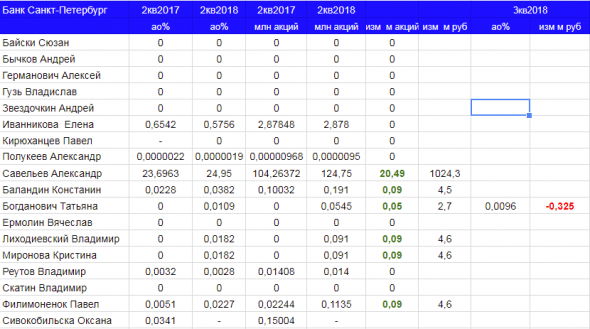

Я решил посмотреть как изменились доли членов правления и наблюдательного совета за последний год:

Получилась такая табличка:

Из этой таблички следует, что сотрудники БСПБ в целом равнодушны к акциям БСПБ.

Судя по тому, что у некоторых возникло по 0,09 млн акций, это было какое-то вознаграждение от банка.

За год ни один менеджер не докупил свои акции, не участвовал в допке.

Всего одна дама Богданович продала в октябре 2018 немного своих акций на незначительную сумму.

Единственное исключение — председатель

За год он купил акций на ярд рублей.

С чего Рейтер взял, что Савельев и его Верные друзья продали акции в апреле 2018, я не понял. Правда объем незначительный и кстати говоря, примерно совпадает с тем количеством акций, которые получили некоторые члены правления.

Так что пока никакого криминала и энтузиазма. Посмотрим что будет дальше.

читать дальше на смартлабе

Buyback акций банком Санкт-Петербург может оказать хорошую поддержку акциям - Промсвязьбанк

Buyback акций банком Санкт-Петербург может оказать хорошую поддержку акциям - Промсвязьбанк

Банк Санкт-Петербург планирует как минимум дважды в год рассматривать buyback акций, выкупленные бумаги погасит

Банк Санкт-Петербург планирует как минимум дважды в год рассматривать buyback акций, выкупленные бумаги погасит, говорится в сообщении кредитной организации. Наблюдательный совет банка утвердил план мероприятий по повышению стоимости акций. «Наблюдательный совет как минимум два раза в год планирует рассматривать вопрос о выкупе акций в зависимости от рыночной цены и наличия свободного капитала. Банк подтверждает свое намерение осуществлять погашение выкупленных акций», — отмечается в сообщении.

Напомним, что в рамках предыдущего выкупа акционеры банка Санкт-Петербург предъявили к выкупу в рамках buyback 19,4% обыкновенных акций, но кредитная организация, как и планировала, выкупит 2,4% акций — почти 12 млн акций практически на 660 млн рублей. В целом, если банк два раза в год будет выкупать акции в объемах buyback, который был, это может оказать хорошую поддержку акциям.

Промсвязьбанк

читать дальше на смартлабе

А что не упятерение, или удесетирение?! Судя по котировкам никто не поверил. Выплатили бы дивы хотя бы 50% от ЧП для начала. А эти позорные байбэки, утроение объявляй по 150р Байбэк пусть даже на те же позорные 2% от УК.

РоманП., Я считаю это неплохо, когда менеджмент начинает стремиться к росту капитализации и декларирует эту цель. Другое дело что реальная ситуация не позволяет бспб зарабатывать больше

Тимофей Мартынов, тут дело не только в зарабатывать, а в грамотно распределять и делится с минорами. НМТП когда стоил 4р, выкуп был по 8.3р пусть даже на малую часть, и дивы нормально платили. Сразу была видна цель! А тут 55р при 49р на бирже ни о чём!? Сбер стремиться 50% от ЧП платить на дивы, тут хуже Газпрома. у БСП наверное тоже супер капексы, трубу строят?

РоманП., Посмотрел ещё раз отчёт бегло. Действительно дивов не доплачивают, почему-то капитал копят. Хз, может чтото знают и опасаются большие невыплаты по кредитам, тогда текущая цена акций и див политика оправданны. А так банчок дешевый и именно поэтому он не падает в епеня как сбер или втб!

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций