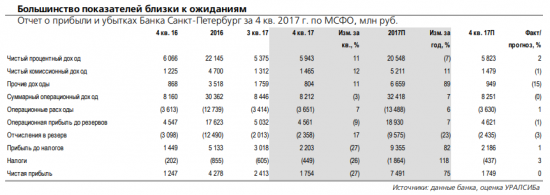

Акции банка Санкт-Петербург обладают фундаментальным потенциалом роста в среднесрочной перспективеРезультаты за 4 кв. 2017 г. по МСФО: в рамках ожиданий

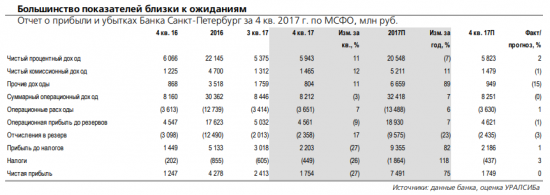

Маржа может остаться достаточно стабильной относительно конца года. Банк Санкт-Петербург вчера опубликовал отчетность за 4 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль совпала с нашими оценками и оказалась на 5% ниже консенсус-прогноза, ROAE составил 10%, как мы и ожидали. Ключевые статьи не преподнесли больших сюрпризов. Так, ЧПМ выросла на 20 б.п. за квартал до 4,3%, при этом базовая банковская маржа снизилась на 10 б.п. до 6,1%, а торговая маржа составила 0,9% в 4 кв. против минус 0,6% в 3 кв. В 2018 г. менеджмент прогнозирует общую маржу выше 4%, а базовую банковскую – около 6%, то есть показатель должен остаться довольно стабильным. Комиссионный доход вырос на 11% за год, на уровне наших ожиданий. Банк уже сообщал, что, согласно новой стратегии, сконцентрируется на транзакционном бизнесе, и менеджмент подтвердил, что комиссии должны служить основным источником роста выручки в 2018 г. Чистый комиссионный доход, по расчетам руководства, в этом году может вырасти на 15–17% – как за счет увеличения количества продуктов для существующих клиентов, так и за счет привлечения новых клиентов.

Рост кредитования все еще сосредоточен в рознице. Стоимость риска составила 2,7% за квартал (близко к нашему и консенсусному прогнозам), на текущий год менеджмент уточнил свою оценку, теперь она равна 2,2% против 2–2,5% ранее. Корпоративные кредиты увеличились на 1% квартал к кварталу, а розничные – примерно на 7%. Прогноз по росту кредитного портфеля на 5% в 2018 г. был подтвержден, оценка динамики в рознице (около плюс 20%) также осталась неизменной, что оставляет корпоративному портфелю всего плюс 1–2%. Необеспеченные потребкредиты могут расти чуть быстрее – примерно на 25% год к году, тогда как ипотека, возможно, прибавит 15–17%. Прогноз по росту расходов был скорректирован до 5% (5–10% ранее), соотношение Расходы/Доходы ожидается на уровне 40% против 41,6% в 2017 г. (ранее менеджмент говорил о стратегической цели 40–42%). Введение МСФО 9, по оценке руководства, снизит собственный капитал банка на 2,5 млрд руб. в 1 кв. 2018 г. (это предполагает эффект порядка 50 б.п. для достаточности капитала 1-го уровня, то есть примерно как и у других банков), а соотношение резервов к валовому портфелю вырастет на 70 б.п.

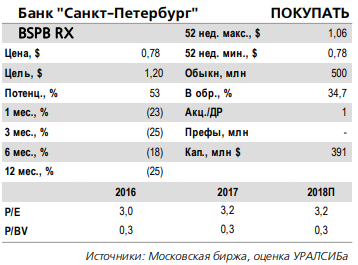

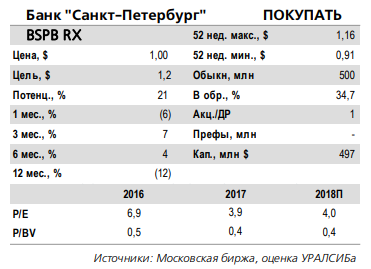

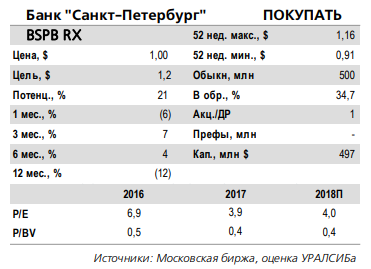

Видим потенциал повышения прогноза по ROAE для 2018 г. на 2 п.п. Цель по ROAE была подтверждена в диапазоне 12–14% в текущем году. Что касается дивидендов, то набсовет даст рекомендацию по их размеру в апреле, и, по всей видимости, они будут соответствовать указанному в дивидендной политике уровню – 20% от чистой прибыли по РСБУ. В этом случае размер выплат составит 1,7 руб./акция, что предполагает доходность примерно 2,9%. Мы видим потенциал повышения нашего прогноза по ROAE на 2018 г. c 10% до 12%. Это все еще достаточно умеренное значение относительно некоторых конкурентов, но акции банка, тем не менее, обладают фундаментальным потенциалом роста в среднесрочной перспективе.

Уралсиб

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций