| Число акций ао | 88 млн |

| Номинал ао | 100 руб |

| Тикер ао |

|

| Капит-я | 77,9 млрд |

| Выручка | 28,5 млрд |

| EBITDA | 12,9 млрд |

| Прибыль | 9,2 млрд |

| Дивиденд ао | – |

| P/E | 8,4 |

| P/S | 2,7 |

| P/BV | 2,0 |

| EV/EBITDA | 7,1 |

| Див.доход ао | 0,0% |

| Инарктика (Русская Аквакультура) Календарь Акционеров | |

| 27/06 ВОСА по дивидендам за 4 квартал 2023 года в размере 10 руб/акция | |

| 05/07 AQUA: последний день с дивидендом 10 руб | |

| 08/07 AQUA: закрытие реестра по дивидендам 10 руб | |

| Прошедшие события Добавить событие | |

Инарктика (Русская Аквакультура) акции

-

"Русская Аквакультура" Решения общих собраний участников (акционеров)

"Русская Аквакультура" Решения общих собраний участников (акционеров)

Решения общих собраний участников (акционеров)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Русская Аквакультура"

1....

Авто-репост. Читать в блоге >>>

"Русская Аквакультура" Проведение заседания совета директоров и его повестка дня

"Русская Аквакультура" Проведение заседания совета директоров и его повестка дня

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Русская Аквакультура"

1....

Авто-репост. Читать в блоге >>> Русская аквакультура: инвестиционная идея для тех, кто не боится лососевых вшей

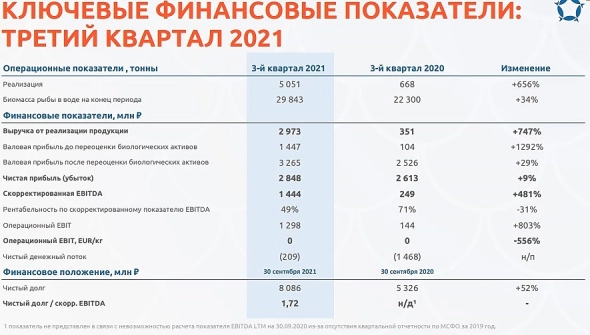

Русская аквакультура: инвестиционная идея для тех, кто не боится лососевых вшей🦈 «Русская Аквакультура» представила свои финансовые результаты за 9 мес. 2021 года:

📈 Выручка компании с января по сентябрь увеличилась на 73% (г/г) до 9,7 млрд руб., благодаря росту объёмов реализации готовой продукции. Последние 5 лет среднегодовой темп роста выручки превышает 30%, что радует.

📈 Показатель adj EBITDA также заметно увеличился — сразу на 52% (г/г) до 3,9 млрд руб. Темп роста оказался ниже динамики выручки, что обусловлено высокими издержками на корм для рыбы. Кстати говоря, в этом году многие продовольственные компании жалуются на существенный рост затрат на корм.

📈 Наконец, главный финансовый показатель, которым принято величать чистую прибыль, вырос по итогам 9m2021 более чем вдвое — до 4,8 млрд руб. Правда, сильно обольщаться такому бурному росту всё же не стоит, поскольку это во многом вызвано переоценкой биомассы.

💼 Долговая нагрузка по показателю NetDebt/adjEBITDA на конец отчётного периода оценивалась на уровне 1,7х, что позволило Совету директоров сделать рекомендацию о выплате промежуточных дивидендов за 3 кв.2021 года в размере 4 руб. на акцию. Таким образом, по итогам 9 мес. дивиденды составят 12 руб., что сулит более чем скромную ДД по российским меркам на уровне 2,4%.

Авто-репост. Читать в блоге >>>

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Тимофей Мартынов, проблема переоценки одна из ключевых. Фактически считают живую массу по хавчику и отклонение на мой взгляд получается диковатым. Я уж молчу про манипуляционный момент, но тут доверимся менеджменту.

По идее биомассу можно завысить на 15% — доказать обратное в моменте сложно. Так что, если хотите получить ультраконсервативную оценку:

— считайте расходы на корм и смолт с мультипликатором 1.35 (закладывайте шоковый рост)

— биомассу с мультипликатором 0.64 (закладывайте ошибку 10% + манипуляцию по пику 10% и отдельно мультипликатор биологического риска 20%, который на мой субъективный взгляд стал существенно ниже за последние годы)

Вадим Рахаев, а где кстати написано, что биомассу через вложенный корм определяют?

zzznth, насколько я помню — было озвучено менеджментом на одном из вебинаров.

У Вас три методологии есть для определения:

— абсолютная

— относительная

— матмодели

Абсолютная на объёме и в условиях РусАквы технологически сложно реализуема.

Матмодели уверен, что они используют второстепенно.

Относительные для них логичны (из тех научных статей, что я читал):

— улов на рыболовное усилие

— возрастной коэффициент (поверхностно по чешуе)

— кормовые затраты

Полагаю, что используют все методы для точности, но основа — кормовые затраты (сужу по услышанному).

P.S. Отклонение значений у всех методов имеет место быть. Сокращение отклонений происходит с ростом количества участков зарыбления при стабильных погодных условиях.

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Тимофей Мартынов, проблема переоценки одна из ключевых. Фактически считают живую массу по хавчику и отклонение на мой взгляд получается диковатым. Я уж молчу про манипуляционный момент, но тут доверимся менеджменту.

По идее биомассу можно завысить на 15% — доказать обратное в моменте сложно. Так что, если хотите получить ультраконсервативную оценку:

— считайте расходы на корм и смолт с мультипликатором 1.35 (закладывайте шоковый рост)

— биомассу с мультипликатором 0.64 (закладывайте ошибку 10% + манипуляцию по пику 10% и отдельно мультипликатор биологического риска 20%, который на мой субъективный взгляд стал существенно ниже за последние годы)

Вадим Рахаев, а где кстати написано, что биомассу через вложенный корм определяют?

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Тимофей Мартынов, в каком-то смысле схожая ситуация с девелоперами: у тех тоже жизненный цикл объекта больше финансового года

Однако вот квартиру то если и можно на этапе котлована купить, то рыбку на стадии малька — нет (в том плане что отдадут тогда когда он вырастет)

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Тимофей Мартынов, проблема переоценки одна из ключевых. Фактически считают живую массу по хавчику и отклонение на мой взгляд получается диковатым. Я уж молчу про манипуляционный момент, но тут доверимся менеджменту.

По идее биомассу можно завысить на 15% — доказать обратное в моменте сложно. Так что, если хотите получить ультраконсервативную оценку:

— считайте расходы на корм и смолт с мультипликатором 1.35 (закладывайте шоковый рост)

— биомассу с мультипликатором 0.64 (закладывайте ошибку 10% + манипуляцию по пику 10% и отдельно мультипликатор биологического риска 20%, который на мой субъективный взгляд стал существенно ниже за последние годы)

Вадим Рахаев, ну вот да, даже ваш комментарий с кучей поправок говорит о том, что компанию и ее бизнес объективно посчитать сложно… Разброс будет в ± 50% минимум

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Тимофей Мартынов, проблема переоценки одна из ключевых. Фактически считают живую массу по хавчику и отклонение на мой взгляд получается диковатым. Я уж молчу про манипуляционный момент, но тут доверимся менеджменту.

По идее биомассу можно завысить на 15% — доказать обратное в моменте сложно. Так что, если хотите получить ультраконсервативную оценку:

— считайте расходы на корм и смолт с мультипликатором 1.35 (закладывайте шоковый рост)

— биомассу с мультипликатором 0.64 (закладывайте ошибку 10% + манипуляцию по пику 10% и отдельно мультипликатор биологического риска 20%, который на мой субъективный взгляд стал существенно ниже за последние годы) Сложная для анализа контора.

Сложная для анализа контора.

Прибыль раздута переоценкой — не показательно. Может им стоит ее корректировать как-то?

FCF тоже классической формулой получается неадекватный какойто.

Главное что выручка уверенно растет — это хорошо

Выручка выросла на 73%, а себестоимость производства выросла на 75% — маржинальность падает.

Рентабельность по скорректированному показателю EBITDA составила 40%, до ниже чем на 5% годом ранее.

Расим Касимов, второй приз твой

В Русской Аквакультуре смущает два момента:

1) Значительная волатильность операционных показателей. Реализация в 3 кв 21 выросла в 7,5 раз г/г. То густо, то пусто. Понятно, что прошлый год из-за пандемии не показателен, но у них и исторически за каждым успешным годом следует некоторое снижение.

2) Эффект переоценки биомассы оказывает значительный эффект на итоговый финансовый результат. В 3 кв 2021 она дала +1,8 млрд к валовой прибыли из общей суммы 3,27 млрд. В 3 кв 2020 было +2,4 млрд.

Но в целом взгляд на компанию скорее позитивный. Они конкурируют с импортом, но постепенно наращивают свою долю рынка (+ 3 п.п. за год до 16%). При том что цены реализации у Русской Аквакультуры в среднем выше.

К 2025 г. планируют занять 27% рынка, это минимум Х2 к текущей выручке, при этом компания мировой лидер по эффективности, хотя стоит признать, что по объемам производства пока значительное отставание.

На 4 кв традиционно приходится пик реализации, потому результаты будут еще лучше.

Дилетант, ок, забрал первый приз

Странная хрень по факту:

1. рыба растет

2. рост рыбы приводит к росту ее стоимости

3. это какбэ приводит к росту оборотного капитала

4. рост оборотного капиатала приводит к снижению чист денежного потока от операционной деятельности

5. а это в свою очередь снижает свободный денежный поток

чето нелогичное

Тимофей Мартынов, полагаю, что если из любого цикла выдернуть линейный кусок, может пропасть логика.

Замкните цикл назад в производство смолта и логика вернётся на круги своя. Странная хрень по факту:

Странная хрень по факту:

1. рыба растет

2. рост рыбы приводит к росту ее стоимости

3. это какбэ приводит к росту оборотного капитала

4. рост оборотного капиатала приводит к снижению чист денежного потока от операционной деятельности

5. а это в свою очередь снижает свободный денежный поток

чето нелогичное

В Русской Аквакультуре смущает два момента:

1) Значительная волатильность операционных показателей. Реализация в 3 кв 21 выросла в 7,5 раз г/г. То густо, то пусто. Понятно, что прошлый год из-за пандемии не показателен, но у них и исторически за каждым успешным годом следует некоторое снижение.

2) Эффект переоценки биомассы оказывает значительный эффект на итоговый финансовый результат. В 3 кв 2021 она дала +1,8 млрд к валовой прибыли из общей суммы 3,27 млрд. В 3 кв 2020 было +2,4 млрд.

Но в целом взгляд на компанию скорее позитивный. Они конкурируют с импортом, но постепенно наращивают свою долю рынка (+ 3 п.п. за год до 16%). При том что цены реализации у Русской Аквакультуры в среднем выше.

К 2025 г. планируют занять 27% рынка, это минимум Х2 к текущей выручке, при этом компания мировой лидер по эффективности, хотя стоит признать, что по объемам производства пока значительное отставание.

На 4 кв традиционно приходится пик реализации, потому результаты будут еще лучше.

Дилетант, Ваш первый пункт объясняется очень просто. Путь от смолта до товарной массы примерно два года. Чтобы этот путь стал годичным нужно ввести дополнительный этап выращивания смолта до массы 400-500гр. Вроде в планах такое было у них, но когда и как не озвучивали. Так что показатели и впредь будут плавать вверх-вниз следующие сколько-то лет. В Русской Аквакультуре смущает два момента:

В Русской Аквакультуре смущает два момента:

1) Значительная волатильность операционных показателей. Реализация в 3 кв 21 выросла в 7,5 раз г/г. То густо, то пусто. Понятно, что прошлый год из-за пандемии не показателен, но у них и исторически за каждым успешным годом следует некоторое снижение.

2) Эффект переоценки биомассы оказывает значительный эффект на итоговый финансовый результат. В 3 кв 2021 она дала +1,8 млрд к валовой прибыли из общей суммы 3,27 млрд. В 3 кв 2020 было +2,4 млрд.

Но в целом взгляд на компанию скорее позитивный. Они конкурируют с импортом, но постепенно наращивают свою долю рынка (+ 3 п.п. за год до 16%). При том что цены реализации у Русской Аквакультуры в среднем выше.

К 2025 г. планируют занять 27% рынка, это минимум Х2 к текущей выручке, при этом компания мировой лидер по эффективности, хотя стоит признать, что по объемам производства пока значительное отставание.

На 4 кв традиционно приходится пик реализации, потому результаты будут еще лучше.

Выручка Русской Аквакультуры за 4 квартал может составить 14,3 млрд рублей - Велес Капитал

Выручка Русской Аквакультуры за 4 квартал может составить 14,3 млрд рублей - Велес Капитал

Сегодня Русская Аквакультура представила свои финансовые результаты за 3К и 9М 2021 г.

Результаты оказались сильными и опередили наш прогноз. Компании удалось продемонстрировать более высокую рентабельность, чем мы ожидали, а показатель EBIT на кг за 9М достиг 2,1 евро. Менеджмент ожидает, что и в 4К рентабельность скор. EBITDA окажется вблизи 40% на фоне позитивной динамики рынка. Выручка при этом будет сезонно высокой, что позволит получить высокую скор. EBITDA в абсолюте. Руководство компании полагает, что скор. EBITDA по итогам 2021 г. преодолеет верхнюю границу прогнозного диапазона и окажется больше 5,4 млрд руб. (наш прогноз 5,23 млрд руб.). Наша текущая рекомендация для акций Русской Аквакультуры — «Продавать» с целевой ценой 455 руб. за бумагу.

Выручка компании была незначительно скорректирована относительно представленной ранее операционной отчетности. За 9М 2021 г. показатель составил 9,69 млрд руб., что на 73% превышает показатель сопоставимого периода прошлого года. Рост выручки был достигнут благодаря увеличению реализации на 75% г/г до 18 тыс. т. Компания сообщила, что отечественный рынок по итогам 9М увеличился на 45% г/г и достиг 103,5 тыс. т. Рынок красной рыбы демонстрирует крайне быстрое восстановление и мы полагаем, что за весь год его объем может составить рекордные 150-160 тыс. т. Во многом это связано с возвращением спроса от HoReCa при по-прежнему высоких уровнях поставок в розницу. Доля Русской Аквакультуры на рынке по итогам 9М увеличилась на 3 п.п. г/г до 16%. Биомасса в воде на конец периода выросла на 34% г/г до 29,8 тыс. т. Мы полагаем, что объем биомассы снизится в 4К на фоне большей реализации. По итогам года менеджмент ожидает биомассу в воде на уровне 25-27 тыс. т, что несколько меньше прошлогоднего показателя.

Авто-репост. Читать в блоге >>>

Выручка выросла на 73%, а себестоимость производства выросла на 75% — маржинальность падает.

Рентабельность по скорректированному показателю EBITDA составила 40%, до ниже чем на 5% годом ранее.

Расим Касимов, По логике маржинальность и должна падать из-за конкуренции.

khornickjaadle, тут скорее увеличение расходов на корма сильнее влияет

Выручка выросла на 73%, а себестоимость производства выросла на 75% — маржинальность падает.

Рентабельность по скорректированному показателю EBITDA составила 40%, до ниже чем на 5% годом ранее.

Расим Касимов, По логике маржинальность и должна падать из-за конкуренции. Выручка и EBITDA Русской Аквакультуры за 9 месяцев по МСФО выросли на 73% и 52% г/г

Выручка и EBITDA Русской Аквакультуры за 9 месяцев по МСФО выросли на 73% и 52% г/гИтоги за девять месяцев 2021 года и события после отчетной даты:

Последовательный рост объемов продаж. Объем реализации готовой продукции увеличился на 75% год-к-году и составил 18,0 тыс. тонн.

Значительный рост финансовых показателей. По итогам 9 месяцев выручка и скорр. EBITDA выросли на 73% и 52% год-к-году соответственно.

Опережающие темпы роста. Все ключевые операционные и финансовые показатели, в том числе объем реализации, выручка, скорр. EBITDA и чистая прибыль, за девять месяцев 2021 года превзошли показатели всего 2020 года или 2019 года.

Увеличение доли рынка. По итогам 9 месяцев доля рынка Компании составила 16% по сравнению с 13% по итогам 9 месяцев 2020 года и 9 месяцев 2019 года.

Лидерство в операционной эффективности. По итогам 9 месяцев 2021 года Компания продемонстрировала операционный EBIT на кг на уровне 2,1 евро, закрепив международное лидерство по этому показателю эффективности.

Авто-репост. Читать в блоге >>> Выручка выросла на 73%, а себестоимость производства выросла на 75% — маржинальность падает.

Выручка выросла на 73%, а себестоимость производства выросла на 75% — маржинальность падает.

Рентабельность по скорректированному показателю EBITDA составила 40%, до ниже чем на 5% годом ранее. Ключевые финансовые показатели за девять месяцев 2021 года:

Ключевые финансовые показатели за девять месяцев 2021 года:

Выручка увеличилась на 73% по сравнению с аналогичным периодом прошлого года и составила 9,7 млрд руб.

Биомасса на конец сентября 2021 года составила 29,8 тыс. тонн в сравнении с 22,3 тыс. тонн на конец сентября 2020 года.

Скорректированный показатель EBITDA достиг 3,9 млрд руб., что на 52% выше уровня показателя за аналогичный период прошлого года. Рентабельность по скорректированному показателю EBITDA составила 40%.

Чистая прибыль выросла на 117% и составила 4,8 млрд руб.

Инарктика (Русская Аквакультура) - факторы роста и падения акций

- Рыболовные участки позволяют нарастить мощность в 3 раза по сравнению с 2020 годом - до 50 тыс т. (21.04.2021)

- Практически монопольное положение в России по аквакультурному свежему лососю в России (21.04.2021)

- Импорт лосося в Россию из Чили и Фарерских островов почти обнулился, в России страшный дефицит лосося и рост цен на него (06.07.2022)

- Отсутствует ясная дивидендная политика (21.04.2021)

- Нет широкой диверсификации по видам продукции, выращивают в основном морской лосось и форель. (21.04.2021)

- Биологические риски не равны нулю. В 2015 году мор рыбы оказал серьезное негативное влияние на компанию (21.04.2021)

- Компания полностью зависит от импорта (100% смолт, 100% корма, 100% оборудования), поэтому если против нее введут санкции, то это конец. (06.07.2022)

- Компания не выпустила отчет за 2021 год, и перестала публиковать вообще какие-либо новости или информацию о себе на сайт с февраля 2022 года (06.07.2022)

Инарктика (Русская Аквакультура) - описание компании

INARCTICA - лидер на российском рынке товарной аквакультуры, специализирующийся на выращивании красной рыбы – атлантического лосося и радужной форели. До 2015 назывались ГК «Русское море», с 2015 по 2022 — «Русская Аквакультура»

Выручка: Лосось 60%, Форель 40%.

INARCTICA присутствует в двух сегментах:

- Товарное выращивание радужной форели в Республике Карелия.

- Товарное выращивание атлантического лосося в Мурманской области.

Портфель INARCTICA насчитывает 36 участков на озерах в Карелии и в акваториях Баренцева и Белого морей для товарного выращивания семги и форели. Общий объем потенциального выращивания составляет около 50 тыс. тонн, потенциально покрывающий весь объем потребления семги и форели в России.

48,44% компании принадлежит Максиму Воробьеву, брату губернатора Московской области

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций