| Число акций ао | 137 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 152,8 млрд |

| Выручка | 314,3 млрд |

| EBITDA | 52,3 млрд |

| Прибыль | 24,7 млрд |

| Дивиденд ао | – |

| P/E | 6,2 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 3,9 |

| Див.доход ао | 0,0% |

| Русагро Календарь Акционеров | |

| 02/12 Последний день торговли расписками на Мосбирже в "стакане Т+1" | |

| 28/12 Окончание сбора заявок от заруб.держателей акций Русагро | |

| 31/01 Ориентир.дата распределения акций ПАО Русагро | |

| 31/03 Ориентир. дата старта торгов акциями ПАО Русагро на Мосбирже | |

| Прошедшие события Добавить событие | |

Русагро акции

-

P/E=8

P/E=8

EV/EBITDA=7 высоко, так как долг большой

Это высоко

У Мечела и ЕН+ около 8.

В 2019 году Русагро начала поставлять маис в Китай

В 2019 году Русагро начала поставлять маис в Китай

The Company first entered China market with agricultural products and delivered 5 thousand tonnes of maize at Qingdao port

Так, если коротко…

Так, если коротко…

Выручка Агры растет, но только за счет поглощений: smart-lab.ru/q/AGRO/f/q/MSFO/revenue/

Жесткая конкуренция давит на цены и маржу smart-lab.ru/q/AGRO/f/q/MSFO/ebitda_margin/

Надо отдать должное, что наша страна сделала огромное дело за последние 10 лет, существенно обеспечив насыщение рынка отечественными продуктами, сахаром, мясом и тп, что вероятно сделало нашу продуктовую инфляцию менее чувствительной к валютному курсу.

Для Русагро это не очень, для потребителей хорошо Преза Русагро по 1 кварталу www.rusagrogroup.ru/fileadmin/files/presentations/1Q20_Investors_Presentation_v1.pdf

Преза Русагро по 1 кварталу www.rusagrogroup.ru/fileadmin/files/presentations/1Q20_Investors_Presentation_v1.pdf

Берем? Есть еще возможность роста?

В.В. Пукин, пожалуйста, поменяйте имя и аватар. После этого отвечу на ваш вопрос

практически 5-ти летний боковик со скудными дивидендами.

практически 5-ти летний боковик со скудными дивидендами.

нужно терпение, чтобы держать эти акции.

надо будет прикупить чутка:) Русагро - обзор финансовых результатов за первый квартал 2020 года по МСФО

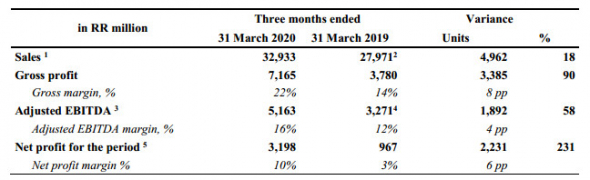

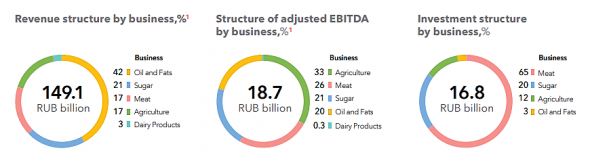

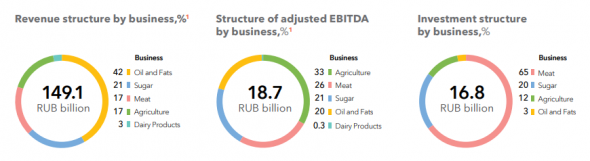

Русагро - обзор финансовых результатов за первый квартал 2020 года по МСФОРусагро отчиталась о рекордном первом квартале 2020 года. Выручка за период выросла на 18% до 32,9 млрд рублей. Такой эффект был достигнут за счет постоянного роста продаж практически во всех сегментах бизнеса, о чем нам говорили предварительные операционные результаты. Наибольший вклад в выручку внес масложировой сегмент +20% год к году или 16,2 млрд рублей. Максимальный прирост наблюдался в мясном секторе +31%.

Такой ударный рост обычная практика для развивающегося Русагро. По итогам 2019 года весь рост был нивелирован переоценкой био-активов. В первом квартале в результате низкой базы 2019 года, переоценка био-активов принесла прибыль в размере 86 млн рублей. Себестоимость продаж растет умеренными темпами до 25,9 млрд рублей,+16% по итогам квартала. Русагро хорошо справляется с возросшей нагрузкой и не допускает роста общих и административных расходов, +5,27%. Источник — отчет компании и удобный сервис оценки финансовых показателей

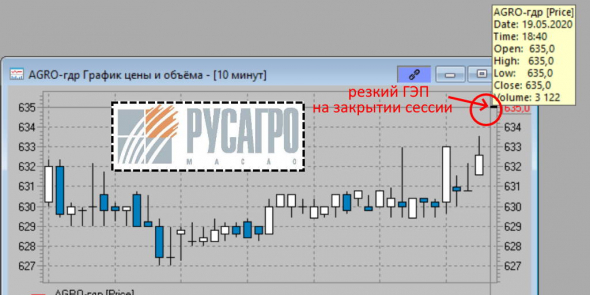

Авто-репост. Читать в блоге >>> Торговый анализ акций Русагро за прошедшую торговую сессию

Торговый анализ акций Русагро за прошедшую торговую сессиюКотировки акций Русагро 19.05.2020 закрылись резким гэпом (скачком) вверх на 635₽.

Акцию толкают ↑ крепкие фундаментальные данные компании за 1 квартал 2020 и перспективы роста прибыли по сегментам (см. аналитическую публикацию «Рынки подсолнечника и подсолнечного масла»: smart-lab.ru/blog/622216.php) в разгар пандемии COVID19.

Последняя цена приблизительно равна максимальной цене торгов за торговую сессию и увеличение оборота торгов в 3 раза 54,5млн₽ говорит о высокой вероятности продолжения роста котировок и роста интереса со стороны инвесторов.

Авто-репост. Читать в блоге >>>

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

Дилетант, спасибо, приз ваш! Влияние от COVID-19 позитивно для РусАгро - Газпромбанк

Влияние от COVID-19 позитивно для РусАгро - Газпромбанк

Финансовые результаты «РусАгро» за 1 квартал 2020 года по МСФО оказались ожидаемо сильными – четыре из пяти бизнес-направлений показали рост выручки, в четырех сегментах было отмечено увеличение рентабельности.

«РусАгро» выигрывает от текущих макротрендов, в то время как долгосрочная инвестиционная привлекательность компании будет определяться фактором открытия китайского рынка. Структурный рост продаж, поддержанный восстановлением цен В 1К20 все бизнес-направления, кроме сельскохозяйственного, показали рост выручки за счет увеличения объема продаж. При этом цены на основную продукцию восстанавливались после падения в 2П19, но были ниже, чем в 1К19.

Рост цен был поддержан девальвацией рубля, а также наращиванием экспорта из России, что помогло убрать излишки продукции с внутреннего рынка. В сельскохозяйственном подразделении снижение произошло за счет высокой базы продаж части зерновых культур в 1К19.

Наибольший прирост выручки и рентабельности наблюдался в масложировом сегменте, где произошло расширение производственных мощностей за счет аренды заводов у группы «СолПро». В итоге EBITDA сегмента в годовом сопоставлении выросла в 6,6 раз и составила почти 40% от консолидированного показателя по компании.

Авто-репост. Читать в блоге >>> Акции РусАгро больше других выиграют от общего восстановления рынка - Газпромбанк

Акции РусАгро больше других выиграют от общего восстановления рынка - Газпромбанк

«Русагро» опубликовала отчетность по МСФО за 1К20. Консолидированная выручка увеличилась на 18% г/г благодаря росту в четырех бизнес-сегментах из пяти.

Рост финансовых показателей произошел в основном за счет увеличения объема продаж продукции почти по всем бизнес-сегментам, что отражает расширение масштабов бизнеса компании. Цены по всей номенклатуре продукции продолжали восстанавливаться после падения в 2П19, однако оставались ниже уровня годичной давности.

«Русагро» сгенерировала высокий свободный денежный поток, что позволило снизить уровень долга и создало хорошие предпосылки для повышения дивидендных выплат в этом году.

Эффект на акции. «Русагро» является бенефициаром текущих макротрендов (ослабление рубля и рост спроса на продукты питания). Фундаментальный кейс «Русагро» выглядит очень сильно, однако это пока не находит отражения в цене акции.

Мы рассматриваем акции «Русагро» как актив, который больше других выиграет от роста аппетита инвесторов к риску и общего восстановления рынка.

Ибрагимов Марат

«Газпромбанк»

Авто-репост. Читать в блоге >>>

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

Дилетант, спасибо, ваш комментарий победил!

Что интересного в отчете Русагро за первый квартал 2019 года?

Во-первых, квартальная выручка увеличилась на 18%, до 32,93 млрд. руб. Год назад квартальная выручка продемонстрировала рост на 111%. У компании сейчас высокая база и не стоит рассчитывать на повторение мощного роста 2019 года.

По темпу роста выручки в процентном выражении лидером стал мясной сегмент, где продажи увеличились на 31%. Объем продаж увеличился на 40%, до 57 тыс. т., при этом сократилась средняя цена реализации продукции на 7%. Снижение цены вызвано высокой конкуренцией в отрасли.

Хороший рост продемонстрировал масложировой сегмент, где выручка увеличилась на 20%. Отмечу, что на данный сегмент приходится 47,9% выручки компании, и 20%-й рост выручки основного сегмента является позитивным сигналом! Компания нарастила объем продаж в данном сегменте на 14%, до 416 тыс.т., а средние цены реализации выросли на 6%.

Выручка в сахарном сегменте выросла на 16%, в первую очередь за счет мощного роста объема продаж – показатель вырос на 62% до 169 тыс. т., при этом сократилась цена реализации на 32%. Снижение цен вызвано высоким объемом предложения данного товара на рынке, многие склады затоварены.

Во-вторых, компания завершила квартал с операционной прибылью в размере 3,75 млрд. руб., против операционного убытка годом ранее 0,38 млрд. руб. Компания сократила маркетинговые расходы и административные издержки. Операционная маржа по итогам квартала оставила 11,3%. Отмечу, что по итогам 4 квартала 2019 года операционная маржа составляла 11,9% — компания поддерживает двузначный уровень рентабельности бизнеса. Это позитивный сигнал!

В-третьих, чистая прибыль компании составила 3,19 млрд. руб., увеличившись за год в 3,3 раза.

Вывод:

Компания сохраняет двузначный темп роста выручки и сократила операционный расходы, что положительно отразилось на чистой прибыли. В основном сегменте (масложировой) дела идут хорошо. В остальных сегментах увеличивается производство, при этом падают цены реализации. Что мы имеем в сухом остатке? Акции компании интересны для долгосрочных инвесторов, поскольку Русагро планирует наращивать объем производства своей продукции, что заявлено в долгосрочной стратегии развития.

Татьяна Громова, похоже они запустили новые мясозаводы?

судя росту продаж на 30%? Бизнес РусАгро и рост рынка подсолнечника и масла, рост фьючерсов

Бизнес РусАгро и рост рынка подсолнечника и масла, рост фьючерсовПодсолнечник и масло продолжают дорожать и это несмотря на запрет вывоза подсолнечника из РФ, а нынешние цены на данные продукты достигли рекордных значений с сентября 2016!

По РФ подсолнечник в закупке вырос приблизительно ~+1000₽. Наибольший рост выявлен в Белгородской и Воронежской областях — удорожание подсолнечника на +2500₽. Цены продажи увеличились ~+767₽ https://twitter.com/IceFinExpert1/status/1262577372433469445?s=20

Цены закупки на подсолнечное масло на неделе увеличились на ~+733₽. Наибольший рост отмечен в Краснодарском крае +3000₽, а цены продажи масла ~+700₽. В Евросоюзе ощущается недостаток поставок масла. Поставочные фьючерсы на подсолнечное масло на амстердамской бирже Euronext последние месяцы только растут.

Подробности о месячных фьючерсах июнь-октябрь 2020 на голландской бирже Euronext в сводной таблице (см. фото ниже)

Авто-репост. Читать в блоге >>> Последняя майская 6-ти твиттовая аналитика мирового и российского масложировых рынков, продолжающийся рост цен на подсолнечник и подсолнечное масло, увеличивающийся экспортный спрос Евросоюза на поставки масла и рост поставочных фьючерсов на подсолнечное масло на амстердамской бирже Euronext twitter.com/IceFinExpert1/status/1262577372433469445?s=20

Последняя майская 6-ти твиттовая аналитика мирового и российского масложировых рынков, продолжающийся рост цен на подсолнечник и подсолнечное масло, увеличивающийся экспортный спрос Евросоюза на поставки масла и рост поставочных фьючерсов на подсолнечное масло на амстердамской бирже Euronext twitter.com/IceFinExpert1/status/1262577372433469445?s=20

В 1кв2020 «Русагро» увеличила чистую прибыль по МСФО в 3,3 раза до 3,198 млрд руб! А рынок оценил мизерные + 2,61%!

В 1кв2020 «Русагро» увеличила чистую прибыль по МСФО в 3,3 раза до 3,198 млрд руб! А рынок оценил мизерные + 2,61%!

Несправедливо?

Выручка +18%, до 32,933 млрд руб. Валовая прибыль +90%, 7,165 млрд руб. В отчете много что в плюсе. Даже чистый долг уменьшился до 60 млрд. руб. В чем же низкая оценка? Поищем… Национальная мясная ассоциация России прогнозирует рост производства в свиноводстве +7% в 2020! И это наивысший показатель прироста из всех типов мяса. Уже более понятна реакция рынка. Хотя скорее всего на текущем рынке игрокам рынка просто не до этой ценной бумаги :). Тем более рубль не дешевеет и дивиденды в долларах — не кейс :). Хотя как приятно читать: «Earnings per ordinary share» утроилась до 119,88 руб, а в прошлый 1квартал прибыль на акцию была 36,29 руб! Русагро 1кв 2020

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

⚡️«Русагро» летом обсудит рост CAPEX, также может направить средства на M&A или дивиденды

⚡️«Русагро» летом обсудит рост CAPEX, также может направить средства на M&A или дивиденды Что интересного в отчете Русагро за первый квартал 2019 года?

Что интересного в отчете Русагро за первый квартал 2019 года?

Во-первых, квартальная выручка увеличилась на 18%, до 32,93 млрд. руб. Год назад квартальная выручка продемонстрировала рост на 111%. У компании сейчас высокая база и не стоит рассчитывать на повторение мощного роста 2019 года.

По темпу роста выручки в процентном выражении лидером стал мясной сегмент, где продажи увеличились на 31%. Объем продаж увеличился на 40%, до 57 тыс. т., при этом сократилась средняя цена реализации продукции на 7%. Снижение цены вызвано высокой конкуренцией в отрасли.

Хороший рост продемонстрировал масложировой сегмент, где выручка увеличилась на 20%. Отмечу, что на данный сегмент приходится 47,9% выручки компании, и 20%-й рост выручки основного сегмента является позитивным сигналом! Компания нарастила объем продаж в данном сегменте на 14%, до 416 тыс.т., а средние цены реализации выросли на 6%.

Выручка в сахарном сегменте выросла на 16%, в первую очередь за счет мощного роста объема продаж – показатель вырос на 62% до 169 тыс. т., при этом сократилась цена реализации на 32%. Снижение цен вызвано высоким объемом предложения данного товара на рынке, многие склады затоварены.

Во-вторых, компания завершила квартал с операционной прибылью в размере 3,75 млрд. руб., против операционного убытка годом ранее 0,38 млрд. руб. Компания сократила маркетинговые расходы и административные издержки. Операционная маржа по итогам квартала оставила 11,3%. Отмечу, что по итогам 4 квартала 2019 года операционная маржа составляла 11,9% — компания поддерживает двузначный уровень рентабельности бизнеса. Это позитивный сигнал!

В-третьих, чистая прибыль компании составила 3,19 млрд. руб., увеличившись за год в 3,3 раза.

Вывод:

Компания сохраняет двузначный темп роста выручки и сократила операционный расходы, что положительно отразилось на чистой прибыли. В основном сегменте (масложировой) дела идут хорошо. В остальных сегментах увеличивается производство, при этом падают цены реализации. Что мы имеем в сухом остатке? Акции компании интересны для долгосрочных инвесторов, поскольку Русагро планирует наращивать объем производства своей продукции, что заявлено в долгосрочной стратегии развития.

Русагро - факторы роста и падения акций

- Динамично развивающаяся компания с доступом к дешевому кредиту (10.02.2017)

- Компания осваивает Приморский край с выходом на азиатские рынки - главный триггер для роста, которого ждём (цены там выше на 20-30%) (20.09.2018)

- Основные капзатраты завершены. Компания может наращивать FCF (15.11.2022)

- Компания регулярно платила дивиденды (пока на паузе из-за того что расписка) (08.03.2023)

- Переговоры по открытию рынка Китая идут 7 лет, при поддержке Путина, пока безрезультатно. (13.02.2020)

- Все сегменты, где работает Русагро, имеют очень высокую конкуренцию. Подсолнечное масло, сахар и мясо - везде перепроизводство в России. (17.08.2020)

- меры государства по квотированию экспорта и повышению экспортных пошлин (17.12.2020)

- Есть риски "раскулачивания" со стороны правительства из-за высоких цен на продовольствие (27.07.2021)

- Кипрская компания, торгуется через расписки и дивиденды на паузе. (15.11.2022)

- Себестоимость выросла, доходы компании снизились, цикл изменился. (15.11.2022)

- Существенная доля активов граничит с Украиной (Белгородская и Курская области). (08.03.2023)

Русагро - описание компании

Русагро — группа компаний сельхоз и продовольственного сектора России.с 2014 акции торгуются на ММВБ

2016 покупка активов банкротного холдинга Группа Разгуляй

SPO на LSE $250 млн.

2018 покупка «Солнечных продуктов»

3 квартал 2019, интеграция результатов «СП» в отчетность

2019 — первые поставки маиса в Китай

Экспорт в 50 стран, 29% выручки — экспорт (по итогам 2021 года).

Структура бизнеса, по данным годового отчета 2019:

Русагро в России:

№1 вертикально-интегрированный производитель еды

№2 производитель сахара

№3 производитель свинины

№3 землевладелец по площади

Группа компаний «Русагро» /холдинговая компания — Ros Agro Plc./ объединяет 6 сахарных заводов, Екатеринбургский жировой комбинат, Самарский маслоэкстракционный завод, две аграрные компании с общей площадью земель 450 тыс. га. Также группа развивает свиноводство в Белгородской и Тамбовской областях. В 2014 г. компания объявила о выходе в Дальневосточный регион с проектами по производству свинины и аквакультуры. Кроме того в планах «Русагро» приобретение пакета акций группы «Разгуляй». В ноябре 2015 г. ФАС разрешила «Русагро» приобрести 32% акций «Разгуляя».

Основной пакет акций /75%/ «Русагро» принадлежит семье экс-сенатора от Белгородской области Вадима Мошковича,1,8% находится в собственности группы /казначейские акции/, еще 7% принадлежит генеральному директору группы Максиму Басову. В свободном обращении на Лондонской бирже находится 16,2% акций компании.

На ММВБ торгуются расписки Русагро.

5 ГДР=1 акция Ros Agrо PLC.

Уставной капитал составляет 27 333 333 акций или 136 666 665 ГДР

http://www.rusagrogroup.ru/

Русагро экспортирует продукцию в 14 стран СНГ и мира.

Русагро занимает 15% рынка сахара России и №2 рынка свинины

Цены на сахар можно смотреть тут: http://sugar.ru/regpricesgraph

Новости по сахару можно смотреть тут: http://ikar.ru/sugar/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций