но возможно есть и те, кто заинтересован в низких ценах…

ОчПассивный инвестор, особенно, если они уверены в том, что в МСФО всё нарисуют по-другому.

| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 207,3 млрд |

| Выручка | 612,2 млрд |

| EBITDA | 318,4 млрд |

| Прибыль | 10,3 млрд |

| Дивиденд ао | – |

| P/E | 20,2 |

| P/S | 0,3 |

| P/BV | -2,2 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| 02/05 Аэрофлот: отчёт РСБУ за 1 кв 2024 года | |

| 06/05 ВОСА | |

| 30/05 Аэрофлот: отчёт МСФО за 1 кв 2024 года | |

| Прошедшие события Добавить событие | |

мне вот непонятно одно

если у компании убытки, то скуя ли выплачивать огромные дивы в 10%?

в чем наепка?

ves2010, чтобы поддержать цену на акции. Читали про кока-колу? Те даже кредит брали, чисто чтобы дивиденд раздать.

Уважаемый Dmitry Yanchenko.

Я совсем не разбираюсь ни в экономике, ни в тонкостях фондового рынка. Объясните мне популярно: а на… зачем конкретно менеджерам Аэрофлота поддерживать цену акций???

ОчПассивный инвестор, если их премии завязаны на капу аэрофлота, то есть причина тогда их держать,

Я совсем не разбираюсь ни в экономике, ни в тонкостях фондового рынка. Объясните мне популярно: а на… зачем конкретно менеджерам Аэрофлота поддерживать цену акций???

Уважаемый ОчПассивный инвестор.

Я еще хуже разбираюсь в экономике и тонкостях фондового рынка, но на мой взгляд, это делается, чтобы компания оставалась инвестиционно привлекательной. И второй фактор (точнее моя личная дилетантская догадка), потому что 51% акций принадлежит Росимуществу, а они видимо рассчитывают на эти дивиденды.

Я совсем не разбираюсь ни в экономике, ни в тонкостях фондового рынка. Объясните мне популярно: а на… зачем конкретно менеджерам Аэрофлота поддерживать цену акций???

Уважаемый ОчПассивный инвестор.

Я еще хуже разбираюсь в экономике и тонкостях фондового рынка, но на мой взгляд, это делается, чтобы компания оставалась инвестиционно привлекательной. И второй фактор (точнее моя личная дилетантская догадка), потому что 51% акций принадлежит Росимуществу, а они видимо рассчитывают на эти дивиденды.

мне вот непонятно одно

если у компании убытки, то скуя ли выплачивать огромные дивы в 10%?

в чем наепка?

ves2010, чтобы поддержать цену на акции. Читали про кока-колу? Те даже кредит брали, чисто чтобы дивиденд раздать.

Уважаемый Dmitry Yanchenko.

Я совсем не разбираюсь ни в экономике, ни в тонкостях фондового рынка. Объясните мне популярно: а на… зачем конкретно менеджерам Аэрофлота поддерживать цену акций???

Я не так давно в трейдинге, у меня один только вопрос если у аэрофлота всё так плохо и все его скидывают то кто покупает? Есть у кого мнение.

Я совсем не разбираюсь ни в экономике, ни в тонкостях фондового рынка. Объясните мне популярно: а на… зачем конкретно менеджерам Аэрофлота поддерживать цену акций???

мне вот непонятно одно

если у компании убытки, то скуя ли выплачивать огромные дивы в 10%?

в чем наепка?

ves2010, чтобы поддержать цену на акции. Читали про кока-колу? Те даже кредит брали, чисто чтобы дивиденд раздать.

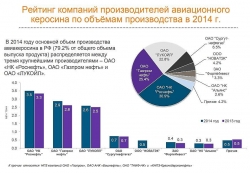

Укажу еще одну странную странность. В РФ авиатопливо поставляет только одна компания — газпромнефть (куда ФАС смотрит). Следовательно все авиакомпании заправляются по одной цене. Но почему-то ютейр показывает прибыль (при том, что цена билетов у него меньше, можно сказать, что ютейр фактически подъедает объедки с барского стола) а ара летит вниз штопором. Кто-то сегодня делает серьезный гешефт. У кого есть деньги — вперед на закупку. У кого есть акции сидите и ждите. И не поддавайтесь на савельевские провокации.Сюда зашел слишком большой игрок и игра будет по-крупному

Рост выручки произошел за счет производственных показателей, а также благодаря валютному курсу. Так, в первом полугодии пассажирооборот увеличился на 5%, пассажиропоток — на 6,4%; евро укрепился против рубля на 14,5% по сравнению с аналогичным периодом прошлого года, доллар — на 2,6%. Тем не менее, сильно выросли затраты у «Аэрофлота», что оказало дальнейшее негативное влияние на финрезультат. Основное – это рост стоимости авиатоплива, который составил 39% г/г. Также выросли расходы на аэронавигацию, аэропортовые сборы и наземное обслуживание на 18,4% на фоне повышения объемов перевозок и тарифов на обслуживание в ряде аэропортов России. Акции «Аэрофлота» негативно отреагировали на отчетность, потеряв за день 1,6%Промсвязьбанк

Аэрофлот опубликовал ожидаемо слабые результаты по РСБУ. В то же время результаты по РСБУ не консолидированы и имеют мало общего с результатами по МСФО, которые будут опубликованы в конце августа. Тем не менее мы ожидаем, что показатели по МСФО также будут слабыми, поэтому акции скорее всего останутся под давлением, по крайней мере, в ближайшие несколько месяцев.АТОН

кто что думает по отчетности? почему так падаем?

дата окончания приема заявок на выкуп, у «открытия» 08 августа 16:00, 09 августа окончание прием заявок инициатором, когда те кто подал заявку, могут узнать о результате?

Genzo, в начале сентября.

Shmikl, Откуда знаете?

дата окончания приема заявок на выкуп, у «открытия» 08 августа 16:00, 09 августа окончание прием заявок инициатором, когда те кто подал заявку, могут узнать о результате?

Genzo, в начале сентября.

Вопрос по Аре крайне не простой. Я пристально слежу за компанией и новостным фоном с февраля и отмечу следующее: Во-первых, что привлекло внимание, это возросший уровень менеджмента, а к весне компания справилась с серьезными проблемами и мартовский рост акций связан, в том числе и с этим; 2. компания попала в орбиту адм. Президента (РФПИ купила акций на 10 млрд р.) Затем Путин сказал, что зарубежные фонды покупают российские акции вслед за РФПИ 3. За день до отсечки Г. Сакс вдруг дал понижающий прогноз по Аре, связанный с ростом топлива. Прогноз странный, т.к. нефть подорожала давно, а прогноз опубликован в крайне интересное время. Я, например, зимой летаю за 5 тысяч, а летом этим же рейсом за 10, и причем здесь цена на нефть, не очень понятно. Но, думаю, кто-то хочет хватануть хороший куш, т.к. цена на акции упала.А почему другие авиакомпании остались вне внимания Г.С. — не понятно, т.к они же используют то же топливо. 4.Самое интересное — г-н Савельев объявил о выкупе акций за 147 р. у несогласных с политикой Ары об аренде 50 самолетов. Савельев, по всей видимости, научился хитрости и пронырливости у бывшего босса — Евтушенкова, и решил совместно с вышестоящими товарищами сыграть в очень интересную и пахнующую большими деньгами игру. Причем срок объявлен до 20 августа. А тот факт, что июнь-июль самолеты летали с полной загрузкой и чартеры и зарубежные рейсы платили в казну ары очень не маленькие деньги, не учитывается. Потом вдруг окажется, что убыток связан с покупкой лайнеров или еще что-то в этом роде 5.Сегодняшний (крайне странный) отчет Ары об убытках только подтверждает мои глубокие сомнения: Аэрофлот кто-то усиленно скупает, но пытается делать это неочевидно.

Вывод: Я начал скупать акции с февраля и скупал практически со дна (137 р) и продавать по 147 вроде как выгодно (тем более, что затарился ими по самые крылья), но делать этого не буду, подожду. Тем более, как кандидат юридических наук понимаю, что Савельев четко не указал механизм, процедуру и сроки выкупа. В сентябре — октябре мы увидим другую стоимость компании (АТОН дает 62,48% роста, но, думаю, увидим в октябре не менее 50%)