| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 206,6 млрд |

| Выручка | 902,3 млрд |

| EBITDA | 253,7 млрд |

| Прибыль | 22,6 млрд |

| Дивиденд ао | – |

| P/E | 9,1 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

-

а где эти дивиденды в стакане AFU8?

Иван Собакин, а посчитайте. разница между AFM и AFU примерно и есть на размер дивидендов. AFM коррелирует с акцией. поскольку отсечка по дивидендам будет уже в 3 кв.

Alex64, ключевая ставка 7,25 — делим на 4, получаем 1,81. AFM8 13400. AFU8 13440*1,0181-1280(дивиденды)=12403

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

Роман Ранний, что же там люди в убыток себе стоят?

Иван Собакин, AFM8 вырос на дивиденды

Роман Ранний, в том то дело что AFU8 должен упасть на дивиденды по отношению к AFM8, если только отсечкам будет после экспирации AFM8

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

Роман Ранний, что же там люди в убыток себе стоят?

Иван Собакин, я в решении не нащёл на какую дату нужно держать акции для получения дивидендов

Роман Ранний, здесь тоже ничего нет, мистика какая то

www.e-disclosure.ru/portal/company.aspx?id=1480

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

Роман Ранний, что же там люди в убыток себе стоят?

Иван Собакин, AFM8 вырос на дивиденды

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

Роман Ранний, что же там люди в убыток себе стоят?

Иван Собакин, я в решении не нащёл на какую дату нужно держать акции для получения дивидендов

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

Роман Ранний, что же там люди в убыток себе стоят?

а где эти дивиденды в стакане AFU8?

Иван Собакин, в стакане правды искать не стоит! (тем более дивидендов)

На сайте аэрофлота опубликовали решение по дивам: 12,8 рубля на акцию.

На сайте аэрофлота опубликовали решение по дивам: 12,8 рубля на акцию.

«О распределении прибыли, в том числе выплате (объявлении) дивидендов, и убытков Общества по результатам 2017 финансового года, а также о размере, сроке и форме выплаты дивидендов по акциям ПАО «Аэрофлот» по итогам 2017 финансового года.

Чистая прибыль за 2017 год распределена в полном объеме. При этом, согласно принятому решению, сумма выплат дивидендов за 2017 год, рассчитанная на уровне 50% от чистой прибыли ПАО «Аэрофлот», сформированной по российским стандартам бухгалтерского учета, составит 14 221,7 млн руб. Размер дивидендов на 1 акцию ПАО «Аэрофлот» – 12,8053 рубля с выплатой в порядке, предусмотренном законодательством, в срок до 10 августа 2018 года.»

Сегодня у Ары совет директоров который определит дивиденды

www.e-disclosure.ru/portal/event.aspx?EventId=7VLpybmjM0ajqqBgwQgV9Q-B-B

Тимофей Мартынов,

Какой прогноз по дивам был последнее время?

Андрей Бажан, 7 %

Сегодня у Ары совет директоров который определит дивиденды

www.e-disclosure.ru/portal/event.aspx?EventId=7VLpybmjM0ajqqBgwQgV9Q-B-B

Тимофей Мартынов,

Какой прогноз по дивам был последнее время? Сегодня у Ары совет директоров который определит дивиденды

Сегодня у Ары совет директоров который определит дивиденды

www.e-disclosure.ru/portal/event.aspx?EventId=7VLpybmjM0ajqqBgwQgV9Q-B-B Аэрофлот. Анализ инвестиционной привлекательности

Аэрофлот. Анализ инвестиционной привлекательностиАэрофлот является одним из самых слабых звеньев российского фондового рынка при высокой стоимости нефти. Расходы на топливо составляют 25% от всех операционных расходов компании и значительно влияют на итоговую величину чистой прибыли. В свою очередь низкая чистая прибыль не позволит компании платить такие же хорошие дивиденды, какие наблюдались ранее. Один лишь этот фактор заставляет усомниться в том, что Аэрофлот, как инвестиционная идея, имеет право на жизнь в текущей макроэкономической конъюнктуре.

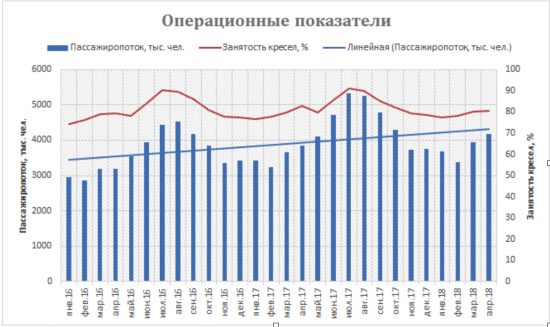

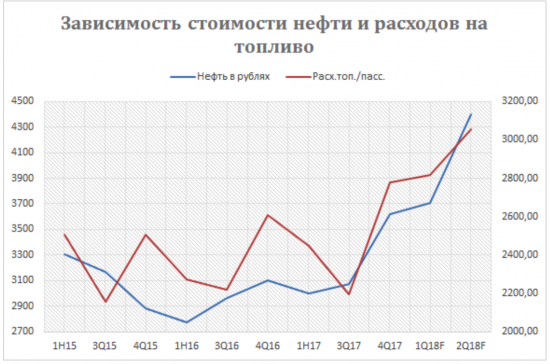

В январе-апреле 2018 г. пассажиропоток вырос всего на 7% относительно 2017 г. (рис. 1), но стоимость авиатоплива выросла намного значительнее (рис. 2).

Рис. 1. Операционные показатели Аэрофлота.

Рис. 2. Нефть в рублях и расходы на авиатопливо.

И, если среднеквартальная цена нефти Brent в рублях будет около 4400 руб. ($73 Brent и 60,3 руб. за доллар) во 2-ом кв., то мы увидим значительный рост расходов Аэрофлота на авиатопливо. По нашим оценкам, за 1-ое полугодие 2018 г. эта цифра составит ~71 200 млн. руб., что на 26% больше, чем в аналогичном периоде 2017 г… Об этом свидетельствует модель зависимости цены на нефть в рублях и расходов на топливо Аэрофлота в пересчете на пассажиропоток.

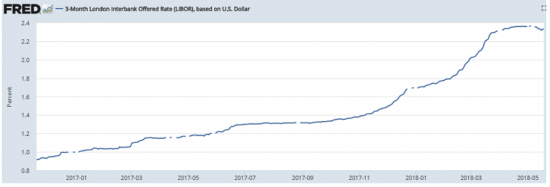

Также, следует ожидать роста расходов компании на операционную аренду, т.к. за 2017 г. число самолетов выросло на 41 единицу (на 17,7%), а сами расходы привязаны к долларовой ставке 3M Libor, рост которой ускоряется и её абсолютная величина значительно выше в настоящий момент, нежели год назад (рис. 3).

Рис. 3. 3M Libor USD.

Расходы на техническое обслуживание воздушных судов и другие статьи расходов зависят от курса доллара, что при текущей конъюнктуре валютного рынка не играет в пользу Аэрофлота.

Таким образом, следует ожидать, что компания получит убыток за первое полугодие. Самый прибыльный 3-ий квартал ещё впереди, но, приняв во внимание сильные фундаментальные факторы на рынке нефти, стоит склоняться к ожиданию более негативных финансовых результатов компании, чем в 2017 г., что приведет к снижению дивидендной выплаты.

Уже опубликованный отчет за 1-ый квартал по РСБУ подтверждает прогноз (информация ниже – комментарий менеджмента):

- Наибольшее влияние на затраты оказал рост расходов на лизинг и техническое обслуживание вследствие увеличения парка авиакомпании «Аэрофлот» на 41 воздушное судно в течение последних 12 месяцев.

- Материальный вклад в рост затрат обусловлен самой большой статьей операционных расходов – авиационное топливо. В денежном выражении увеличение расходов по данной статье составило 4 857 млн руб., или 23,8% по сравнению с аналогичным периодом 2017 года, и обусловлено ростом стоимости керосина в рублях на 17,0% на фоне значительного увеличения котировок нефти марки Brent (средняя цена барреля в долларах в 1 квартале 2018 года увеличилась на 23,1% при незначительном укреплении курса рубля к доллару США по сравнению с аналогичным периодом прошлого года).

Убыток материнской компании вырос на 86%. С дочками, скорее всего, ситуация аналогичная, т.е. по МСФО 1-ый квартал, также, будет плохим (отчет ждем 30 мая).

Взяв во внимание всё вышесказанное, длинные позиции по акциям компании категорически не рекомендуются. С середины апреля наблюдается практически безоткатное падение, поэтому открытие короткой позиции на локальном дне, также, несколько рискованно. С другой стороны, грядущий отчет, вероятно, станет катализатором дальнейшего падения бумаг Аэрофлота. Стоит рассмотреть короткие позиции от уровней выше 140 руб. за акцию, т.к. дивидендная отсечка ещё впереди и это дает бумагам поддержку.

Группа вк https://vk.com/mmvb.invest

Телеграмм чат t.me/joinchat/C8clE0Fu6UbSprtZStHDzg

Не дождетесь, завтра на 135 двинем, все от амеров зависит

Alexprofi, дождался

Васильев Максим, амеры стоят мы падаем

Alexprofi, всегда кто-то стоит, а кто-то падает. вообще Аф уже смотрит в сторону 120. если дивами не поддержат

Не дождетесь, завтра на 135 двинем, все от амеров зависит

Alexprofi, дождался РФПИ и арабские фонды оказались акционерами «Аэрофлота»

РФПИ и арабские фонды оказались акционерами «Аэрофлота»

Российский фонд прямых инвестиций (РФПИ) совместно с фондами из Бахрейна, Кувейта и ОАЭ купили долю в авиакомпании «Аэрофлот» на сумму около 10 млрд руб., рассказал «Ведомостям» гендиректор РФПИ Кирилл Дмитриев на стенде фонда на Петербургском международном экономическом форуме. Он не назвал величину пакета, дату сделки, а также не сказал, сколько заплатил сам РФПИ, а сколько – партнеры. «Ведомости» выяснили, что РФПИ и партнеры купили 4,8% авиакомпании за 9,8 млрд руб. в сентябре прошлого года.

www.vedomosti.ru/business/articles/2018/05/23/770428-rfpi-i-arabskie-fondi-okazalis-aktsionerami-aeroflota?utm_campaign=newspaper_24_05_2018&utm_medium=email&utm_source=vedomosti

похоже Аэрофлот сделает из спекулянта инвестора… да не просто инвестора, а долгосрочного...( это я про себя))))

похоже Аэрофлот сделает из спекулянта инвестора… да не просто инвестора, а долгосрочного...( это я про себя))))

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций