✈️Аэрофлот пошел на взлет

В прошлом нашем разборе цена акции компании была около 69 рублей и большинство из вас проголосовало, что акции упадут еще, так и произошло. Мы ждали отчета за 3й квартал, чтобы более детально оценить происходящее в бизнесе. На 3 квартал приходится основная часть прибыли, которая и формирует базу для всего года, летом обычно многие берут отпуск и спрос на перелеты возрастает.

Ключевые результаты 3 квартала:

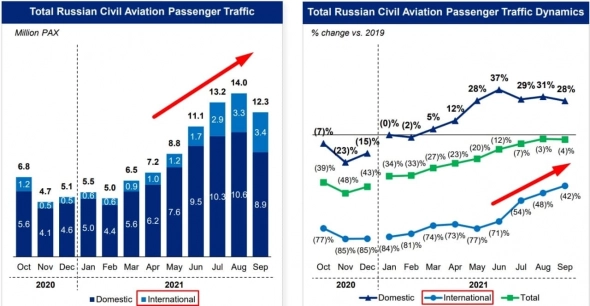

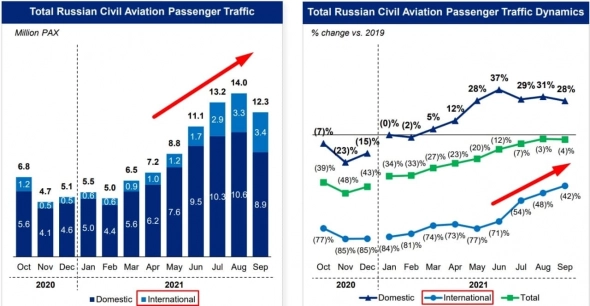

📈Пассажиропоток вырос на 53,6% до 15,6 млн. чел., основной прирост пришелся на международные перевозки (рост в 4,8 раза).

📈Выручка выросла в 2 раза, EBITDA выросла в 2,7 раз, чистая прибыль вышла в положительную зону против убытка годом ранее.

Зам. ген. директора по коммерции и финансам, Андрей Чиханчин, так комментирует ситуацию:

«Значительный вклад в улучшение финансового результата внес спрос и обеспеченный им рост объема внутрироссийских перевозок, на которые мы сделали ставку в высокий сезон. Так, по итогам третьего квартала 2021 года пассажиропоток Группы «Аэрофлот» на внутреннем рынке превысил показатель аналогичного периода 2019 года на 27,4%. Постепенное снятие ограничений в международном сегменте, возможности которого были максимально использованы Группой «Аэрофлот», также оказало положительное влияние на результаты. Если в январе 2021 года выставленные емкости Группы «Аэрофлот» на международных линиях составляли только 15,4% от уровня сопоставимого периода 2019 года, то к сентябрю показатель восстановления перевозок достиг 43,1%».

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций