АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

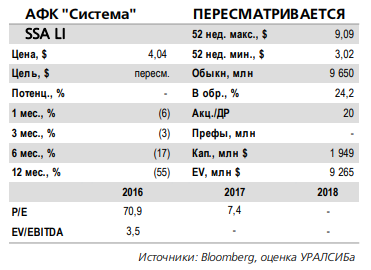

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

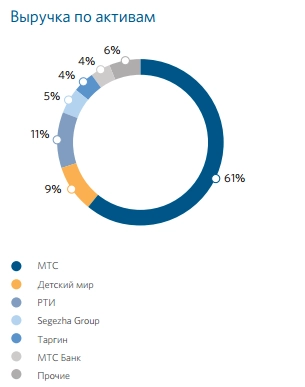

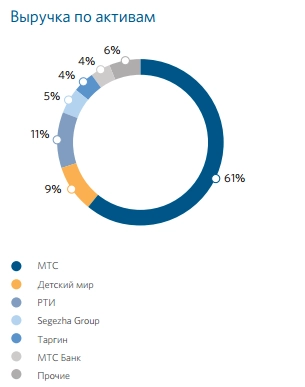

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций