Считалось, что скупка активов в долг приведет к размыванию обязательств и росту цен в номинальном выражении. В итоге, длительный период жесткой ДКП и дважды несбыточные ожидания рынка на скорое смягчение – давят. Даже профи ошибаются…

📈Финансы

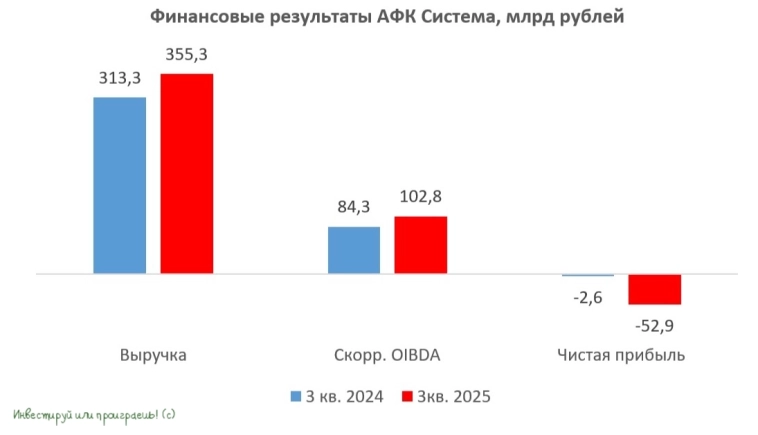

Результаты полугодия тревожны. Выручка растёт медленно, но это ничего не меняет на уровне чистого результата: убыток снова огромный, более 5 рублей на акцию за квартал. Консолидированный долг более ₽1,3 трлн ❗️На обслуживание уже уходит 33% общей выручки группы (за счет высокого IV квартала показатель LTM снизится до 30%, но это не меняет суть). И обратите внимание на структуру финансовых расходов: это не аренда, это прям чистый финансовый долг и неудачный хедж или переоценка портфеля ОФЗ (убыток от изменения справедливой стоимости фин.активов)

Долг корпоративного центра ускорил рост: часть новых обязательств ушла на докапитализацию Сегежи, которая сама не выдерживает процентной нагрузки. Средняя ставка по кредитам во втором квартале была 16,42% — и львиная доля OIBDA просто растворяется в процентах. Денежные потоки группы выглядят тяжело: любой прирост операционной прибыли уходит в «чёрную дыру» обслуживания долга.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций