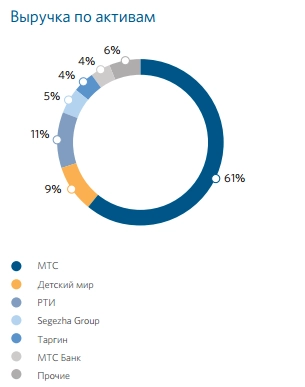

В 2014 году АФК покупает агрохолдинг Степь. С того момента общая посевная площадь выросла со 100 до 600 тысяч гектаров. Компания входит в пятёрку крупнейших в России.

Также в 2014 году Система покупает у ВТБ 100% акций Сегежского ЦБК. За 7 лет управления Сегежа показала двукратный рост выручки. В 2021 году от IPO АФК получила свыше 30 миллиардов рублей. На момент приобретения компания была разрозненной и слабо структурированной. АФК принесла в неё структуру, докапитализировала и выстроила чёткий план развития.

И опять же в 2014 году АФК входит в капитал OZON. Компания занимает похожую позицию со своей материнской компании. Агрессивно набирает долг и также агрессивно расширяется вырастая из года в год практически в 2 раза. Но это было не всегда. За 5 лет с момента приобретения OZON не показывал никаких результатов и в АФК считали, что зря выбросили деньги. В 2019 году топ менеджмент компании начал активно вмешиваться в управленческие решения OZON и во многом благодаря им мы сейчас все знаем про эту компанию.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций