Авто-репост. Читать в блоге >>>

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ВЭББНКР 06 | 46.9% | 1.5 | 350 | 0.02 | 99.67 | 20.55 | 19.18 | 2026-03-11 | 2026-03-16 |

| ВЭББНКР 05 | 27.1% | 1.4 | 150 | 0.87 | 93.51 | 13.97 | 12.11 | 2026-03-13 | |

| ВЭББНКР 04 | 28.0% | 1.0 | 350 | 0.51 | 95.06 | 12.33 | 10.27 | 2026-03-14 | |

| ВЭББНКР 07 | 24.7% | 1.9 | 112 | 1.25 | 95.3 | 17.26 | 1.12 | 2026-03-07 | 2027-07-30 |

Скрипт ВЭББАНКИР 06. Размещение сегодня 21 марта с 10-00

ruBB- с позитивным прогнозом, дюрация 0,9 года, YTM 23,1%

_______________________

— Полное / краткое наименование: МФК ВЭББАНКИР 06 / ВЭББНКР 06

— ISIN: RU000A1082K7

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 21 марта:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️ Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️ Также в телеграм-бот вы можете подать предварительную заявку на участие в данном размещении

_______________________

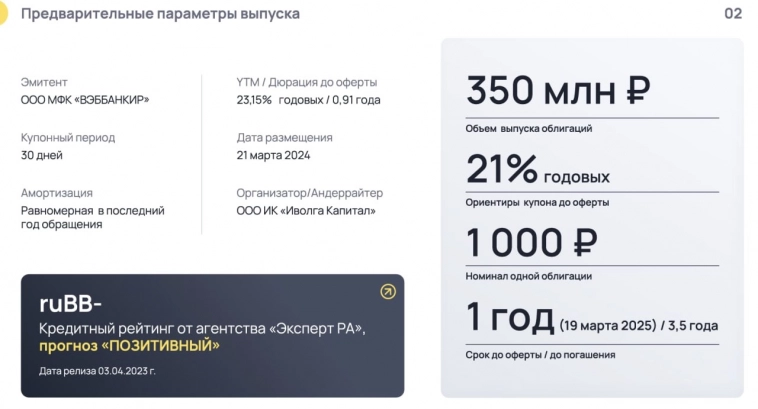

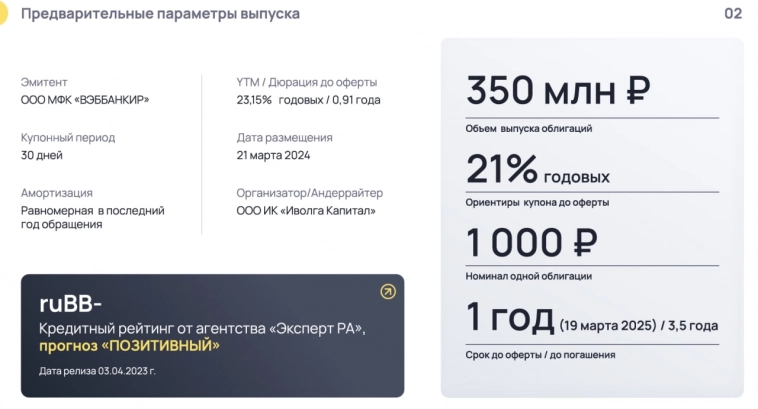

Основные параметры ВЭББАНКИР 06:

— 350 млн руб.

— Купон | доходность: 21% годовых | 23,1 % годовых

— Купонный период: 30 дней

— Срок до оферты | дюрация: 1 год |0,9 года

— Срок до погашения: 3,5 года (1 260 дней)

Не многим нравится инвестировать в МФК, потому что бытует мнение о навязывании кредитов под кабальные условия, обманах клиентов со стороны финансовых консультантов, а также вездесущими коллекторами. Несмотря на это микрофинансовые организации продолжают прекрасно себя чувствовать и привлекать средства на фондовом рынке. Давайте разбираться вместе.

МФК Вэббанкир — российская компания с системой моментального электронного кредитования — предоставляет онлайн микрозаймы «под ключ», начиная с рассмотрения заявки до получения клиентом денежных средств. Компания специализируется на займах «до зарплаты» до 50 000 рублей.

Компания осуществляет свою деятельность с 2014 года и за этот период успела выдать более 8,3 миллионов займов на общую сумму 70,5 млрд. рублей. Если мы возьмем в руки калькуляторы, то средний размер кредита составляет 8 500 рублей.

По рэнкингу РА Эксперт эмитент занимает 6 место (из 58) по объему выданных микрозаймов среди МФО. То самое РА Эксперт еще и присвоило кредитный рейтинг на уровне ruBB- с позитивным прогнозом. С одной стороны, рейтинг среднего уровня, не плохой и не отличный, но с другой стороны этот рейтинг не улучшается с 2020 года.

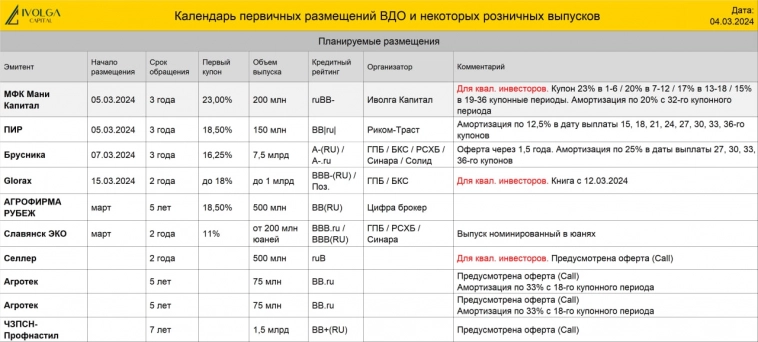

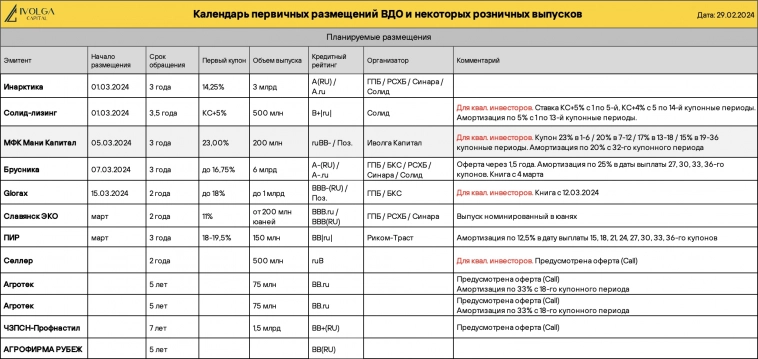

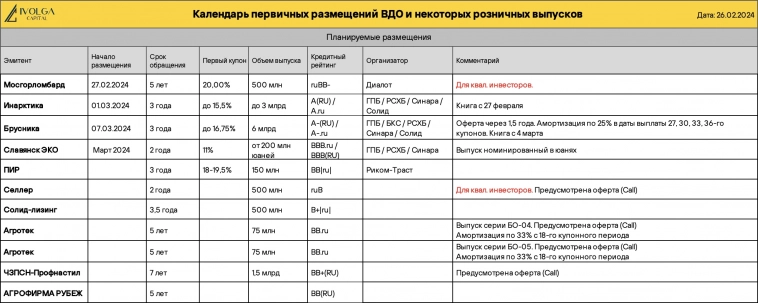

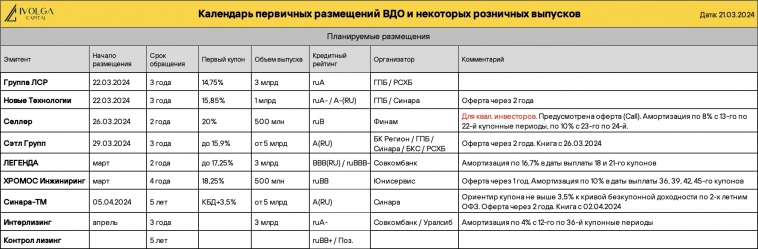

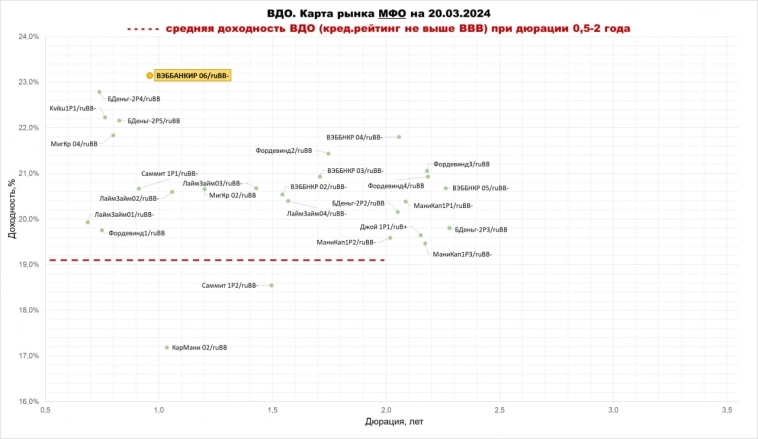

Обновляем карты рынка высокодоходных облигаций. По основным ВДО-отраслям: МФК, лизингодателям и строителям. Средняя доходность подросла до 19,1% (в начале марта была 18,7%).

Лизингодателей на карте всё больше, строителей всё меньше. А МФК стабильно выше рынка по доходности. Видимо, причина в ограничении на покупку этих бумаг только квал.инвесторами.

Но именно доходность делает вес микрофинансовых эмитентов максимальным в нашем публичном портфеле ВДО (в портфелях доверительного управления тоже).

Наш подход к вложениям в облигации, вообще, незамысловат. Покупать то, что имеет премию по доходности (грубо – находится выше красного пунктира, с поправками на кредитный рейтинг). И без задержек продавать то из купленного, где проявились любые проблемы.

Выделили сегодняшний выпуск ВЭББАНКИР 06. И для сравнения, и как один из двух (второй – у девелоперов) самых доходных в сегменте ВДО.

Сергей Дем, в при чем тут эмитент? Если ЦБ ставку не опускает, то бумага с YTM ~20% становится неинтересной для инвесторов. На рынке есть и ...

IZIB, Я пишу в основном не для школьников))).

Больше для эмитента, организатора и инвесторов.

Сейчас мало времени. Сейчас много не напишу. ...

Сергей Дем, поясните школьникам пожалуйста вашу мысль: эмитент бумаги все либо разметил (они на руках у инвесторов) либо разместил не все, н...

IZIB, От эмитента зависит предложение бумаг на рынке. Это очевидно даже школьнику )))

Завтра – размещение облигаций ВЭББАНКИР 6 выпуска (ruBB- с позитивным прогнозом, 350 млн р., YTM 23,1% при дюрации 0,9 года).

Дополним слайды презентации несколькими тезисами:

🔸Вероятно повышения кредитного рейтинга ВЭББАНКИРа уже в апреле. Сейчас у компании ВВ- с позитивным прогнозом. Финансовые показатели говорят в пользу повышения (ожидаемая чистая прибыль 2023 года – 771 млн р., за 2022 год – 348 млн). Плановое обновление рейтинга – начало апреля.

🔸Это первый выпуск эмитента с доходностью, скорее, выше рынка. Пусть и до оферты. Аргумент в т.ч. в пользу устойчивости или роста котировок облигаций на вторичных торгах. Чем раньше облигации ВЭББАНКИРа не отличались.

🔸На размещении какое-то время будут находиться параллельно 2 выпуска ВЭББАНКИРА: новый, с доходностью 23,1% и предыдущий с ~20%. Предыдущий и размещен на 80%, и оказался ниже рынка по доходности. Теперь возможно досрочное закрытие его размещения.

🔸После размещения нового выпуска облигационный долг ВЭББАНКИРа достигнет 1,3 млрд р. Что скромно по меркам МФК – лидеров рынка. Для сравнения, облигационный долг Быстроденег сейчас – 1,9 млрд р., Лайм-Займа – 1,9 млрд р., Фордевинда – 1,75 млрд р. По объемам выдач займов ВЭББАНКИР эти компании в 2023 г. опережал.

Сергей Дем, а как эмитент может повлиять на рыночную стоимость? Параметры «лесенки» были объявлены давно. А теперь уже рынок решает, выгодно...

Эмитент вместо того, чтобы закончить недоразмещенный выпуск ВЭББНКР 05 ISIN RU000A107U65 на 77% запускает новый выпуск ВЭББАНКИР-001P-05. Це...

Сергей Дем, а как поступил эмитент?

Если Вы купите ВЭББАНКИР-001P-05, то Вы будете недальновидным инвестором. Посмотрите как поступил эмитент с покупателями выпуска ВЭББНКР 05....

ООО МФК «ВЭББАНКИР» — система моментального электронного кредитования — предоставляет онлайн микрозаймы «под ключ», начиная с рассмотрения заявки до получения клиентом денежных средств. Клиенты получают займы без посещения офиса.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Информация предназначена для квалифицированных инвесторов.

В четверг 21 марта ожидается размещение облигаций 6 выпуска МФК ВЭББАНКИР с купоном / доходностью 21% / 23,15% годовых

Предварительные параметры:

• Сумма выпуска: 350 млн руб.

• Дата размещения: 21 марта 2024

• Дата оферты: 19 марта 2025 (дата погашения: 19.09.2027)

• Купон до оферты: 21% годовых

• Доходность / дюрация: 23,15% годовых / 0,91 года

Для участия в размещении, пожалуйста, напишите в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Сейчас на финишной прямой размещение 5 выпуска эмитента. Он размещен на 77% объема (115 млн р. из 150). Доходность этого выпуска – ровно 20% годовых. И его его приближение к финишу на какое-то время, очевидно, замедлится.

Ссылка на раскрытие информации МФК ВЭББАНКИР (включая публикацию эмиссионных документов)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Весна на рынке облигаций началась спокойно: открылся сезон отчетностей, появились первые результаты для наблюдений. Обсудим их в прямом эфире 18 марта в 17:00,

а так же:

— разберем недавно вышедший обзор МФО с операционными результатами 2023 года (в нашем портфеле это 10 эмитентов и 22 выпуска МФО);

— расскажем о ближайших погашениях в этом секторе и не только;

— поделимся нашими действиями и планами в портфеле доверительного управления,

— ответим на вопросы инвесторов.

Присоединяйтесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт