Облигации Дядя Дёнер

-

По отчетности ДД надо смотреть за пол года. Будет понятно ушли ли деньги с облиг на рефинансирование других долгов. Т.е. на сколько увеличился долг.ну и динамика второго квартала. Который я думаю будет слабее первого. Ибо фаст фуд уличный хорошо живет в непогоду. С сентября по апрель.

По отчетности ДД надо смотреть за пол года. Будет понятно ушли ли деньги с облиг на рефинансирование других долгов. Т.е. на сколько увеличился долг.ну и динамика второго квартала. Который я думаю будет слабее первого. Ибо фаст фуд уличный хорошо живет в непогоду. С сентября по апрель.

сравнение эмитентов: Дядя Дёнер, ПЮДМ, Грузовичкоф, Редсофт

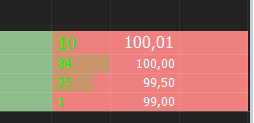

Набросал сравнение по компаниям, облигаций которых рассматриваю.

Грузовичкоф, Денер купил.

Редсофт - https://www.e-disclosure.ru/portal/files.aspx?id=37300&type=3

ПЮДМ - https://www.e-disclosure.ru/portal/files.aspx?id=37269&type=3

Дядя Дёнер - http://www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

Грузовичкоф - http://www.e-disclosure.ru/portal/company.aspx?id=37249

/> />Денер Грузовик ПЮДМ Редсофт Объем облигационного займа 60 000 50 000 190 000 100 000 Долг на отчетную дату 65 838 4 720 26 600 13 808 Активы 339 684 88 708 44 814 166 534 Выручка 346 794 358 327 124 920 114 951 Чистая прибыль 31 443 656 10 664 6 693 Долг / активы 19% 5% 59% 8% Долг / выручка 19% 1% 21% 12% Долг +облиги / выручка 36% 15% 173% 99%

Грузовичкоф, несмотря на то, что долга вообще фактически нет, много лизинга забалансом. Хорошо, что можно на сайте организатора посмотреть меморандум, аналитическое покрытие, там подробно все написано. Риски в лизинге. Наверное вся прибыль уходит туда.

Судя по модели, которую представили, будут использовать кредитное плечо, на 50 млн купят 250 машин. Главное, чтобы машины вывозили требуемую выручку, были загружены.

Брал много, активно (для такой бумаги))) торговал по 100,5-102,5, сейчас средняя около 101.

купон суперский 17%, платится ежемесячно.

Дядя Денер, по отчетности кажутся самыми красивыми — конская прибыль больше 30 млн в год, но отчетность не прозрачная, за счет прочих доходов образовалась, налоги не раскрыли (видимо в расходах, на ЕНВД), но и долгов уже порядком — 66 млн почти, с учетом облиг займа долг в активах 36% уже на границе риска.

Взял не много по 100.

купон 14%, платится ежемесячно, в принципе не плохо.

Редсофт,

связана с УК мфонд

выручка 100 млн, взяли заем на 100 млн — в этом главный риск.

не раскрыли для чего, зачем, как вернут?

купон 14% как у ДД но платится ежеквартально.

думаю.

ПЮДМ

Размещаются завтра.

Организатор как у Денер, Грузовичкоф — Юнисервис Капитал, но никаких меморандумов, покрытий не нашел. Только новость

uscapital.ru/we/news/55/

Первый Ювелирный в Москве известна сеть. Судя по новости привлекают деньги под торговлю золотом.

Не понятен бизнес,

но купон 18%, ежемесячно, оч хочется )))

alexshein1977, Бизнес модель мне понятная и устойчивая только Дяди Дёнера. У них ЕНВД знаю 100%. Использование ЕНВД продлили до 20 года. Риск налоговый оцениваю как существенный, и хорошо что этот вопрос отложили до 20 года. Хотя в нашем государстве все может быть.

Долг частично контролируемый учредителями. Думаю они его переведут в облигации так как не надо будет делиться 13% с государством.

Дядя Дёнер первичный выпуск бондов

Нужна не просто отчетность,

А отчетность, заверенная аудиторами

Максим Барбашин, Вопрос, а что вам даст аудируемая отчетность? Подпись человека (аудиторской компании) вам, что-то даст?

Seven_NY5,

если это большая четверка, то хоть

Какая-то гарантия, что отчётность не нарисована в power point

Максим Барбашин,

обычно в екселе рисуют )

Дядя Дёнер первичный выпуск бондов

Новосибирская компания ООО «Дядя Дёнер» размещает бонды (гос. рег. 4B02-01-00355-R-001P) в размере 60 мио. руб. со ставкой купона 14 % годовых. Бонды чуть больше 3 лет. Выпуск происходит в рамке биржевой программы выпуска в размере 300 мио. руб. рассчитанной на 50 лет. (http://ddener.uscapital.ru/documents/DD_program.pdf)

Но есть небольшие отличия от обычных бондов:

1. Номинал — 50 000 руб.

2. Купоны ежемесячные

3. Погашением идет в конце 3 месяцев по 33,33 %

4. Есть 3 поручителя

5. Определен представитель владельцев облигаций некий ООО «МОНОТОН»

Компания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

Антон Лыков он же Ген дир Дядя Дёнер

Антон Горестов соучередитель

Согласно данным компании бонды выпускаются для пополнение оборотных средств, однако согласно данным ООО «Юнисервис Капитал» — является организатором выпуска.«Акционеры «Дядя Дёнер» утвердили стратегию развития компании на 2018 год, согласно которой основное внимание будет сосредоточено на оптимизации издержек и реализации нового инвестиционного проекта.

Важным инструментом осуществления выбранной стратегии должен стать запуск собственного производства полуфабрикатов для приготовления блюд из меню сети, что позволит сократить их себестоимость на 2%.»

Исходя из этих данных непонятно куда реально пойдут денежные средства.

Согласно данным бух отчетности с 2014 по 2016 год произошло увеличение валюты баланса со 166 431 тыс. руб. на 01.01.2015 до 299 095 тыс. руб. на 01.01.2017. В пассиве баланса увеличение главным образом произошло за счет увеличения нераспределенной прибыли и добавочного капитала на 100 000 тыс. руб. в 2016 году, в активной части баланса увеличение произошло по статье основные средства.

Основная часть баланса активов на 2016 год составляют основные средства (65%) а также денежные средства и их эквивалент (16%). Пассивы в 2016 году представлены преимущественно капиталом и резервами (78% из них 58% — нераспределенная прибыль, 42% — добавочный капитал и уставник менее 1 %) отсюда можно выделить негатив, что уставной капитал имеет минимальное значение в размере 15 000 тыс. руб. но к положительному можно отнести малую закредитованость компании, так согласно данным отчетности доля заемного капитал в пассиве компании за 2016 год составляет 20%.

Стоит отметить, что выручка компании имеет положительную динамику, а чистая прибыль за 2016 год составила 34 543 тыс. руб.

Исходя из бух отчетности компания является кредитоспособной, однако стоит отметить, что в данный момент нет актуальной отчетности за 2017 год и 1 квартал 2018 года.

Исходя из выше сказанного данную компанию можно отнести к среднерискованному активу за счет не возможности определить финансового положения компании за 2017 год. Однако к положительным моментам можно отнести, что по бумаге есть поручители (хотя активы поручителей вызывают сомнения), имеется близкая дата оферты (20.05.2019).

PS Интересно ваше мнение.

Нужна не просто отчетность,

А отчетность, заверенная аудиторами

Максим Барбашин, Вопрос, а что вам даст аудируемая отчетность? Подпись человека (аудиторской компании) вам, что-то даст?

Seven_NY5,

если это большая четверка, то хоть

Какая-то гарантия, что отчётность не нарисована в power point

Дядя Дёнер первичный выпуск бондов

Новосибирская компания ООО «Дядя Дёнер» размещает бонды (гос. рег. 4B02-01-00355-R-001P) в размере 60 мио. руб. со ставкой купона 14 % годовых. Бонды чуть больше 3 лет. Выпуск происходит в рамке биржевой программы выпуска в размере 300 мио. руб. рассчитанной на 50 лет. (http://ddener.uscapital.ru/documents/DD_program.pdf)

Но есть небольшие отличия от обычных бондов:

1. Номинал — 50 000 руб.

2. Купоны ежемесячные

3. Погашением идет в конце 3 месяцев по 33,33 %

4. Есть 3 поручителя

5. Определен представитель владельцев облигаций некий ООО «МОНОТОН»

Компания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

Антон Лыков он же Ген дир Дядя Дёнер

Антон Горестов соучередитель

Согласно данным компании бонды выпускаются для пополнение оборотных средств, однако согласно данным ООО «Юнисервис Капитал» — является организатором выпуска.«Акционеры «Дядя Дёнер» утвердили стратегию развития компании на 2018 год, согласно которой основное внимание будет сосредоточено на оптимизации издержек и реализации нового инвестиционного проекта.

Важным инструментом осуществления выбранной стратегии должен стать запуск собственного производства полуфабрикатов для приготовления блюд из меню сети, что позволит сократить их себестоимость на 2%.»

Исходя из этих данных непонятно куда реально пойдут денежные средства.

Согласно данным бух отчетности с 2014 по 2016 год произошло увеличение валюты баланса со 166 431 тыс. руб. на 01.01.2015 до 299 095 тыс. руб. на 01.01.2017. В пассиве баланса увеличение главным образом произошло за счет увеличения нераспределенной прибыли и добавочного капитала на 100 000 тыс. руб. в 2016 году, в активной части баланса увеличение произошло по статье основные средства.

Основная часть баланса активов на 2016 год составляют основные средства (65%) а также денежные средства и их эквивалент (16%). Пассивы в 2016 году представлены преимущественно капиталом и резервами (78% из них 58% — нераспределенная прибыль, 42% — добавочный капитал и уставник менее 1 %) отсюда можно выделить негатив, что уставной капитал имеет минимальное значение в размере 15 000 тыс. руб. но к положительному можно отнести малую закредитованость компании, так согласно данным отчетности доля заемного капитал в пассиве компании за 2016 год составляет 20%.

Стоит отметить, что выручка компании имеет положительную динамику, а чистая прибыль за 2016 год составила 34 543 тыс. руб.

Исходя из бух отчетности компания является кредитоспособной, однако стоит отметить, что в данный момент нет актуальной отчетности за 2017 год и 1 квартал 2018 года.

Исходя из выше сказанного данную компанию можно отнести к среднерискованному активу за счет не возможности определить финансового положения компании за 2017 год. Однако к положительным моментам можно отнести, что по бумаге есть поручители (хотя активы поручителей вызывают сомнения), имеется близкая дата оферты (20.05.2019).

PS Интересно ваше мнение.

Нужна не просто отчетность,

А отчетность, заверенная аудиторами

Максим Барбашин, Вопрос, а что вам даст аудируемая отчетность? Подпись человека (аудиторской компании) вам, что-то даст?

что номинал великоват

Oskolkov, да вообще не удобный, по грузовичкоф такой же.

видимо для крупных инвесторов отсечка, институционалов завлечь

alexshein1977,

У БКС такие же нестандартные

Дядя Дёнер первичный выпуск бондов

Новосибирская компания ООО «Дядя Дёнер» размещает бонды (гос. рег. 4B02-01-00355-R-001P) в размере 60 мио. руб. со ставкой купона 14 % годовых. Бонды чуть больше 3 лет. Выпуск происходит в рамке биржевой программы выпуска в размере 300 мио. руб. рассчитанной на 50 лет. (http://ddener.uscapital.ru/documents/DD_program.pdf)

Но есть небольшие отличия от обычных бондов:

1. Номинал — 50 000 руб.

2. Купоны ежемесячные

3. Погашением идет в конце 3 месяцев по 33,33 %

4. Есть 3 поручителя

5. Определен представитель владельцев облигаций некий ООО «МОНОТОН»

Компания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

Антон Лыков он же Ген дир Дядя Дёнер

Антон Горестов соучередитель

Согласно данным компании бонды выпускаются для пополнение оборотных средств, однако согласно данным ООО «Юнисервис Капитал» — является организатором выпуска.«Акционеры «Дядя Дёнер» утвердили стратегию развития компании на 2018 год, согласно которой основное внимание будет сосредоточено на оптимизации издержек и реализации нового инвестиционного проекта.

Важным инструментом осуществления выбранной стратегии должен стать запуск собственного производства полуфабрикатов для приготовления блюд из меню сети, что позволит сократить их себестоимость на 2%.»

Исходя из этих данных непонятно куда реально пойдут денежные средства.

Согласно данным бух отчетности с 2014 по 2016 год произошло увеличение валюты баланса со 166 431 тыс. руб. на 01.01.2015 до 299 095 тыс. руб. на 01.01.2017. В пассиве баланса увеличение главным образом произошло за счет увеличения нераспределенной прибыли и добавочного капитала на 100 000 тыс. руб. в 2016 году, в активной части баланса увеличение произошло по статье основные средства.

Основная часть баланса активов на 2016 год составляют основные средства (65%) а также денежные средства и их эквивалент (16%). Пассивы в 2016 году представлены преимущественно капиталом и резервами (78% из них 58% — нераспределенная прибыль, 42% — добавочный капитал и уставник менее 1 %) отсюда можно выделить негатив, что уставной капитал имеет минимальное значение в размере 15 000 тыс. руб. но к положительному можно отнести малую закредитованость компании, так согласно данным отчетности доля заемного капитал в пассиве компании за 2016 год составляет 20%.

Стоит отметить, что выручка компании имеет положительную динамику, а чистая прибыль за 2016 год составила 34 543 тыс. руб.

Исходя из бух отчетности компания является кредитоспособной, однако стоит отметить, что в данный момент нет актуальной отчетности за 2017 год и 1 квартал 2018 года.

Исходя из выше сказанного данную компанию можно отнести к среднерискованному активу за счет не возможности определить финансового положения компании за 2017 год. Однако к положительным моментам можно отнести, что по бумаге есть поручители (хотя активы поручителей вызывают сомнения), имеется близкая дата оферты (20.05.2019).

PS Интересно ваше мнение.

Нужна не просто отчетность,

А отчетность, заверенная аудиторами

Seven_NY5,

отчетность по эмитенту есть www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

чистая прибыль за год 31,4 млн чуть ниже чем в 2016 году — 34,5 млн

при этом выручка выросла с 300 млн до 347 млн.

по прибыли спокойно могут погасить обязательства.

alexshein1977, да я вчера ее инн вставлял в интерфакс, но он не выдавал вообще компанию ну конечно отчетность есть, так как без нее биржа бы не пропустила, а вот почему они ее на свой сайт не выложили вопрос…

Seven_NY5,

Может стесняются? сравнение эмитентов: Дядя Дёнер, ПЮДМ, Грузовичкоф, Редсофт

сравнение эмитентов: Дядя Дёнер, ПЮДМ, Грузовичкоф, Редсофт

Набросал сравнение по компаниям, облигаций которых рассматриваю.

Грузовичкоф, Денер купил.

Редсофт - https://www.e-disclosure.ru/portal/files.aspx?id=37300&type=3

ПЮДМ - https://www.e-disclosure.ru/portal/files.aspx?id=37269&type=3

Дядя Дёнер - http://www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

Грузовичкоф - http://www.e-disclosure.ru/portal/company.aspx?id=37249

/> />

Денер Грузовик ПЮДМ Редсофт Объем облигационного займа 60 000 50 000 190 000 100 000 Долг на отчетную дату 65 838 4 720 26 600 13 808 Активы 339 684 88 708 44 814 166 534 Выручка 346 794 358 327 124 920 114 951 Чистая прибыль 31 443 656 10 664 6 693 Долг / активы 19% 5% 59% 8% Долг / выручка 19% 1% 21% 12% Долг +облиги / выручка 36% 15% 173% 99%

Грузовичкоф, несмотря на то, что долга вообще фактически нет, много лизинга забалансом. Хорошо, что можно на сайте организатора посмотреть меморандум, аналитическое покрытие, там подробно все написано. Риски в лизинге. Наверное вся прибыль уходит туда.

Судя по модели, которую представили, будут использовать кредитное плечо, на 50 млн купят 250 машин. Главное, чтобы машины вывозили требуемую выручку, были загружены.

Брал много, активно (для такой бумаги))) торговал по 100,5-102,5, сейчас средняя около 101.

купон суперский 17%, платится ежемесячно.

Дядя Денер, по отчетности кажутся самыми красивыми — конская прибыль больше 30 млн в год, но отчетность не прозрачная, за счет прочих доходов образовалась, налоги не раскрыли (видимо в расходах, на ЕНВД), но и долгов уже порядком — 66 млн почти, с учетом облиг займа долг в активах 36% уже на границе риска.

Взял не много по 100.

купон 14%, платится ежемесячно, в принципе не плохо.

Редсофт,

связана с УК мфонд

выручка 100 млн, взяли заем на 100 млн — в этом главный риск.

не раскрыли для чего, зачем, как вернут?

купон 14% как у ДД но платится ежеквартально.

думаю.

ПЮДМ

Размещаются завтра.

Организатор как у Денер, Грузовичкоф — Юнисервис Капитал, но никаких меморандумов, покрытий не нашел. Только новость

uscapital.ru/we/news/55/

Первый Ювелирный в Москве известна сеть. Судя по новости привлекают деньги под торговлю золотом.

Не понятен бизнес,

но купон 18%, ежемесячно, оч хочется )))

Дядя Дёнер первичный выпуск бондов

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

PS Интересно ваше мнение.

Seven_NY5,

Кстати, по Супруну интересная информация — это бывший владелец Долфин

vademec.ru/news/2016/11/21/alvogen-kupila-proizvoditelya-sredstv-dlya-promyvaniya-nosa-dolfin/

который продал его каким-то буржуям ) Ну и правильно сделали, а то ДД выпустили номиналом 1000 и до сих разгребсти нетмогут

Ну и правильно сделали, а то ДД выпустили номиналом 1000 и до сих разгребсти нетмогут

что номинал великоват

Oskolkov, да вообще не удобный, по грузовичкоф такой же.

видимо для крупных инвесторов отсечка, институционалов завлечь

Как найти ее в терминале? Что то у открытия еще пусто или я не правильно ищу.

Scanz, ддёнер

Seven_NY5,

отчетность по эмитенту есть www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

чистая прибыль за год 31,4 млн чуть ниже чем в 2016 году — 34,5 млн

при этом выручка выросла с 300 млн до 347 млн.

по прибыли спокойно могут погасить обязательства.

alexshein1977, да я вчера ее инн вставлял в интерфакс, но он не выдавал вообще компанию ну конечно отчетность есть, так как без нее биржа бы не пропустила, а вот почему они ее на свой сайт не выложили вопрос… Как найти ее в терминале? Что то у открытия еще пусто или я не правильно ищу.

Как найти ее в терминале? Что то у открытия еще пусто или я не правильно ищу.

Seven_NY5,

Seven_NY5,

отчетность по эмитенту есть www.e-disclosure.ru/portal/files.aspx?id=37311&type=3

чистая прибыль за год 31,4 млн чуть ниже чем в 2016 году — 34,5 млн

при этом выручка выросла с 300 млн до 347 млн.

по прибыли спокойно могут погасить обязательства. народ в стакане за шаурмой уже в очередь встал

народ в стакане за шаурмой уже в очередь встал

На мфд пишут )

Облигации дядя денер

www.rusbonds.ru/ank_obl.asp?tool=141211

Посмотрим как разместятся :)

Дядя Дёнер первичный выпуск бондов

Дядя Дёнер первичный выпуск бондов

Новосибирская компания ООО «Дядя Дёнер» размещает бонды (гос. рег. 4B02-01-00355-R-001P) в размере 60 мио. руб. со ставкой купона 14 % годовых. Бонды чуть больше 3 лет. Выпуск происходит в рамке биржевой программы выпуска в размере 300 мио. руб. рассчитанной на 50 лет. (http://ddener.uscapital.ru/documents/DD_program.pdf)

Но есть небольшие отличия от обычных бондов:

1. Номинал — 50 000 руб.

2. Купоны ежемесячные

3. Погашением идет в конце 3 месяцев по 33,33 %

4. Есть 3 поручителя

5. Определен представитель владельцев облигаций некий ООО «МОНОТОН»

Компания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

Антон Лыков он же Ген дир Дядя Дёнер

Антон Горестов соучередитель

Согласно данным компании бонды выпускаются для пополнение оборотных средств, однако согласно данным ООО «Юнисервис Капитал» — является организатором выпуска.«Акционеры «Дядя Дёнер» утвердили стратегию развития компании на 2018 год, согласно которой основное внимание будет сосредоточено на оптимизации издержек и реализации нового инвестиционного проекта.

Важным инструментом осуществления выбранной стратегии должен стать запуск собственного производства полуфабрикатов для приготовления блюд из меню сети, что позволит сократить их себестоимость на 2%.»

Исходя из этих данных непонятно куда реально пойдут денежные средства.

Согласно данным бух отчетности с 2014 по 2016 год произошло увеличение валюты баланса со 166 431 тыс. руб. на 01.01.2015 до 299 095 тыс. руб. на 01.01.2017. В пассиве баланса увеличение главным образом произошло за счет увеличения нераспределенной прибыли и добавочного капитала на 100 000 тыс. руб. в 2016 году, в активной части баланса увеличение произошло по статье основные средства.

Основная часть баланса активов на 2016 год составляют основные средства (65%) а также денежные средства и их эквивалент (16%). Пассивы в 2016 году представлены преимущественно капиталом и резервами (78% из них 58% — нераспределенная прибыль, 42% — добавочный капитал и уставник менее 1 %) отсюда можно выделить негатив, что уставной капитал имеет минимальное значение в размере 15 000 тыс. руб. но к положительному можно отнести малую закредитованость компании, так согласно данным отчетности доля заемного капитал в пассиве компании за 2016 год составляет 20%.

Стоит отметить, что выручка компании имеет положительную динамику, а чистая прибыль за 2016 год составила 34 543 тыс. руб.

Исходя из бух отчетности компания является кредитоспособной, однако стоит отметить, что в данный момент нет актуальной отчетности за 2017 год и 1 квартал 2018 года.

Исходя из выше сказанного данную компанию можно отнести к среднерискованному активу за счет не возможности определить финансового положения компании за 2017 год. Однако к положительным моментам можно отнести, что по бумаге есть поручители (хотя активы поручителей вызывают сомнения), имеется близкая дата оферты (20.05.2019).

PS Интересно ваше мнение.

Дядя Дёнер

ООО «Дядя Денёр» облигацииКомпания «Дядя Дёнер» основана в Новосибирске в 2009 году, управляет сетью кафе быстрого питания, в которых основу меню составляет шаурма. География сети: Новосибирск, Бердск, Искитим, Новокузнецк, Барнаул, Бийск, Томск, а также поселки Линево и Шерегеш.

Учередителями компании согласно данным ЕГРЮЛ являются: Антон Горестов, Антон Лыков и Антон Супрун (по 33,33% каждый).

Изначально компанию создавали Антон Горестов, Антон Лыков (ниже фото) и лишь в 2016 году вошел в учредители Антон Супрун.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций