Андрей Хохрин, как проходит размещение?

Сергей Дем, ожидаемо спокойно/слабо. 20 млн.р. сегодня. параллельно компания направила в НРД остаток погашения выпуска БП-03, 100 млн.р.

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| АПРИ 2Р13 | 27.4% | 3.4 | 2 700 | 2.13 | 100.1 | 20.14 | 6.71 | 2026-03-24 | |

| АПРИ 2Р11 | 27.0% | 2.5 | 2 500 | 1.86 | 101.56 | 20.55 | 4.79 | 2026-03-27 | |

| АПРИ 2Р9 | 84.1% | 3.9 | 1 000 | 0.03 | 98.78 | 19.73 | 3.29 | 2026-03-29 | 2026-03-16 |

| АПРИ 2Р8 | 26.9% | 2.8 | 625 | 1.82 | 99.88 | 19.73 | 9.21 | 2026-03-20 | 2026-01-14 |

| АПРИ 2Р2 | 27.2% | 1.1 | 1 000 | 0.18 | 101.19 | 79.78 | 35.95 | 2026-04-23 | 2026-05-08 |

| АПРИ 2Р10 | 24.1% | 4.2 | 500 | 0.45 | 103.98 | 25.07 | 13.37 | 2026-03-18 | 2026-08-28 |

| АПРИ 2Р7 | 24.2% | 3.9 | 305 | 0.43 | 103.33 | 24.25 | 20.21 | 2026-03-09 | 2026-08-20 |

| АПРИ 2Р12 | 26.9% | 3.3 | 600 | 2.09 | 101.94 | 20.55 | 5.48 | 2026-03-26 | |

| АПРИ 2Р4 | 27.1% | 1.8 | 250 | 1.18 | 99.13 | 59.84 | 49.32 | 2026-03-20 | 2026-01-14 |

| АПРИ 2Р3 | 28.7% | 1.5 | 750 | 0.53 | 98.94 | 59.84 | 51.29 | 2026-03-17 | 2026-09-29 |

| АПРИ 2Р1 | 25.7% | 0.7 | 500 | 0.52 | 100.18 | 59.84 | 19.07 | 2026-05-05 | 2025-11-18 |

| АПРИ 2Р5 | 28.4% | 2.7 | 142 | 0.89 | 98.5 | 59.84 | 14.47 | 2026-05-12 | 2027-02-24 |

| АПРИ 2Р6 | 30.2% | 2.8 | 31 | 0.24 | 99.15 | 0 | 8.37 | 2026-03-21 | 2026-06-03 |

Андрей Хохрин, как проходит размещение?

Календарь первичных размещений ВДО Напоминаем, что сегодня в 10:00 начинается размещение 8-го выпуска облигаций АО АПРИ «Флай Плэнинг» (500...

Скачать презентацию: APRI-FLY-PLANNING_Prezentatsiya-vypuska_noyabr-2022.pdf (5 МБ)

Обобщенные параметры выпуска:

Скрипт для участия в первичном размещении:

🟢 ООО «ГЛОРАКС»

АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ НА УРОВНЕ BBB-(RU)

Глоракс —девелопер на петербуржском рынке жилой недвижимости, Компания также реализует проекты в Москве и Нижнем Новгороде. По оценке Агентства, портфель текущего строительства Компании на конец года составит 233 тыс. кв. м.

Продажи Компании в кризисный период второго–третьего кварталов 2022 года продемонстрировали достаточно высокую устойчивость, показав существенно меньшее сокращение, чем продажи в аналогичных сегментах по рынку в целом.

Средневзвешенное за период с 2020 по 2025 год отношение скорректированного чистого долга к FFO до чистых процентных платежей оценивается Агентством на уровне 1,2х. При оценке долговой нагрузки АКРА также учитывает пик погашения общекорпоративного долга, который приходится на 2023 год, при отсутствии раскрытий эскроу-счетов в указанном году.

ООО «Сибнефтехимтрейд»

Эксперт РА отозвало без подтверждения рейтинг кредитоспособности. Ранее у компании действовал рейтинг на уровне ruB- со стабильным прогнозом.

Агентство отмечает, что на стадии активного строительства на данный момент находятся три проекта в Челябинской области (Клубный посёлок «ТвояПривилегия», Клубный поселок «ТвояПривилегия» (2 очередь), ЖК «Парковый Премиум»), один в г. Сургут («Сургут.Федоровский») и один в г. Екатеринбург («45-й КВАРТАЛ»).

Агентство нейтрально оценивает долговую нагрузку группы, обращая внимание на снижение основных показателей долговой нагрузки.

Умеренно-позитивно оценивается рентабельность группы. Показатель маржинальности по EBITDA за отчётный период показал улучшение по сравнению с прошлым годом (16% против 12% в 2021 году)

Негативный эффект на рейтинг оказывает прогнозная ликвидность группы. Давление на ликвидность, в первую очередь, будет оказывать начало строительства новых проектов в первой половине 2023 года

Организация корпоративного управления и активная работа компании в рамках его улучшения в отчётном периоде позитивно оцениваются агентством. В частности, агентство обращает внимание на качественное улучшение структуры совета директоров и улучшение финансового планирования.

Ссылка на пресс-релиз: www.raexpert.ru/releases/2022/nov03d

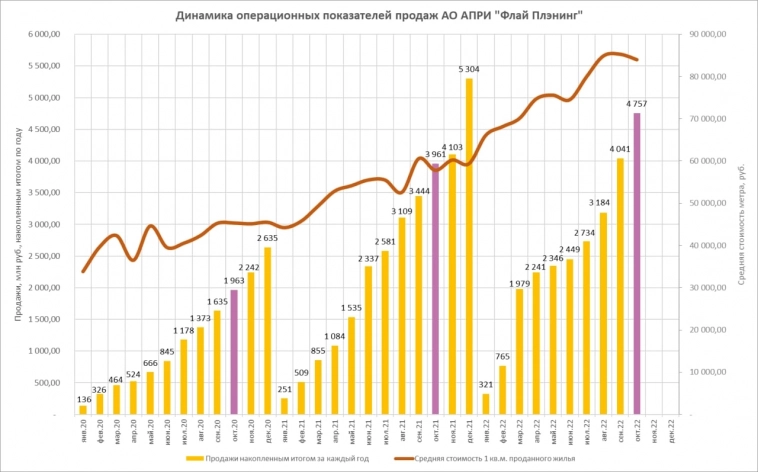

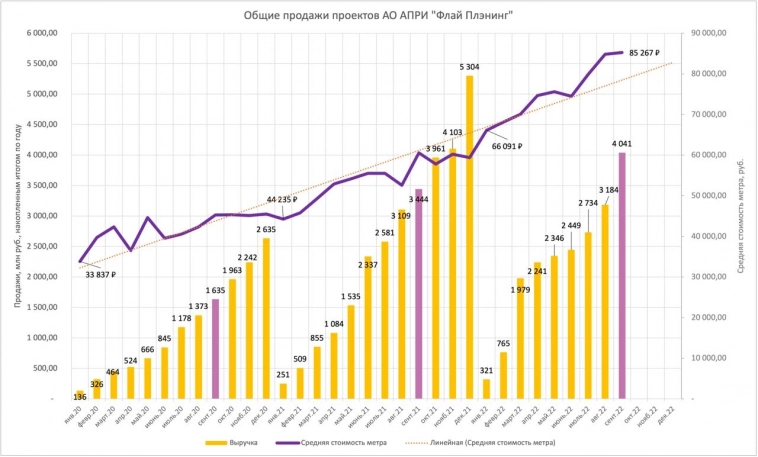

Строительная группа АПРИ Флай Плэнинг представляет данные о продажах жилья за октябрь.

Октябрьская сумма продаж составила 716 млн.р. Меньше, чем в сентябре (857 млн.р.), но всё равно один из лучших месячных показателей в нынешнем году.

Опасения о падении продаж на фоне объявленной 21 сентября и вроде бы завершенной 30 октября частичной мобилизации не оправдались.

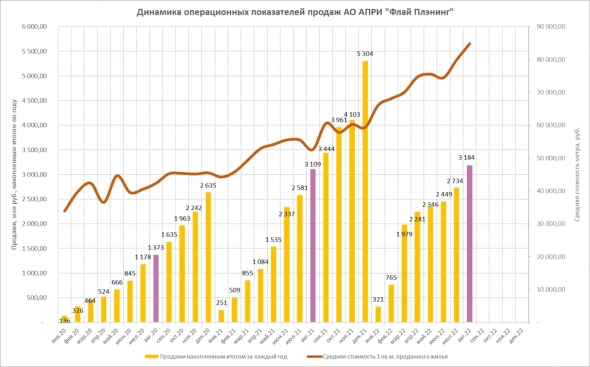

По совокупности 10 месяцев 2022 года продажи АПРИ превышают продажи января – октября спокойного 2021 года на 20%.

Рост продаж происходит при стабилизации цен. Средняя стоимость квадратного метра реализуемого жилья с августа находится между 84 и 85,5 тыс.р.

Все продажи приходятся на Челябинскую область, где АПРИ Флай Плэнинг занимает среди застройщиков лидирующие позиции. Ждем расширения географии продаж за счет Свердловской области.

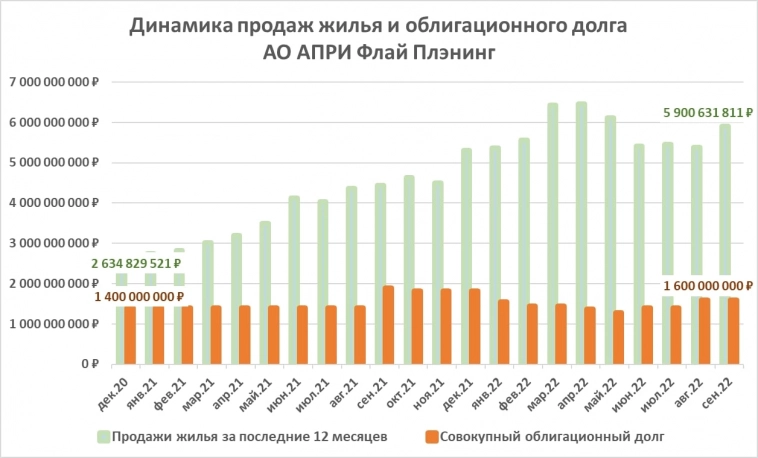

10 ноября Группа должна погасить оставшиеся 100 млн.р. облигационного выпуска БО-П03. Всего в текущем году АПРИ уже провела гашений облигаций на 725 млн.р. (в ноябре сумма достигнет 825 млн.р.) и привлекла 500 млн.р. нового облигационного долга. На 8 ноября Группа наметила старт размещения следующего облигационного выпуска суммой 500 млн.р. с офертой через 1 год и купоном до оферты 24%.

Сейчас на торгах находится 4 выпуска АПРИ, один из которых погашен на ¾, окончательное погашение 11 ноября. Еще 3 выпуска погашены полностью. Совокупная сумма облигаций в обращении – 1,6 млрд.р. Совокупная сумма всех погашенных облигаций – 1 млрд.р.

В нынешнем году Группа планировала привлечь на облигационном рынке 1,5 млрд.р. Рынок позволил этого сделать лишь отчасти. Летом был размещен выпуск в 0,5 млрд.р., еще 0,5 млрд.р. – предстоящий ноябрьский выпуск.

Деньги дорогие: АПРИ и в прошлый, и в этот раз предлагает купон 24% на первый год, до оферты. С учетом того, что срок обращения июньского выпуска – 3 года, ноябрьского – 4, а купонная ставка после оферты ожидается ниже начальной, затраты на обслуживание выпусков должны быть менее 20%. Что всё равно не дешево.

За январь — сентябрь 2022 Группа реализовала жилой недвижимости на 4,04 млрд рублей, показав рост продаж год к году в 17% (3,44 млрд за январь — сентябрь 2022)

Ключевым проектом на сегодняшний день является «Парковый Премиум», он составляет 61% продаж, оставшиеся 39% приходятся на проект ТвояПривилегия. На сегодняшний день Холдинг, помимо Челябинска, имеет проекты в Екатеринбурге и на острове Русский.

Актуальную отчетность, ежемесячные результаты и информацию о корпоративном управлении теперь можно найти в специальном разделена сайте Холдинга: invest.flyplaning.ru/

/Облигации АО АПРИ «Флай Плэнинг» входят в индикативный портфель PRObonds ВДО на 10,7% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Как понять какой будет купон после аферты АПРИФП БП5? Или это ясно только после того, как аферта произошла?

За январь – август 2022 Холдинг продал жилой недвижимости на 3,18 млрд руб. (+2,5% к январю – августу 2021).

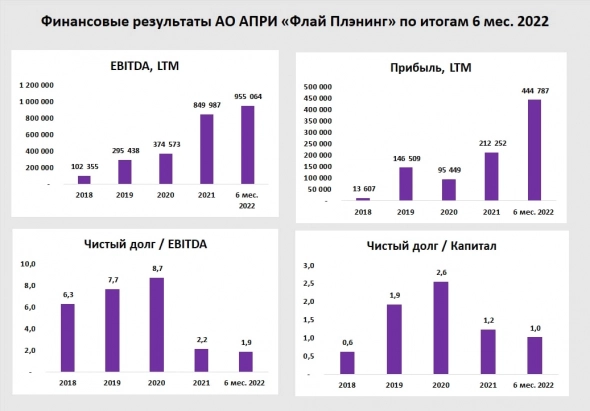

31 августа мы также публиковали отчетность холдинга по МСФО за 6 месяцев текущего года: smart-lab.ru/company/ivolga_capital/blog/833955.php

/Облигации АО АПРИ «Флай Плэнинг» входят в индикативный портфель PRObonds ВДО на 11,8% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Крупнейший девелопер Челябинска раскрыл консолидированные данные за первое полугодие:

С 2022 года в активную стадию продаж вошли проекты ассоциированных компаний, в которых доля АПРИ составляет 50%. Если раньше продажи практически напрямую транслировались в выручку, то теперь в отчётности отражается только финансовый результат этих проектов. Сейчас основные продажи приходятся на СЗ Парковый Премиум и СЗ Привилегия-3, финансовый результат по которым за 6 мес. 2022 составил 319 млн и отражается в прочих доходах.

Такая схема позволяет более гибко управлять рисками, получая часть будущей прибыли на этапе продажи доли в СЗ, девелопер не планирует отказываться от этого формата.

Основные цифры отчетности: