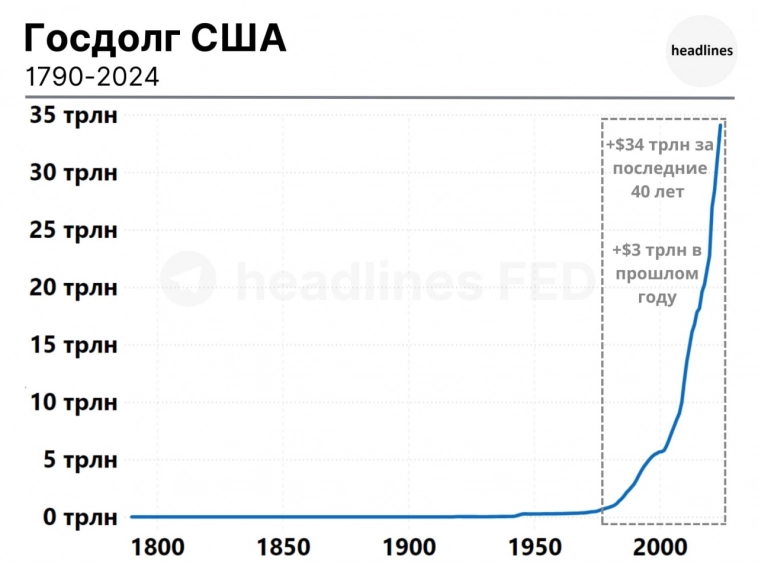

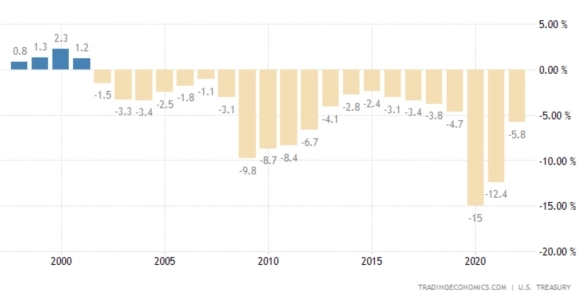

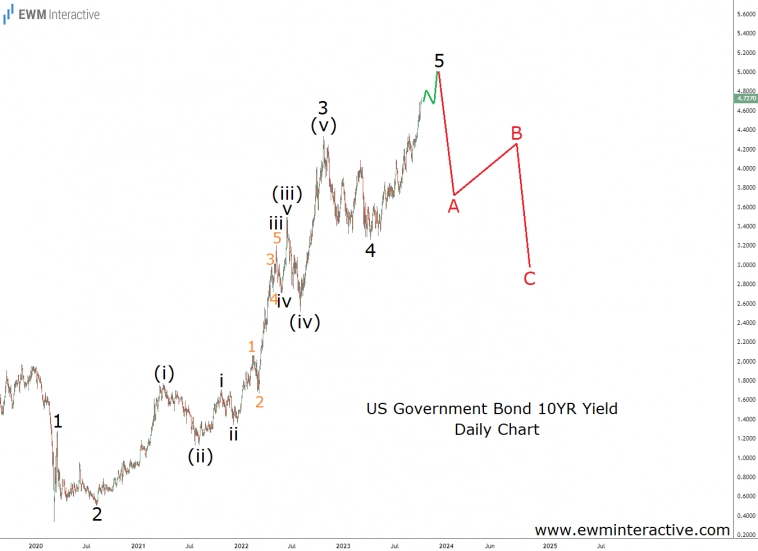

В начале октября 2023 года мы писали, что доходность 10-летних государственных облигаций США, скорее всего, достигнет пика в районе 5%, а затем опустится до 3%. Это предсказание не было основано на какой-то сложной интерпретации множества макроэкономических факторов, определяющих политику ФРС в отношении процентных ставок. Мы считаем такие попытки практически невозможными. Вместо этого наш анализ полностью основывался на приведенном ниже графике.

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций