В портфеле PRObonds ВДО новая пара сделокВ портфеле PRObonds ВДО очередная пара косметических сделок.С сегодняшнего дня в течение 5 сессий р...

Андрей Хохрин, Шевченк1Р4 почему предпочли более ранним выпускам?

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| Шевченк1Р4 | 23.9% | 0.4 | 125 | 0.26 | 94.58 | 0.01 | 0.01 | 2026-04-23 | 2023-10-31 |

В портфеле PRObonds ВДО новая пара сделокВ портфеле PRObonds ВДО очередная пара косметических сделок.С сегодняшнего дня в течение 5 сессий р...

В портфеле PRObonds ВДО очередная пара косметических сделок.

С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам в портфеле произойдут:

• Снижение доли облигаций Маныч01, с 2% до 1,5% от активов,

• Увеличение доли облигаций Шевченк1Р4, с 1% до 1,5% от активов.

Цель изменений – оптимизация доходности. незначительная, но и не лишняя. Обе бумаги представляют одни холдинг, но имеют некоторый перекос доходностей. Которым и хочется воспользоваться.

Всю историю сделок, в они всегда публикуются до момента совершения, можно найти по тегу #сделки. Не всегда их публикация сопровождается обзором всего портфеля. Очередной обзор, к слову, ожидается завтра.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

@AndreyHohrinВ облигационную группу НБ-Центр входят два эмитента: Маныч-Агро и АО им. Т.Г. Шевченко.

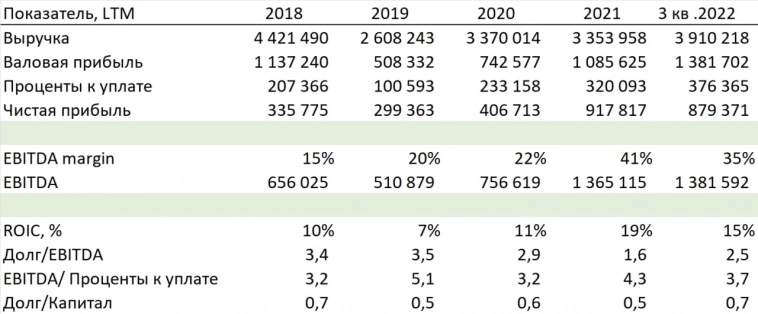

В таблице предоставлены результаты по консолидированной отчётности облигационной группы (в облигационную группу так же входят ООО «ПКФ „НБ-ЦЕНТР“ и ООО Терминал).

По итогам квартала Маныч-Агро продолжает показывать рост выручки и прибыли в сравнении с результатами прошлого года. Рентабельность и уровень долговой нагрузки также показывают положительную динамику. Существенное улучшение финансовых показателей во многом связано с эффектом низкой базы второго полугодия 2021, когда компания сократила объём реализации, что сказалось на основных финансовых показателях.

Финансовые результаты Маныч-Агро по итогам 9 мес. 2022 (LTM):

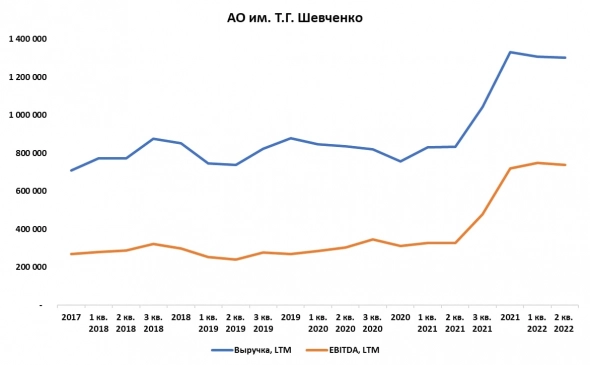

АО им. Т.Г. Шевченко по итогам 9 мес. показало снижение выручки и прибыли, а в следствии этого снижение рентабельности и рост долговой нагрузки. Причина снижения выручки такая же, как и в 2021 году у Маныч-Агро, компания приняла решение сократить продажи для реализации продукции в период с более благоприятной ценовой конъектурой, что отразилось на росте запасов с 305 до 630 млн. Мы ожидаем, что уже по итогам 1 квартала 2023 года выручка и прибыль компании вернутся к росту.

На рынке ВДО продолжается сезон отчётностей за 3 кв. 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях. В рамках дайджеста мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Сильнее всего выделяется отчётность АО им. Т.Г. Шевченко, а именно существенное снижение выручки и прибыли по итогам 9 мес. 2022. Снижение выручки, по словам эмитента, в первую очередь связано с увеличением запасов для продажи по более привлекательным ценам.

Похожая ситуация была у другой компании из группы НБ-Центр: во втором полугодии 2021 Маныч Агро сократил выручку на 174 млн в сравнении с 2020 годом, но уже в 1 квартале 2022 года увеличил её на 265 млн. Мы ожидаем примерно такого же развития событий у Шевченко. Несмотря на снижение выручки и прибыли долговая нагрузка и рентабельность компании находятся на приемлемом уровне. Более подробный отчёт по результатам всей облигационной группы НБ-Центр будет опубликован на следующей неделе.

olga1971, можно ссылку, где указывается купон после оферты. Зашёл на русбондс. Указан текущий купон.Не могу найти, где был бы указан, купон ...

Дмитрий, в одном из выпусков- 3 по-моему переменный купон, т е если нет данных то он пока неизвестен. Можно на русбонд посмотреть

На данный момент на нашей полке 3 первичных размещения облигаций:

1. МФК ВЭББАНКИР 03

Выпуск размещен на 18%

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

Скрипт для участия в первичном размещении:

Что-то не могу найти никаких подробностей по дальнейшим купонам на новые выпуски (3 и 4). Или эмитент планирует их тупо выкупить к тому врем...

Уже сложилась традиция и, если не вековая, то многогодовая однозначно, считать, что все аграрии убыточные. Однако, вспоминая русскую поговорку «В семье не без урода», можно предположить, что и у аграриев есть компании, которые сильно отличаются на фоне других. Относится ли АО им. Т. Г. Шевченко к упомянутым уродам, или нет?, поможет выяснить анализ финансовой деятельности предприятия за 2021 год. А так же попытаемся выяснить, насколько выгодно вкладываться в аграриев в разгар экономического кризиса?

ИНН: 2358006710

Полное наименование юридического лица: Акционерное общество им. Т. Г. Шевченко

ОКВЭД: 01.11.1 — Выращивание зерновых культур

Коллеги, просветите пожалуйста, почему 001P-03 и 001P-04 не установлен график (размер, срок, доходность, размер купона) после 2023 года? При...

Основные финансовые результаты 1 полугодия 2022 года, LTM:

• Выручка 1 302млн;

• EBITDA 737 млн;

• Чистая прибыль 574 млн;

• Общий размер заёмных средств с начала года снизился на 147 млн. до 877 млн. • Капитал по итогам 1 полугодия составил 2 077 млн руб.

• Долг / EBITDA 1,2

• ROIC 23,5%

❗️ Напоминаем, продолжается размещение нового выпуска облигаций «АО им. Т.Г. Шевченко» (BB+.ru, 250 млн.р., 1,25 год до оферты, купон 17%).

Подробнее t.me/probonds/8042

/Облигации АО им. Т.Г. Шевченко входят в портфели PRObonds на 4,65% от активов/

🌾28 июля — старт размещения 4-го выпуска облигаций краснодарской растениеводческой компании АО им. Т.Г. Шевченко.

🌾Обобщенные параметры выпуска:

• Размер выпуска — 250 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1,25 года (455 дней) до оферты (4 года до погашения; равномерная амортизация в течение последнего года обращения).

• Купонный период — 91 день.

• Ставка купона / доходность до оферты – 17% / 18,1% годовых.

Организатор размещения — ИК «Иволга Капитал».

🌾Скрипт для участия в первичном размещении:

— полное / краткое наименование: АО им. Т.Г. Шевченко 001P-04 / Шевченк1Р4

— ISIN: RU000A104ZU1

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

🌾Время приема заявок 28 июля: с 10-00 до 13-00 и с 16-45 до 18-30 Мск.

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Александр Бойчук, @AleksandrBoychuk +7 985 912 67 50

Параметры нового выпуска облигаций АО им. Т.Г. Шевченко (BB+, сектор ПИР, 250 млн.р., 1,25 года до оферты, купон / доходность — 17,0% / 18,1% годовых)

Индикативный портфель PRObonds ВДО после локальной просадки первой половины июля вернулся к быстрому восстановлению. Потеря портфеля с начала 2022 года составляет чуть более 2% и, вероятно, сократится до нуля в августе. За последние 365 дней результат портфеля – ровно нулевой. С начала ведения в июле 2018 года портфель накопил 47% дохода с учетом комиссионных издержек (около 40,5% после НДФЛ). Средняя доходность входящих в портфель облигаций держится на уровне 20%. Сама ожидаемая доходность портфеля, учитывая деньги, чуть ниже, около 19%. Это позволяет ожидать от него достаточно уверенного подъема в предстоящие месяцы.

Сегодня в портфеле PRObonds ВДО позиция в облигациях Шевченко 1P3 увеличивается с 2% до 3% от активов. Покупка на первичном размещении.

Не является инвестиционной рекомендацией.