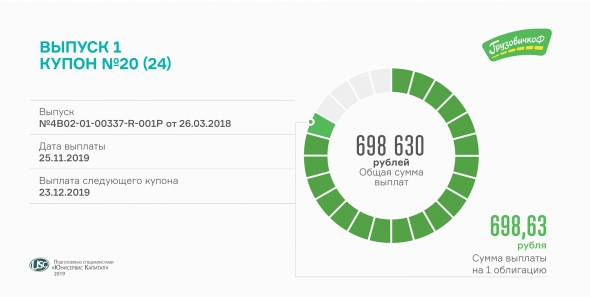

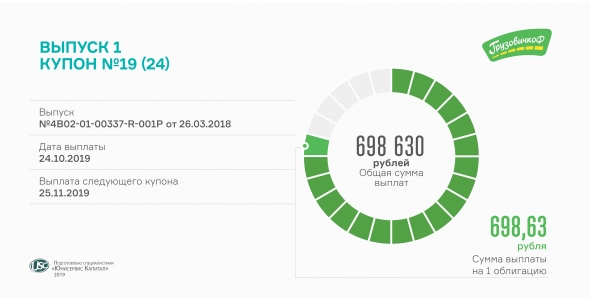

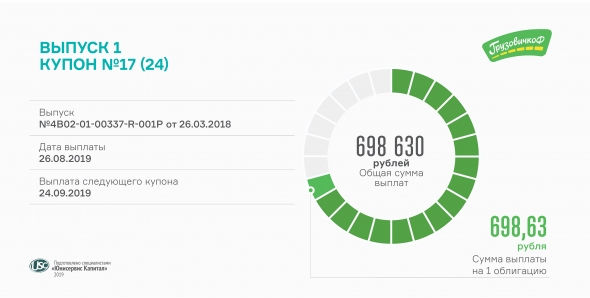

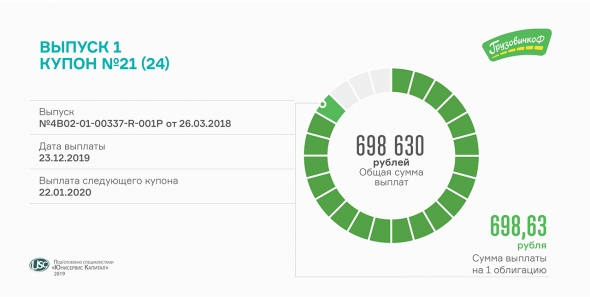

Платеж в расчете на одну облигацию — 698,63 рубля. Выплаты производятся по ставке 17% годовых. До погашения выпуска осталось 3 месяца.

Напомним, облигации первого выпуска «ГрузовичкоФ» (RU000A0ZZ0R3) были размещены на Московской бирже в апреле 2018 г. Таким образом эмитент привлек 50 млн рублей на покупку транспорта в лизинг, его брендирование и страховку, а также на пополнение рекламного бюджета. Период обращения выпуска с ежемесячной выплатой купона — 720 дней, погашение — 22.03.2020.

Средневзвешенная цена облигаций в 2019 году составила 104,05%, оборот — в среднем 0,35 млн руб. ежедневно.

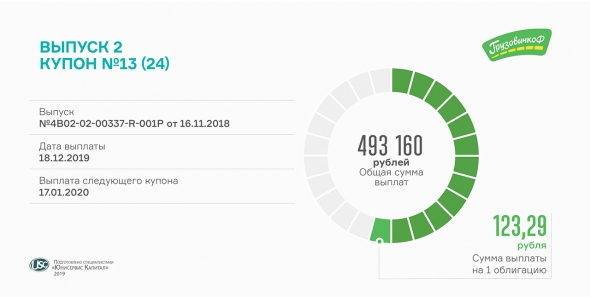

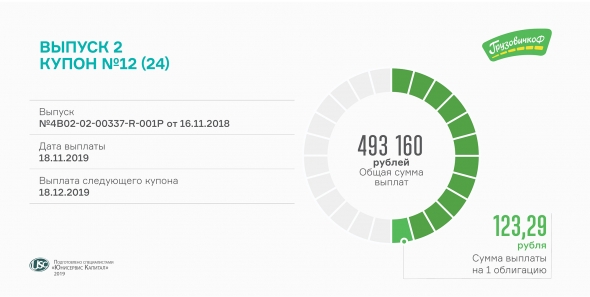

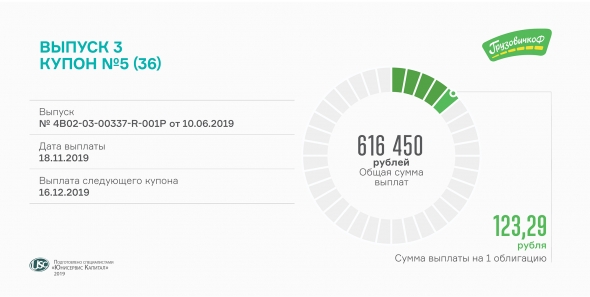

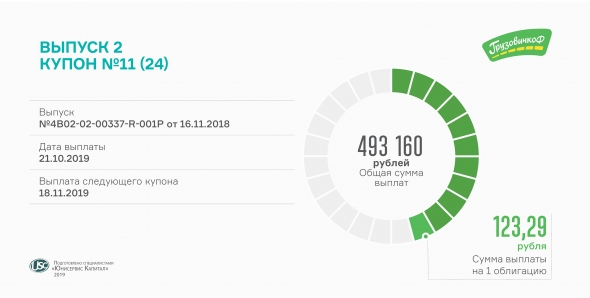

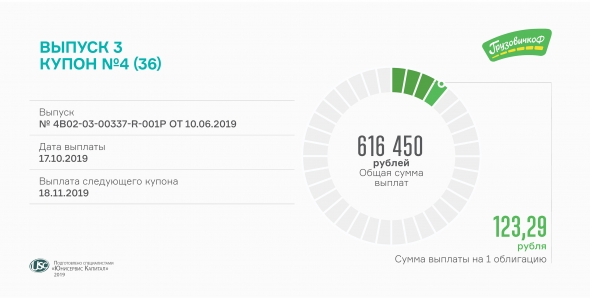

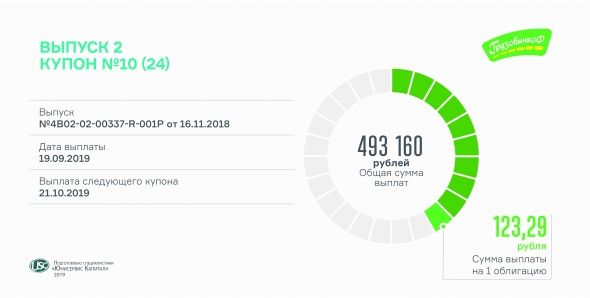

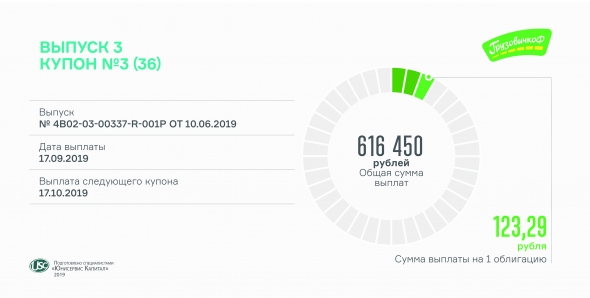

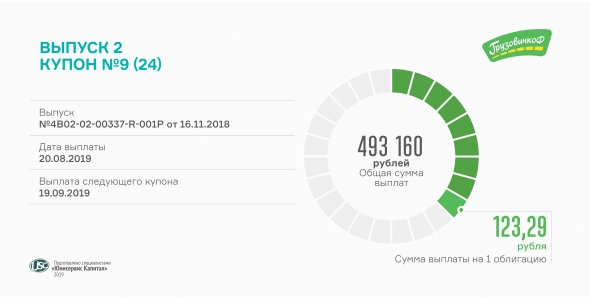

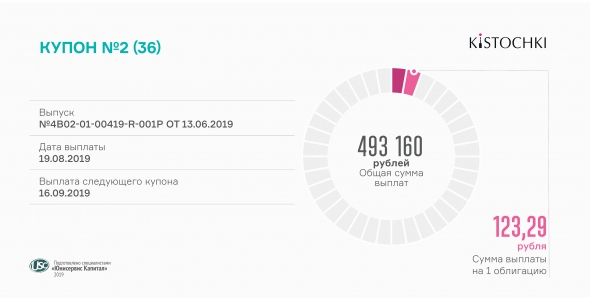

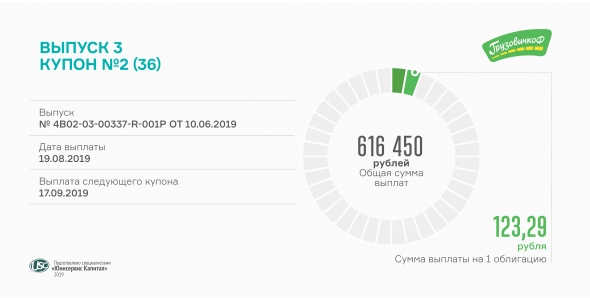

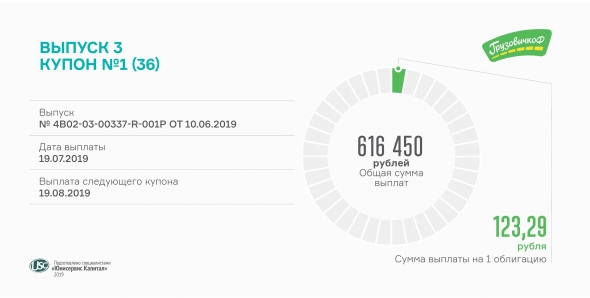

У компании есть еще 2 облигационных займа с погашением в ноябре 2020 г. и в июне 2022 г.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций