Сегодня же размещение? Кто участвует?

alexshein1977,

В размещении участвуют те, кто не смог набрать в стаканах старые выпуски по цене от 74 до 92 в предыдущие пару недель?

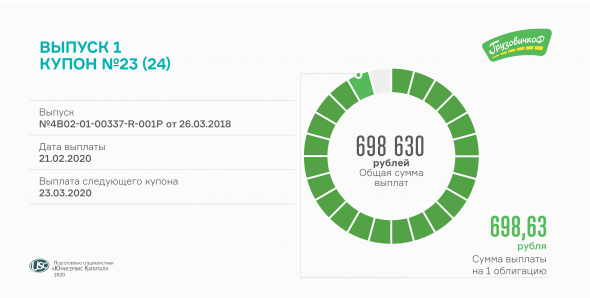

Вместе с 24-м купоном компания выплатила вчера инвесторам номинальную стоимость своих облигаций.

Размещение состоялось в апреле 2018 г. ГрузовичкоФ-Центр» ежемесячно выплачивал владельцам бумаг доход по ставке 17% годовых, а спустя 2 года, 23 марта 2020 г., возвратил 50 млн рублей.

Средний объем торгов бондами первой серии составляет 8 млн рублей в месяц. Показатель за 2 года превысил 192 млн рублей. В первый месяц после размещения оборот составил 30,7 млн рублей, что позволило бондам «ГрузовичкоФ» войти в сотню наиболее востребованных частными инвесторами выпусков на Московской бирже. Самые высокие котировки были зафиксированы в мае 2019 г. — 105,56% от номинала. При этом средневзвешенная цена держалась выше 103% почти год подряд, с декабря 2018 г. по октябрь 2019 г.

Инвестиции позволили компании оформить в лизинг, зарегистрировать, застраховать и брендировать 280 автомобилей, оснастить одно из московских АТП ремонтной зоной и провести рекламную кампанию. На лизинговые платежи и обслуживание автопарка эмитент также направил 90 млн рублей второго и третьего выпусков облигаций, которые находятся в обращении до ноября 2020 г. и июня 2022 г. соответственно. Успех инвестиционной кампании демонстрирует сравнительный анализ основных показателей сервиса «ГрузовичкоФ» в Москве и Санкт-Петербурге до выхода на биржу и на текущий момент.

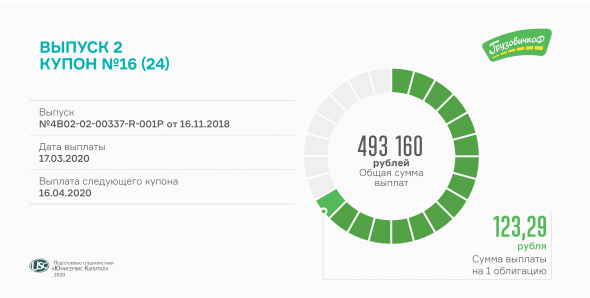

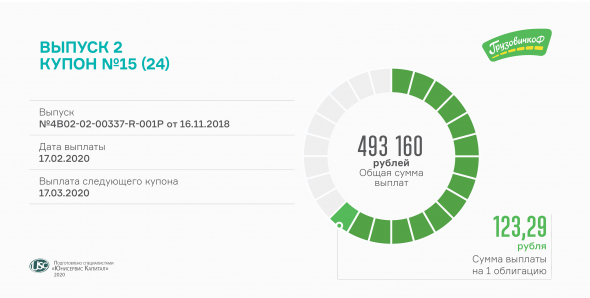

Мувинговая компания перечислит в депозитарий почти полмиллиона рублей. Сумма начисляется держателям второго выпуска облигаций ежемесячно.

Выплаты осуществляются по ставке 15% годовых, действительной на весь срок обращения займа. До погашения осталось 8 месяцев.

Сумма двухлетнего выпуска составляет 40 млн рублей, номинал облигации — 10 тыс. рублей. Инвестиции были привлечены в ноябре 2018 г. на досрочное погашение лизинга за 100 автомобилей. ISIN код второго выпуска: RU000A0ZZV03.

Объем вторичных торгов облигациями в феврале составил 2,8 млн рублей, средневзвешенная цена — 105,95% от номинала. Сделки купли-продажи совершались каждый из 19 торговых дней.

В обращении находится еще два облигационных займа «ГрузовичкоФ-Центр», один из которых будет погашен через неделю. Также компания готовится к размещению четвертого выпуска № 4B02-04-00337-R-001P: номинал облигации — 10 тыс. рублей, срок обращения — 3 года, ежемесячные купоны. Остальные параметры эмитент раскроет позднее.

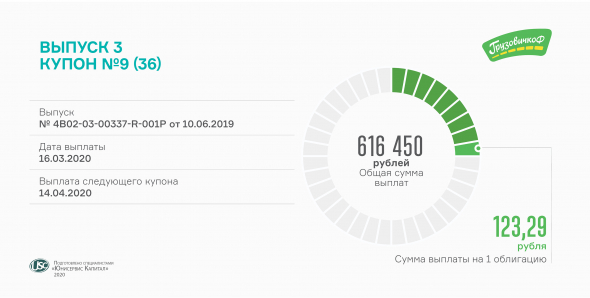

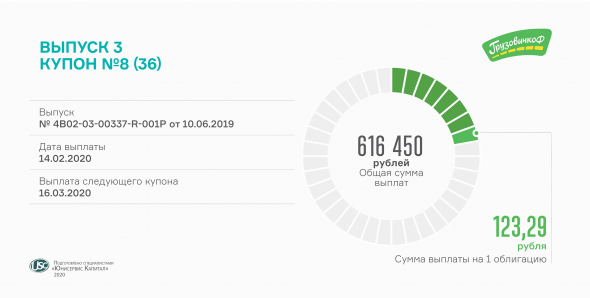

По графику дата перечисления дохода инвесторам выпала на 15 марта, выходной, и была перенесена на 16-е число, понедельник. По завершению каждого купонного периода, который для выпуска серии БО-П03 (ISIN код: RU000A100FY3) составляет 30 дней, компания перечисляет в НРД 616 450 рублей.

Напоминаем, что это третья эмиссия биржевых облигаций ООО «ГрузовичкоФ-Центр». Бумаги поступили в обращение в июне 2019 г. на 3 года. Объем выпуска составляет 50 млн рублей. Ставка — 15% годовых. На одну бумагу номиналом 10 тыс. рублей выплачивается купон в размере 123,29 рубля.

Оборот мини-бондов ООО «ГрузовичкоФ-Центр» на Московской бирже в феврале составил немногим более 5,7 млн рублей. Средневзвешенная цена — 107,61% от номинала.

Добавим, что уже 23 марта компания погасит свой дебютный выпуск. Погашение второго состоится в ноябре.

Компания готовится к погашению дебютного займа через неделю и строит планы на новое размещение.

Мосбиржа присвоила четвертому выпуску «ГрузовичкоФ-Центр» номер 4B02-04-00337-R-001P. Пока известны только номинал (10 тыс. руб.), период обращения (3 года) и количество купонов (36 ед.). Остальное компания объявит после официального раскрытия условий выпуска.

«Размещение четвертого выпуска мы планируем провести после погашения первого займа, тогда же мы сможем подробно рассказать о своих планах по освоению новых инвестиций. Главная задача сервиса в настоящее время — увеличение узнаваемости, наращивание объема заказов в основных городах присутствия и запуск в новых регионах совместно с партнерами», — комментирует генеральный директор «ГрузовичкоФ» Рафаиль Купаев.

Общий доход инвесторов компании, который будет перечислен в НРД, составляет 698 630 руб. — по 698,63 за каждую бумагу номиналом 50 тыс. рублей.

Выпуск биржевых облигаций БО-П01 (RU000A0ZZ0R3), первый из трех, находящихся в обращении, близится к погашению. Сегодняшний купон — предпоследний из 24 запланированных. Напомним параметры эмиссии: объем — 50 млн руб., срок обращения — 2 года, купонный доход — 17% годовых. Погашение выпуска назначено на 22.03.2020 года.

В январе облигации ООО «Грузовичкоф-Центр» торговались в объеме 4,8 млн руб., незначительно превысив аналогичный декабрьский показатель. Средневзвешенная цена, по итогам месяца, опустилась на 0,27 пункта и остановилась на отметке 101,57% от номинала бумаг. На снижение котировок повлияла приближающаяся дата погашения выпуска.

Выплата будет проводиться на день позже запланированной даты, которая приходится на воскресный выходной. Всего в НРД компания перечислит немногим более 493 тыс. руб.

Эмиссия объемом 40 млн руб. состоялась путем выпуска мини-бондов номиналом 10 000 руб. со ставкой купонного дохода 15% годовых. Таким образом, ежемесячная выплата на одну бумагу составляет 123,29 руб.

Оборот мини-бондов второго выпуска ООО «ГрзовичкоФ-Центр» на Московской бирже в январе сформировался на уровне 4,08 млн руб., немного уступив декабрьскому показателю. Несмотря на скорое погашение, средневзвешенная цена в январе зафиксирована на уровне 105,84% от номинала, что на 0,38 пункта выше декабрьской котировки.

Результаты исследования рынка грузоперевозок говорят о том, что наиболее востребованной услугой в Москве и Санкт-Петербурге является перевозка малогабаритных грузов. В связи с чем «ГрузовичкоФ» пополнил свой автопарк мини-фургонами. Данная мера позволит удовлетворить спрос на перевозку бытовой техники и небольших грузов, а также улучшит показатели эффективности компании.

Размер купона по облигациям выпуска серии БО-П03 (RU000A100FY3) на 24 купонных периода из 36 составляет 15% годовых.

Объем привлеченных в рамках данной эмиссии инвестиций составляет 50 млн рублей. Выплата по одной облигации номиналом 10 тыс. руб. — 123,29 руб. Общий доход держателей 3-го выпуска БО «ГрузовичкоФ-Центр» выражается в сумме 616 450 рублей ежемесячно.

В ходе январских торгов на Московской бирже оборот облигаций данного выпуска составил порядка 4,8 млн руб. Бумаги торговались по средневзвешенной цене 108,37% от номинальной стоимости, подорожав на 1,69 пункта по сравнению с декабрем. На сегодняшний день это самый высокий показатель среди всех выпусков компании.

Весь текущий год «ГрузовичкоФ-Центр» планирует закреплять свои позиции в Казахстане и Узбекистане, где агрегатор грузоперевозок недавно наладил работу. Помимо расширения географии присутствия, компания занимается разработкой мобильного приложения.

Истересно с чего у первого выпуска доходность так подскочила?

Таксовичкоф и Грузовичкоф это партнеры, или они части одного подразделения?

Первые автомобили под брендом «ГрузовичкоФ» вышли на линию в столице и одновременно крупнейшем городе Узбекистана в конце января. Опыт запуска в соседней стране — Казахстане, где сервис начал свою работу около полугода назад, оценивается положительно и позволяет оптимистично смотреть на будущее компании в Центральной Азии.

Масштабировать бизнес позволяет модель агрегатора. Агрегатор, передавая заказы на исполнение своим партнерам и получая агентский платеж в размере 10-18%, может формировать годовую выручку на уровне до 18% от всего оборота партнеров.

Помимо увеличения географии присутствия, в компании работают над эффективностью автопарка. Так, в течение 2019 года в Санкт-Петербурге и Москве было увеличено количество т. н. каблуков ввиду роста потребности в перевозке мелких грузов. Ежедневно сервис «ГрузовичкоФ» осуществляет 7000 доставок в России с помощью более чем 3500 автомобилей.

Компания также рассказала о планах выпустить собственное мобильное приложение во втором квартале 2020 г. Пока услуги грузоперевозок и эвакуатора можно заказать через приложение сервиса «ТаксовичкоФ».