SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. q-trader

МаниМенеджмент. Заблуждение №1

- 17 января 2013, 09:31

- |

Многие думают, что из плохой системы можно сделать хорошую, «прокачав» ее при помощи МаниМенеджмента – этакого «фокуса-покуса» на все случаи торговой жизни. В каком-то смысле это можно считать верным. Правда, сначала следует определиться с тем «что такое хорошо и что такое плохо».

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

Здесь я не буду углубляться в эти дебри. Подчеркну лишь, что понятие оптимального рычага может использоваться как трейдерами привыкшими к книгам Винса, так и с более академических позиций (Марковиц, теория оптимального портфеля и т.п.).

Многие трейдеры считают примерно так: критерий Келли весьма рискованный метод, но зато, если повезет, и прибыль будет «астрономическая». Это не так. Эффективность критерия будет разной для разных торговых систем. Большой рост достижим только при хорошем качестве системы. Существует огромное количество показателей эффективности торговой системы, но в данном случае первостепенное значение имеет коэффициент Шарпа: доходность/волатильность. Потенциал максимального роста при оптимальном рычаге/f можно быстренько оценить по формуле: exp(½Q2), где Q – отношение Шарпа.

Чтобы наглядно убедится в этом, воспользуемся он-лайн сервисом MM Visual. В настоящее время MM Visual пока не позволяет конструировать собственные торговые системы, но это – не беда. Постоянная торговля в одну сторону – в лонг или шорт – это тоже торговая система, и довольно часто – весьма неплохая: надо идентифицировать будущий тренд при помощи технического или фундаментального (да хоть астрологического) анализа и дальше торговать все время в сторону этого тренда, корректируя только общий размер (не направление) позиции. Давайте рассмотрим для примера парочку таких систем.

Начнем с примера, когда из относительно «плохой» системы удается создать лишь немногим лучшую.

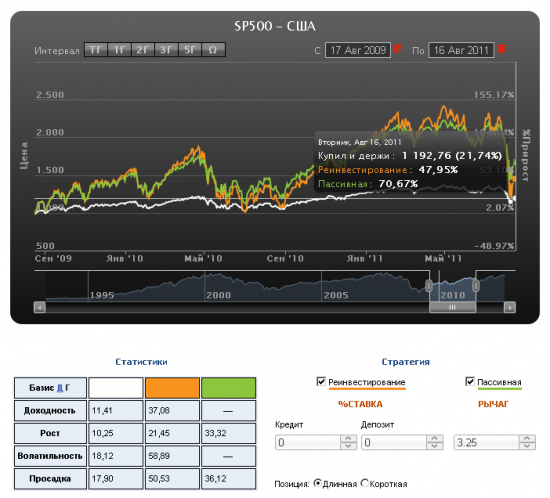

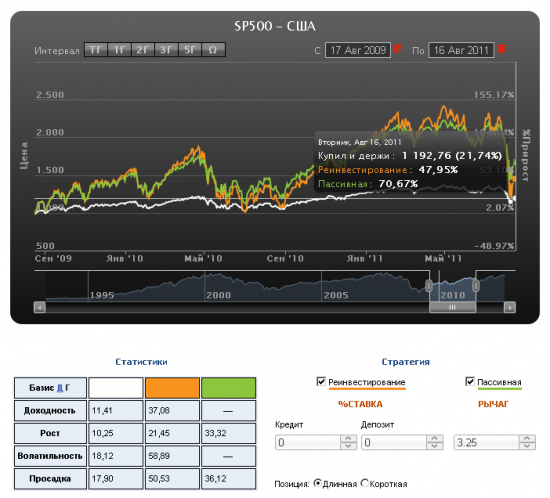

Как видно из таблицы, индекс SP500 за рассмотренный период рос на 10.25% в год, что для активного индивидуального инвестора вряд ли можно считать хорошим результатом. В данном случае применение «критерия Келли» не дает существенного увеличения скорости роста – в таблице видим 21.45%, а из графика ясно, что стратегия реинвестирования фактически уступала пассивной покупке с первоначальным рычагом 3.25.

Теперь для контраста рассмотрим пример, когда ММ сумел разогнать график с таким же ростом значительно сильнее.

Теперь в таблице стоит цифра 147% годовых, что уже впечатляет.

В чем же разница между этими двумя графиками? Оба они растут примерно на 10% в год, оба охватывают инвестиционный горизонт в два года. Однако коэффициент Шарпа у второго графика значительно выше: 9.94/7.33 ≈ 1.36, тогда как у первого (SP500) только: 11.41/18.12 ≈ 0.63.

Таким образом, если использовать в качестве критерия эффективности коэффициент Шарпа, все становится на свои места: плохую систему (с низким Q и низким ростом) нельзя сделать хорошей (дающей высокий рост) при помощи «прокачки», а вот хорошую (с высоким Q и низким ростом) – можно превратить в отличную, значительно увеличив коэффициент роста при помощи рычага.

Сам по себе слабый рост на исходном графике еще не означает неэффективности системы: если при этом у нее низкая волатильность (желательно небольшая средней арифметической доходности, т.е. Q≥1), то во многих случаях систему удается существенно разогнать при помощи реинвестирования.

Итак, мы убедились, что в определенных случаях можно систему со слабым ростом («плохую») превратить в настоящий «ураган» с трехзначной доходностью в процентах годовых. Однако неадекватный МаниМенеджмент может эту же систему и угробить, если будет использоваться слишком агрессивный рычаг. Так, если в примере с фунтом вы продолжите увеличивать рычаг выше 18, коэффициент роста начнет падать, а при рычаге выше 35 рост становится отрицательным при огромной волатильности эквити (>256%).

Q-trading.ru

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

Здесь я не буду углубляться в эти дебри. Подчеркну лишь, что понятие оптимального рычага может использоваться как трейдерами привыкшими к книгам Винса, так и с более академических позиций (Марковиц, теория оптимального портфеля и т.п.).

Многие трейдеры считают примерно так: критерий Келли весьма рискованный метод, но зато, если повезет, и прибыль будет «астрономическая». Это не так. Эффективность критерия будет разной для разных торговых систем. Большой рост достижим только при хорошем качестве системы. Существует огромное количество показателей эффективности торговой системы, но в данном случае первостепенное значение имеет коэффициент Шарпа: доходность/волатильность. Потенциал максимального роста при оптимальном рычаге/f можно быстренько оценить по формуле: exp(½Q2), где Q – отношение Шарпа.

Чтобы наглядно убедится в этом, воспользуемся он-лайн сервисом MM Visual. В настоящее время MM Visual пока не позволяет конструировать собственные торговые системы, но это – не беда. Постоянная торговля в одну сторону – в лонг или шорт – это тоже торговая система, и довольно часто – весьма неплохая: надо идентифицировать будущий тренд при помощи технического или фундаментального (да хоть астрологического) анализа и дальше торговать все время в сторону этого тренда, корректируя только общий размер (не направление) позиции. Давайте рассмотрим для примера парочку таких систем.

Начнем с примера, когда из относительно «плохой» системы удается создать лишь немногим лучшую.

Как видно из таблицы, индекс SP500 за рассмотренный период рос на 10.25% в год, что для активного индивидуального инвестора вряд ли можно считать хорошим результатом. В данном случае применение «критерия Келли» не дает существенного увеличения скорости роста – в таблице видим 21.45%, а из графика ясно, что стратегия реинвестирования фактически уступала пассивной покупке с первоначальным рычагом 3.25.

Теперь для контраста рассмотрим пример, когда ММ сумел разогнать график с таким же ростом значительно сильнее.

Теперь в таблице стоит цифра 147% годовых, что уже впечатляет.

В чем же разница между этими двумя графиками? Оба они растут примерно на 10% в год, оба охватывают инвестиционный горизонт в два года. Однако коэффициент Шарпа у второго графика значительно выше: 9.94/7.33 ≈ 1.36, тогда как у первого (SP500) только: 11.41/18.12 ≈ 0.63.

Таким образом, если использовать в качестве критерия эффективности коэффициент Шарпа, все становится на свои места: плохую систему (с низким Q и низким ростом) нельзя сделать хорошей (дающей высокий рост) при помощи «прокачки», а вот хорошую (с высоким Q и низким ростом) – можно превратить в отличную, значительно увеличив коэффициент роста при помощи рычага.

Сам по себе слабый рост на исходном графике еще не означает неэффективности системы: если при этом у нее низкая волатильность (желательно небольшая средней арифметической доходности, т.е. Q≥1), то во многих случаях систему удается существенно разогнать при помощи реинвестирования.

Итак, мы убедились, что в определенных случаях можно систему со слабым ростом («плохую») превратить в настоящий «ураган» с трехзначной доходностью в процентах годовых. Однако неадекватный МаниМенеджмент может эту же систему и угробить, если будет использоваться слишком агрессивный рычаг. Так, если в примере с фунтом вы продолжите увеличивать рычаг выше 18, коэффициент роста начнет падать, а при рычаге выше 35 рост становится отрицательным при огромной волатильности эквити (>256%).

Q-trading.ru

229 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Ну каждому своё, я вот наоборот к стопам иду, бывает обидно, но не так когда в десять раз больше сливаешь))

Как вам, например, порфтель акции/облигации — 50/50 ребалансируем раз в квартал (а еще лучше при существенных движениях цен, напр., каждое 5% движение)?

" На рынках с отрицательным математическим ожиданием (форекс, срочный рынок, казино) использование ММ гарантированно ведет к потерям."

Что, даже при наличии эффективной прибыльной системы? )

Или вот ещё

«ММ тесно связан с техническим анализом, изучающим закономерности, якобы присутствующие в графиках цен. „

Совсем никак не связан )

Мани менеджмент актуален для ограничения рисков. Очень хорошим примером будет являться пробой волотильности. Большая волотильность маленькая позиция, маленькая волотильность большая позиция, как то так.

Сам недавно пришел к оценке системы с помощью подобного метода (не знал, что он называется «коэф. Шарпа», и немного не так его вычислял, но суть та же). Пошел переписывать свои расчеты под правильные формулы :).

Средний размер просадки при стратегии оптимального f — 50%.

Вот здесь более подробно про стат. свойства таких стратегий:

q-trading.ru/index.php/articles/money-management/475-mm-growth-paradox.html

Спасибо!