Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #74 (15.01.2024) ...

- 15 января 2024, 14:26

- |

Разное

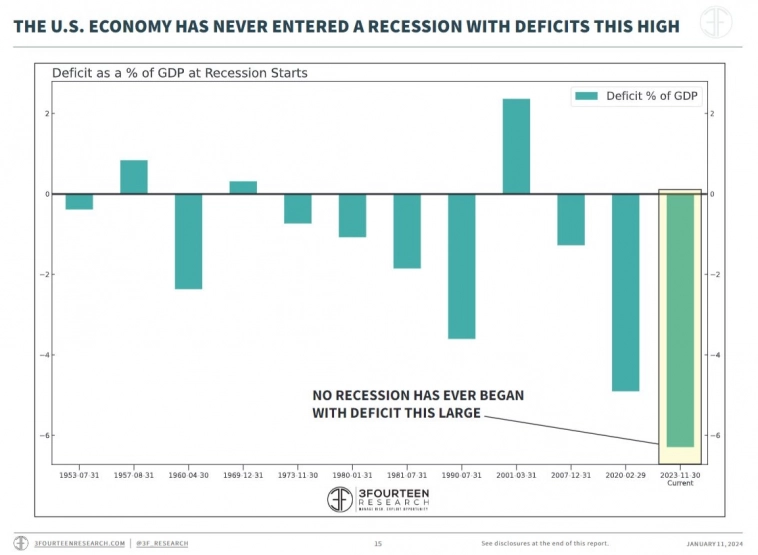

Рецессия в США никогда не начиналась с такого высокого бюджетного дефицита:

Топ-3 крупнейших компании по капитализации по десятилетиям:

Оценка аналитиками Morgan Stanley возможного потенциала роста рынка ИИ:

Макро

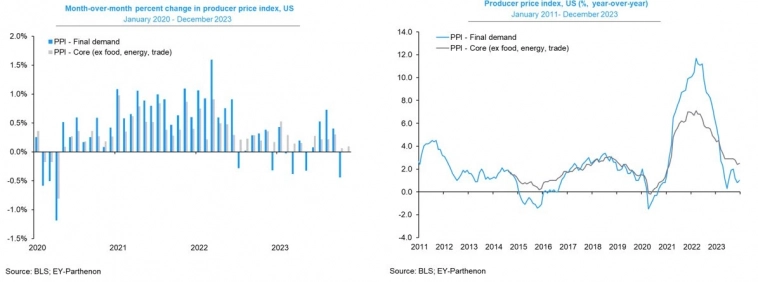

Общий индекс цен производителей (PPI) снижается 3-й месяц подряд (самая длинная серия с 2020 года), в то время как базовый индекс вырос всего на 1,8% г/г, что является наименьшим увеличением с декабря 2020 года:

Неожиданное снижение индекса цен производителей усилило рыночные ожидания смягчения политики ФРС, и сейчаспрогнозы снижения ставок на этот год составляют почти 170 б.п. Это контрастирует с декабрьскими прогнозами FOMC, которые указывали всего на 75 б.п. снижения. Многие аналитики воспринимают позицию рынка как чрезмерно голубиную:

Тарифы на контейнерные перевозки в последнее время выросли, но остаются значительно ниже пика в 2021 году.

Рынок труда

Сокращение числа временных работников является хорошим показателем начала рецессии, обычно сокращение в годовом исчислении, даже когда занятость все еще растет на 1-2%, как сейчас:

Что делают другие?

Индикатор рыночных настроений Goldman Sachs показывает, что инвесторы становятся более осторожными:

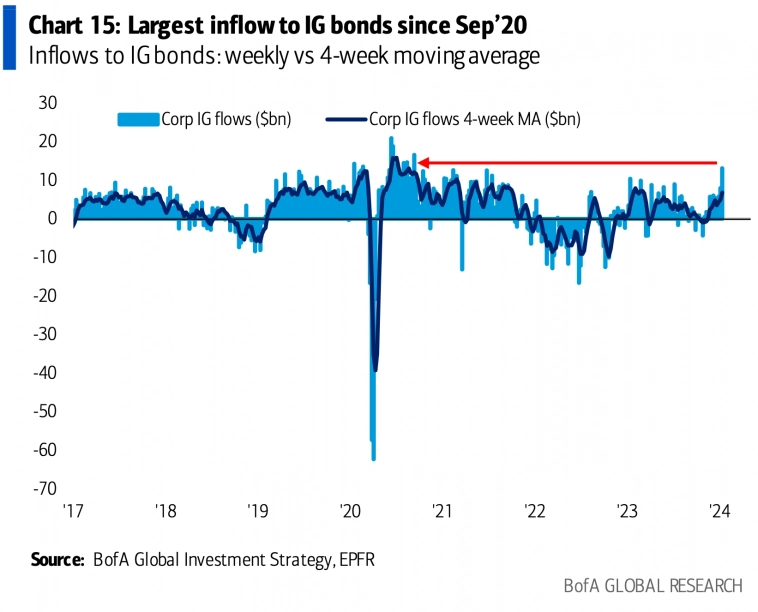

В облигации наблюдался самый большой приток (+$13,9 млрд) с апреля 2023 года:

Облигации инвестиционного рейтинга продемонстрировали самый большой приток средств (+$2,3 млрд) с сентября 2020 года:

Отток средств из фондов акций на прошлой неделе стал отрицательным и составил -$9,5 млрд:

Институциональные инвесторы

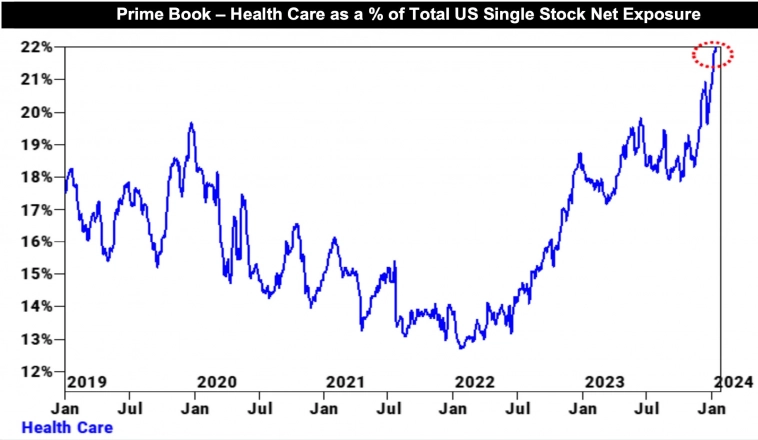

Хедж-фонды совершили крупнейшую покупку акций США сектора здравоохранения за 5 месяцев и сейчас этот сектор составляет 21,9% от общего объема акций США, что является самым высоким уровнем более чем за 5 лет:

Хедж-фонды продавали акции финансового сектора США самыми быстрыми темпами за последние 16 недель. Соотношение длинных и коротких позиций сейчас составляет 1,60, колеблясь на 5-летних минимумах:

Ритейл

Частные клиенты Bank of America на прошлой неделе покупали облигации развивающихся рынков и высокодоходные облигации США, но продавали облигации с защитой от инфляции и японские акции:

Индексы

Если из индекса Russell 2000 исключить компании, которые не имеют прибыли, то индекс торгуется с форвардным коэффициентом P/E, кратным 15x:

Происходитвозврат к средним значениям от аномально высоких показателей акций с крупной и малой капитализацией фактора роста против акций фактора стоимости:

Индекс региональных банков постепенно сокращает разрыв в оценке относительно более крупных банков, образовавшийся после банковского кризиса:

EPS

Консенсус-прогноз предполагает рост прибыли на 4,4% и выручки отраслевой группы банков из S&P 500 на 2,9%:

Как количество, так и доля компаний, по которым опубликованы отрицательные прогнозы по прибыли за четвертый квартал, торгуются по цене, превышающей средние показатели за 5 и 10 лет:

Заглядывая в 1 квартал 2024 года, аналитики ожидают, что рост прибыли на акцию компаний S&P 500 и рост выручки составят 5,7% и 4% в годовом исчислении соответственно:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест