Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #57 (04.12.2023)

- 04 декабря 2023, 15:05

- |

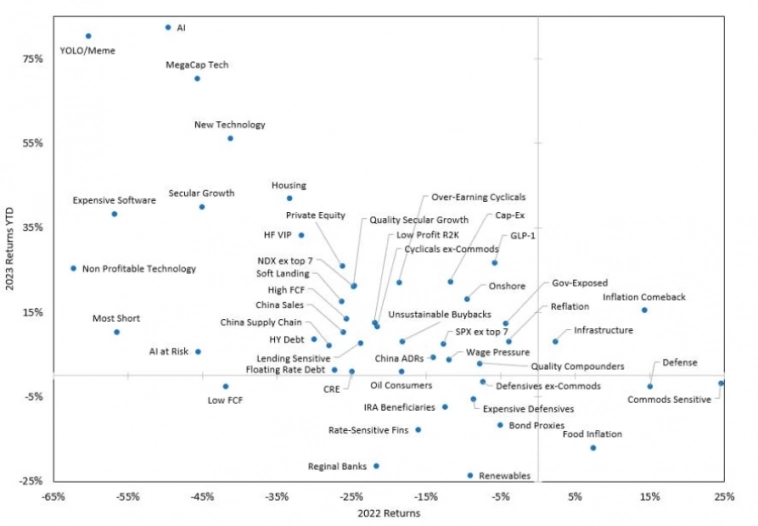

Лидеры этого года — секторы, которые были главными отстающими в 2022:

Доходность акций по секторам и факторам за 2022 и 2023 год

Доходность акций по секторам и факторам за 2022 и 2023 год

Макро

Оценка по модели ВВП «GDPNow» от ФРС Атланты в четвертом квартале снизилась до 1,2% с 1,8%:

Оценка по модели ВВП «GDPNow» от ФРС Атланты

Оценка по модели ВВП «GDPNow» от ФРС Атланты

Индекс деловой активности в сфере производства от S&P Global вновь на территории снижения, он упал до 49,4 (консенсус 49,4, 50 ранее) по мере снижения спроса:

Индекс деловой активности в сфере производства от S&P Global

Индекс деловой активности в сфере производства от S&P Global

Индекс деловой активности в сфере производства от ISM остался на уровне 46,7 (консенсус 47,6, 47,6 ранее):

Индекс деловой активности в сфере производства от ISM

Индекс деловой активности в сфере производства от ISM

Финансовые условия в США в ноябре cтали свободнее на 90 базисных пунктов, что стало крупнейшим месячным смягчением за всю историю наблюдений с 1982 года:

Индекс финансовых условий в США

Индекс финансовых условий в США

Что делают другие?

Индикатор настроений на мировых фондовых рынках резко снизился с эйфории в июле до почти панического состояния в октябре и обратно до уровня, близкого к эйфории сейчас:

Индикатор настроений на мировых фондовых рынках

Индикатор настроений на мировых фондовых рынках

Приток средств в фонды акций США снизился с $10,75 млрд до $8,08 млрд на прошлой неделе, но остается стабильно положительным:

Потоки средств в фонды акций США

Потоки средств в фонды акций США

Самый крупный приток в акции за последние 4 недели пришелся на сектор телекоммуникаций:

Потоки средств в акции США по секторам

Потоки средств в акции США по секторам

Акции сектора финансов продемонстрировали самый большой приток (+$1,4 млрд) с августа 2022 года:

Потоки средств в сектора финансов

Потоки средств в сектора финансов

Институциональные инвесторы

Хедж-фонды продавали акции сектора промышленности США самыми быстрыми темпами с 21 июля. Чистые продажи на этой неделе находятся на практически рекордном значении за последние пять лет:

Соотношение длинных к коротким позициям хедж-фондов по акциям сектора промышленности США

Соотношение длинных к коротким позициям хедж-фондов по акциям сектора промышленности США

Судя по сообщениям Deutsche Bank, CTA имеют крупные длинные позиции по акциям США с большой капитализацией, при этом позиции по индексам S&P 500 и Nasdaq 100 находится в середине исторического диапазона, а позиции по индексу Russell 2000 всё ещё очень низкие:

Позиционирование CTA в акции

Позиционирование CTA в акции

Ритейл

4-недельное изменение медвежьих настроений в индексе настроений ритейл инвесторов AAII является одним из крупнейших наблюдаемых за последние 20 лет падений:

Изменение медвежьих настроений в индексе настроений ритейл инвесторов AAII

Изменение медвежьих настроений в индексе настроений ритейл инвесторов AAII

Частные клиенты Bank of America покупали ETF на акции Японии, акции фактора роста, акции, платящих дивиденды и облигации муниципалитетов, но продавали ETF облигаций с защитой от инфляции (TIPS), акций секторов материалов, финансов и товаров ежедневного спроса за последние 4 недели:

Потоки средств частных клиентов Bank of America в ETF

Потоки средств частных клиентов Bank of America в ETF

Индексы

Исторически сложилось так, что, когда индикатор «Sell Side» от Bank of America был на текущем значении или ниже, доходность S&P 500 за следующие 12 месяцев была положительной в 96% случаев (против 81% в целом) при медианной доходности 21%:

Индикатор «Sell Side» от Bank of America

Индикатор «Sell Side» от Bank of America

С 1950 года, когда индекс S&P 500 рос на 8,9% или более за месяц (как это было в ноябре), в будущем он демонстрирует доходность выше среднего:

Средняя будущая доходность S&P 500 после того, как индекс вырос на 8,9% за месяц или больше

Средняя будущая доходность S&P 500 после того, как индекс вырос на 8,9% за месяц или больше

Акции фактора стоимости, как правило, торгуются с более низкими коэффициентами, а акции фактора рост — с более высокими. Однако другой определяющей характеристикой является чувствительность к процентным ставкам: акции фактора стоимости, как правило, положительно коррелируют с доходностью, а акции фактора роста — отрицательно:

Мультипликаторы и корреляция с доходностью 10-летних облигаций акций фактора роста и стоимости

Мультипликаторы и корреляция с доходностью 10-летних облигаций акций фактора роста и стоимости

Аналитики Barclays считают, что чрезмерные ожидания снижения процентных ставок, низкие коэффициенты покрытия процентов, незначительный рост прибыли и исторические показатели доходности бизнес-циклов повышают риск того, что акции малой капитализации кажутся недооцененными, но такими не являются:

Акции малой капитализации торгуются с исторической скидкой по отношению к акциям большой капитализации, но также они показывали худшие относительные результаты за последние 10 лет

Акции малой капитализации торгуются с исторической скидкой по отношению к акциям большой капитализации, но также они показывали худшие относительные результаты за последние 10 лет

Практически по каждому показателю оценки курс доллара завышен:

Оценка курса доллара по модели Future Value

Оценка курса доллара по модели Future Value

По сравнению с акциями США, акции развивающихся рынков находятся на 50-летних минимумах:

Стоимость акций развивающихся рынков по отношению к стоимости акций США

Стоимость акций развивающихся рынков по отношению к стоимости акций США

EPS

Ожидается, что прибыль и выручка компаний S&P 500 вырастут на 3% и 3,1% в годовом исчислении в четвертом квартале соответственно:

Ожидания роста прибыли и выручки компаний индекса S&P 500 в 4 квартале по секторам

Ожидания роста прибыли и выручки компаний индекса S&P 500 в 4 квартале по секторам

Ожидается, что прибыль и выручка компаний индекса S&P 500 в 2024 году вырастут на 11,7% и 5,4% в годовом исчислении соответственно:

Ожидания роста прибыли и выручки компаний индекса S&P 500 в 2024 году по секторам

Ожидания роста прибыли и выручки компаний индекса S&P 500 в 2024 году по секторам

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест

1. Возьмите акции, платящие последние 20 лет дивиденды.

2. Возьмите дивиденд, который они платили последние 10 лет.

3. Поделите последний дивиденд на дивиденд 10 лет назад и получите темп роста.

4. Этот темп роста умножьте на последний дивиденд. Это будет ваш ориентировочный дивидендный доход за 10 лет. Ничего больше не надо придумывать — не надо пытаться предсказывать процентную ставку на 10 лет вперед.

5. Далее укажите ставку 10-летнего T-bond и прибавьте к нему премию за риск — 4.5%. Это будет вашей ставкой дисконтирования

6. Далее поделите рассчитанный выше дивиденд за 10 лет на ставку дисконтирования (10 Y доходность + 4.5%) — получите справедливую цену акции.

7. Плюсуем справедливую цену акции и дивидендный доход за 10 лет.

8. Отнимаем от получившейся суммы цену акции, по которой мы сейчас ее приобретаем.

9. Получившуюся цифру делим на 10 и после этогшо делим на цену акций, которую приобрели. Получается цифра доходности