Блог им. AntonKlevtsov

Самые важные графики по макро-сентименту| ChartPack #48-50 (13-17.11.2023)

- 20 ноября 2023, 23:38

- |

Выжимка из предыдущих подборок #48-50 (13-17.11.2023)

Разное50

По общей доходности, индексы почти вернулись к рекордным показателям за все время:

Сколько % не хватает индексам чтобы подняться до максимального значения

Сколько % не хватает индексам чтобы подняться до максимального значения

Макро

48

Moody's изменили прогноз по кредитоспособности США на “негативный”.

«Ключевым фактором изменения прогноза на негативный является оценка Moody's о том, что риски ухудшения финансовой устойчивости США возросли и больше не могут быть полностью компенсированы уникальными кредитными возможностями суверенного государства. В условиях более высоких процентных ставок, без эффективных мер налогово-бюджетной политики по сокращению государственных расходов или увеличению доходов, Moody's ожидает, что бюджетный дефицит США останется очень большим, что значительно снизит доступность долга. Продолжающаяся политическая поляризация в Конгрессе США повышает риск того, что сменяющие друг друга правительства не смогут достичь консенсуса по бюджетному плану, направленному на замедление снижения доступности долга.»:

Mody's

Mody's

49

Публикация «мягкой посадки», в которой как общий, так и базовый индекс потребительских цен в октябре вырос меньше, чем ожидалось. Общий индекс не изменился по сравнению с прошлым месяцем, в то время как базовый вырос на 0,2% м/м (консенсус 0,3%):

Общий и базовый индексы потребительcких цен (инфляция ИПЦ) м/м

Общий и базовый индексы потребительcких цен (инфляция ИПЦ) м/м

Аналитики Goldman Sachs ожидают, что ФРС осуществит свое первое снижение ставки в четвертом квартале 2024 года, как только базовая инфляция PCE упадет ниже 2,5%, далее ожидается по одному снижение на 25 б.п. в квартал до 2 квартала 2026 года, пока ставка по фондам ФРС не достигнет 3,5-3,75%:

Ожидания аналитиков Goldman Sachs относительно ставки ФРС

Ожидания аналитиков Goldman Sachs относительно ставки ФРС

Объем банковского кредитования в США сейчас не просто замедляется, а сокращается, впервые с 2012 года:

Объем банковского кредитования

Объем банковского кредитования

50

Общий индекс цен производителей (PPI) снизился на -0,5% м/м в октябре (консенсус +0,1%), что стало самым большим падением с апреля 2020 года, в то время как базовый индекс остался неизменным с сентября (консенсус +0,3%). В годовом исчислении, основной и базовый показатели выросли на 1,3% (консенсус 1,9%) и 2,4% (консенсус 2,7%) соответственно:

Общий и базовый индексы цен производителей (PPI) м/м, г/г

Общий и базовый индексы цен производителей (PPI) м/м, г/г

Индекс деловой активности ФРС Нью-Йорка в сфере услуг вырос с -19,1 до -11,9:

Индекс деловой активности ФРС Нью-Йорка в сфере услуг

Индекс деловой активности ФРС Нью-Йорка в сфере услуг

Индекс деловой активности ФРС Филадельфии вырос с -9 до -5,9 (консенсус -9):

Индекс деловой активности ФРС Филадельфии

Индекс деловой активности ФРС Филадельфии

Индекс настроений домостроителей NAHB упал сильнее, чем ожидалось, до уровня 34 (консенсус 40), что стало самым низким уровнем с декабря 2022 года:

Индекс настроений домостроителей NAHB

Индекс настроений домостроителей NAHB

Рынок труда — 49

Количество вакансий остается значительно выше уровня 2019 года практически в каждой отрасли, и как уровень увольнений, так и первоначальные заявки на пособие по безработице остаются низкими:

Количество вакансий, уровень увольнений

Количество вакансий, уровень увольнений

Рынок труда — 50

Как первичные, так и продолжающиеся заявки на пособие по безработице выросли больше, чем ожидалось, до 231 тыс. (консенсус 220 тыс.) и 1,865 млн (консенсус 1,847 млн). Первичные заявки выросли до ~ 3-месячного максимума, а продолжающихся заявок не было больше с конца 2021 года:

Первичные и продолжающиеся заявки на пособие по безработице

Первичные и продолжающиеся заявки на пособие по безработице

Что делают другие?

48

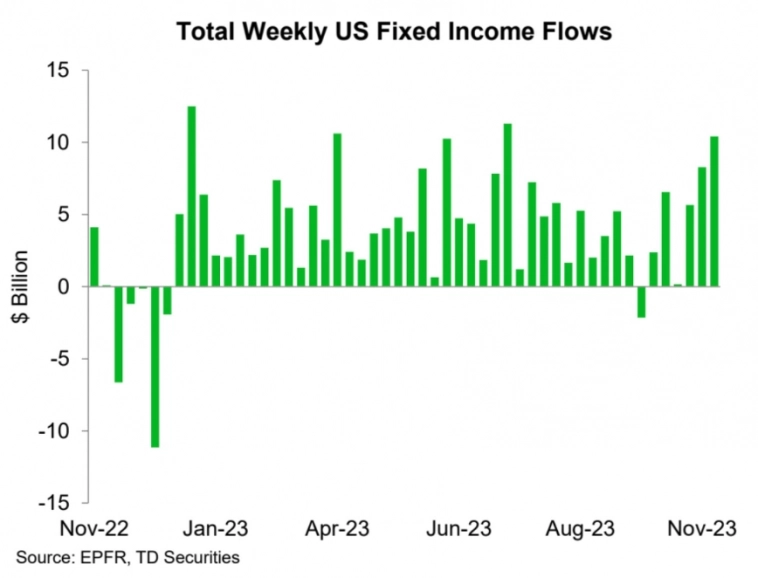

За прошлую неделю, приток средств в облигации США составил +$10,4 млрд, причем основная часть пришлась не на казначейские облигации, а на высокодоходные облигации ($6,5 млрд) и облигации инвестиционного рейтинга ($2,3 млрд):

Потоки средств в облигации США

Потоки средств в облигации США

49

На прошлой неделе приток средств в криптовалюты составил $293 млн, в результате чего приток за последние 7 недель превысил отметку в $1 млрд:

Поток средств в криптовалюты

Поток средств в криптовалюты

Общее количество открытых позиций по опционам (открытый интерес) на биткоин достигло максимального значения, превысив уровень 2021 года:

Открытый интерес по опционам на биткоин

Открытый интерес по опционам на биткоин

50

Бычьи ставки на опционы по акциям фактора малой капитализации достигают рекордных уровней:

Открытый интерес и торговый объем колл-опционов по индексу Russell 2000 (ETF IWM)

Открытый интерес и торговый объем колл-опционов по индексу Russell 2000 (ETF IWM)

Институциональные инвесторы

48

Короткие позиции хедж-фондов по отдельным акциям США увеличивались 14 недель подряд, что является самой продолжительной серией наращивания коротких позиций за всю историю данных Goldman Sachs:

Короткие позиции хедж-фондов по отдельным акциям и фондам США

Короткие позиции хедж-фондов по отдельным акциям и фондам США

Модели Goldman Sachs предполагают, что CTA покрыли короткие позиции по фондовым индексам на этой неделе на $58,5 млрд ипрогнозируют дополнительные $72 млрд покупок по мировым фондовым индексам на следующей неделе в сценарии отсутствия существенных изменений цен:

Позиционирование CTA в акциях по моделям Goldman Sachs

Позиционирование CTA в акциях по моделям Goldman Sachs

49

Хедж-фонды продавали акции 8 из 11 секторов на прошлой неделе, во главе с секторами финансов (короткие продажи), энергетики (короткие продажи) и коммуникаций (длинные продажи):

Потоки средств хедж-фондов в акции по секторам

Потоки средств хедж-фондов в акции по секторам

Управляющие активами в подавляющем большинстве ожидают снижения доходности долгосрочных облигаций через 12 месяцев и имеют 3-й по величине избыточный вес облигаций в портфелях за последние два десятилетия:

Доля опрошенных управляющих активами, которые ожидают снижения доходности долгосрочных облигаций через 12 месяцев

Доля опрошенных управляющих активами, которые ожидают снижения доходности долгосрочных облигаций через 12 месяцев

Доля управляющих активами, в портфелях которых наблюдается избыточный вес облигаций

Доля управляющих активами, в портфелях которых наблюдается избыточный вес облигаций

50

Позиционирование CTA в американских акциях резко выросло, как и ожидали модели Goldman Sachs:

Позиционирование CTA в акциях США

Позиционирование CTA в акциях США

Управляющие активами инвесторы имеют наибольший перевес в акции секторов здравоохранения, технологий, в акции Японии и в облигации. Наименьший вес — в акциях Великобритании и Еврозоны, акциях США сектора коммунальных услуг и материалов:

Абсолютный перевес в портфелях управляющих активами

Абсолютный перевес в портфелях управляющих активами

Разница между долей акций в портфелях ритейл инвесторов (перевес на 64%) и долей акций в портфелях управляющих активами инвесторов (перевес на 2%) в настоящее время является самой маленькой с февраля 2022 года:

Разница между долей акций в портфелях ритейл инвесторов и долей акций в портфелях управляющих активами инвесторов

Разница между долей акций в портфелях ритейл инвесторов и долей акций в портфелях управляющих активами инвесторов

Ритейл

50

Настроения ритейл инвесторов, судя по опросу AAII, стали более оптимистичными:

За прошедшую неделю, клиенты Bank o America вторую неделю подряд покупали акции США (+$3,0 млрд), во главе с акциями технологического сектора:

Потоки средств клиентов Bank o America в акции США по секторам

Потоки средств клиентов Bank o America в акции США по секторам

Индексы

49

Широта, измеряемая процентом акций, торгующихся выше ключевых скользящих средних, резко улучшилась после позитивного отчета по инфляции:

Риск, связанный с конкретными акциями, рос в течение всего года, что свидетельствует о том, что рынок эффективно вознаграждал и наказывал правильные акции по правильным фундаментальным причинам:

Риск, связанный с конкретными акциями для S&P 500

Риск, связанный с конкретными акциями для S&P 500

Индекс S&P 500 пока отстает от своих типичных сезонных показателей за четвертый квартал в 2023 году:

Средние сезонные показатели индекса S&P 500 в 4 квартале

Средние сезонные показатели индекса S&P 500 в 4 квартале

Компании малой капитализации торгуется в пять раз дешевле относительно компаний с большой капитализацией:

Спред оценки P/E индексов S&P 600 и S&P 500

Спред оценки P/E индексов S&P 600 и S&P 500

50

Показания о перекупленности, как правило, вызывают ошибочные волнения под ложным предлогом симметрии: «Если перепроданность — хорошо, то перекупленность — плохо».

Проверка на реальность: распределение доходности (нижняя панель графика), как правило, оказывается в форме улыбки, и оба показателя перекупленности / перепроданности являются бычьими сигналами:

Показатели Russell 1000

Показатели Russell 1000

По состоянию на начало недели, индекс S&P 500 отставал от своих типичных показателей за четвертый квартал. Это больше не так:

Средние показатели индекса S&P 500 в четвертом квартале

Средние показатели индекса S&P 500 в четвертом квартале

Акции фактора стоимости растут примерно в соответствии с реальной доходностью в США по всему миру. Только в самих США эта тенденция на данный момент не работает:

Отношение показателей акций фактора стоимости к показателям акций фактора роста по странам и реальная доходность 10-летних облигаций в США

Отношение показателей акций фактора стоимости к показателям акций фактора роста по странам и реальная доходность 10-летних облигаций в США

Аналитики Goldman Sachs прогнозируют, что S&P 500 завершит 2024 год на уровне $4700, при EPS = $237 и P/E = 18:

Прогнозы Goldman Sachs относительно показателей индекса S&P 500

Прогнозы Goldman Sachs относительно показателей индекса S&P 500

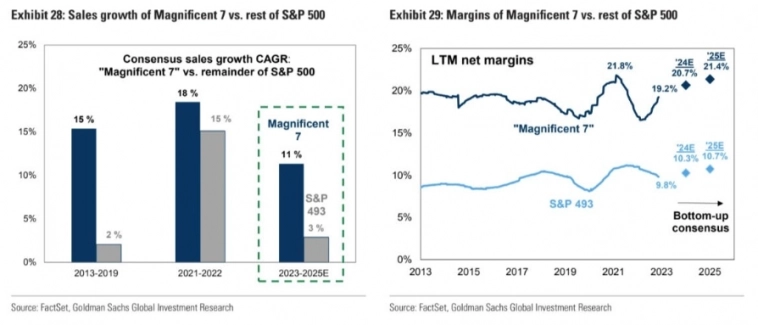

С точки зрения оценки, акции «Великолепной 7» торгуются с большой премией P/E по сравнению с остальной частью рынка, но относительные оценки соответствуют последним средним значениям после учета ожидаемого роста:

Оценки акций «Великолепной 7» и остальных акций индекса S&P 500

Оценки акций «Великолепной 7» и остальных акций индекса S&P 500

EPS — 48

Ожидается, что в первом квартале рост прибыли обеспечат акции секторов коммуникаций, товаров длительного пользования и технологий, а во втором квартале — акции секторов здравоохранения, энергетики, связи и технологий:

Оценка роста прибыли компаний из индекса S&P 500 по секторам

Оценка роста прибыли компаний из индекса S&P 500 по секторам

EPS — 49

Сезонно, сейчас наступает период с наиболее частыми негативными пересмотрами данных о прибыли корпораций:

Средние пересмотры показателей прибыли компаний из индекса S&P 500 по месяцам

Средние пересмотры показателей прибыли компаний из индекса S&P 500 по месяцам

Оценки EPS индекса S&P 500 на год вперед обычно снижаются на 1% в течение первого месяца сезона получения прибыли за 3 квартал. Сегодня снижение EPS на 2024 год происходит в соответствии с историей:

Cовокупные пересмотры оценки EPS индекса S&P 500

Cовокупные пересмотры оценки EPS индекса S&P 500

EPS — 50

Консенсус-прогноз предполагает, что акции «Великолепной 7» продолжат демонстрировать рост, превышающий остальной индекс:

Консенсус-прогноз показателей продаж и прибыли акций «Великолепной 7» и остальных акций индекса S&P 500

Консенсус-прогноз показателей продаж и прибыли акций «Великолепной 7» и остальных акций индекса S&P 500

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест

Опрос AAII

Опрос AAII Широта индекса S&P 500

Широта индекса S&P 500