Блог им. FoUrInvest

Аналитика по долговому рынку

- 03 августа 2023, 10:53

- |

Российский рынок облигаций

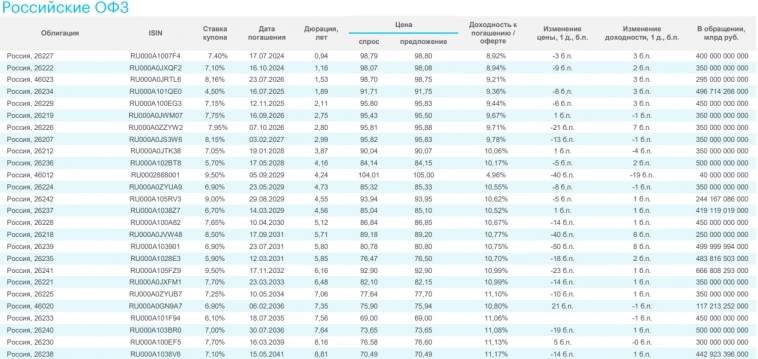

Доходности ОФЗ выросли во вторник в среднем на 2 б.п. – достаточно равномерно по всей кривой срочности бумаг. Сегодня Минфин РФ проведет аукционы по размещению выпусков ОФЗ-ПД 26241 (погашение 2032 г.), ОФЗ-ПД 26238 (погашение 2041 г.) и инфляционного линкера ОФЗ-ИН 52005 (погашение 2033 г.). Результаты размещения могут определить краткосрочную динамику движения цен в сегменте торгов гособлигациями.

Индикативные доходности ОФЗ в большинстве :

▪ 1-летняя доходность: +5 б.п. до 8,491% годовых,

▪ 10-летняя доходность: +1 б.п. до 10,986% годовых,

▪ 15-летняя доходность: -0 б.п. до 11,129% годовых,

▪ спред 1–10 лет: -5 б.п. до 249 б.п.

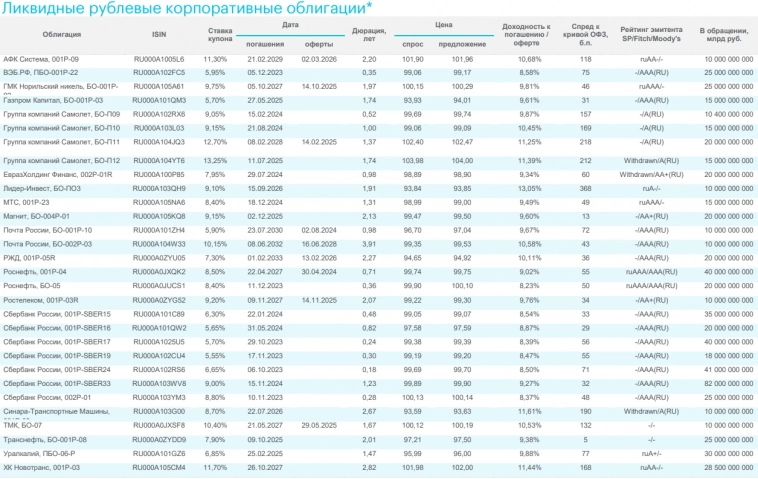

Корпоративный сектор

▪ «Эксперт РА» понизило рейтинг группы компаний QIWI plc сразу на две ступени — до уровня ruBBB+ с ruA ранее, установило прогноз по рейтингу развивающийся, а также продлило статус «под наблюдением». Рейтинг кредитоспособности КИВИ Банк (АО) снижен до уровня ruBBB-, облигаций ООО «КИВИ Финанс» серии 001P-01 до уровня ruBBB+. «Снижение рейтинга обусловлено усилением регулятивных рисков вследствие введения Банком России с 26.07.2023 ограничений на осуществление отдельных операций консолидируемого КИВИ Банк (АО), выступающего расчётным центром группы. По мнению агентства, данные события могут оказать негативное влияние на стратегические перспективы развития группы, что также нашло отражение в рейтинговой оценке. Сохранение развивающегося прогноза по рейтингу, а также продление статуса «под наблюдением» обусловлено неопределенностью относительно степени влияния данных событий на финансовые показатели группы, а также в связи с возможным изменением введенных ограничений либо их срока».

Взгляд: Пресс-релиз агентства не раскрыл новых факторов, кроме тех, что были им озвучены ранее в конце июля при установлении статуса по рейтингу компаний «под наблюдением». Поэтому пока, до новых подробностей о развитии ситуации, сильного влияния новости и снижении рейтинга на цену обращающихся облигаций КИВИФ 1Р01, до погашения которых осталось чуть более двух месяцев, не ожидаю. Между тем, согласно сообщениям СМИ, генеральный директор группы Qiwi Андрей Протопопов сообщил, что несмотря на ограничения ЦБ на вывод средств и снятие наличных, существенного оттока клиентов платежной системы не произошло. Протопопов отметил, что группа уже устранила все неточности в оформлении документации, которые были указаны в предписании ЦБ, и направила ему отчет о проделанной работе. Такой комментарий можно рассматривать как относительно позитивный сигнал, однако отмечу, что он не отменяет и негативного развития ситуации с Группой QIWI.

▪Городской супермаркет (Азбука Вкуса) опубликовала отчетность за 1П2023, составленную в соответствии с РСБУ. Выручка компании практически не изменилась по сравнению с сопоставимым периодом предыдущего года, составила 39,7 млрд руб. (39,4 млрд руб. за 1П2022). Прибыль от продаж выросла с 200 млн руб. до 1,1 млрд руб. ввиду снижения коммерчески расходов за период до 14,7 млрд руб. с 16,7 млрд руб. за 1П2022. Однако ввиду роста «прочих расходов», компания получила чистый убыток за 1П2023 в размере 784 млн руб. (убыток 331 млн руб. за 1П2022). По сравнению с данными на конец 2022 года, в первом полугодии 2023 совокупные активы компании сократились с 48,1 млрд руб. до 43,3 млрд руб. Основные изменения произошли по статьям – «основные средства в форме права пользования» (аренда), которые сократись с начала года с 27,9 млрд руб. до 25,3 млрд руб. «Краткосрочные финансовые вложения» упали до 550 млн руб. с 6,4 млрд руб. на начало года, а «Долгосрочные финансовые вложения» при этом выросли с 79 млн руб. до 3,9 млрд руб. Кроме того, «дебиторская задолженность» увеличилась с 2,8 млрд руб. до 4,9 млрд руб., а «денежные средства» упали с 1,6 млрд руб. до 512 млн руб. Также «запасы» снизились с 8,7 млрд руб. до 7,3 млрд руб. В пассивах логично снизились «прочие обязательства», где учитываются обязательства по аренде (с 9,4 млрд руб. до 8,4 млрд руб.), собственные средства (с 4,4 млрд руб. до 3,6 млрд руб.). Совокупный финансовый долг снизился с 11,2 млрд руб. до 10,6 млрд руб., при этом несколько улучшилась его временная структура – если на начало года на краткосрочные обязательства приходилось 100% заимствований, то к концу 1П2023 порядка 20% долга перешло в статус долгосрочных. Кредиторская задолженность сократилась с 9,4 млрд руб. до 8,4 млрд руб. Взгляд: В целом, оцениваем результаты компании как нейтральные – колебания по выручке по сравнения с прошлым годом минимальны, а изменения в структуре баланса скорее связаны с сезонным фактором.Среди относительно позитивных моментов отметим чуть улучшившуюся структуру долга. Облигации компании торгуются со спредом 250-300 б.п. к кривой ОФЗ, что в текущих условиях считаю близким к справедливому относительно кредитного качества эмитента.

Рынок Еврооблигаций

Доходности 10- летних облигаций Казначейства США выросли во вторник.

▪ 2-летняя доходность: +4 б.п. до 4,92% годовых,

▪ 10-летняя доходность: +8 б.п. до 4,05% годовых,

▪ 30-летняя доходность: +9 б.п. до 4,11% годовых.

Если несложно поддержите мой телеграмм канал ✔ t.me/FoUrInvestStav

теги блога FoUrInvest

- инвестиции

- finex etf

- IPO

- pre-IPO

- акции

- аналитика

- Астра

- банки

- валютная выручка

- валютный контроль

- делистинг

- депозитарные расписки

- Депозиты

- дивиденды

- долгосрочные инвестиции

- заблокированные активы

- защитные активы

- золото

- инвестиции с низким риском

- календарь инвестора

- квалифицированный инвестор

- ключевая ставка ЦБ РФ

- Манипулирование рынком

- Московская Биржа

- мошенники

- Мошенничество

- НДФЛ

- недвижимость

- НРД

- облигации

- обмен активами

- перевод ценных бумаг

- портфель инвестора

- прогноз по акциям

- республика беларусь облигации

- сбербанк

- трейдинг

- ЦБ РФ