SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Max_Sokolov

Акции Сбербанка являются лучшей целью для среднесрочной «медвежьей» атаки

- 24 октября 2012, 11:11

- |

Сегодня хочу поделиться технической головоломкой в освоении теории Эллиотта.

Как вы помните из прошлых обзоров, я предполагал заключительный рост чуть выше 1492п индекса в заключительной волне «С» формации «Простая плоскость» перед огромным обвалом ниже 1240п, при этом он не должен уходить ниже 1440п (минимума 15-16 октября).

Но вчера аналогичный ему долларовый индекс РТС не только взял этот минимум, но и обновил минимальные значения октября. Тем самым дав намек на выход вниз из октябрьской консолидации (завершении формации «Плоскость»).

В период 27 сентября – 18 октября в РТС развивалась стандартная «обыкновенная плоскость», и в этом случае с 18 октября начинается обвал вниз.

Индекс РТС. Часовой график. Нормальная плоскость

Но данная формация не была выполнена в индексе ММВБ – для этого требуется взятие 1492п. Если это условие не будет выполнено и текущее падение уйдет ниже 1440п, то в индексе ММВБ будет наблюдаться аномальная форма «Плоскости», не описанная главным современным теоретиком теории Эллиотта – Робертом Прехтером.

Индекс ММВБ. Часовой график. «Аномальная плоскость»?

Аномалия заключается в не превышении голубой волны «С» конца волны голубой «А» (1492п). По Прехтеру так может быть только в формации «Сдвигающаяся плоскость».

Пример «Сдвигающейся плоскости» наблюдали недавно в акциях «Газпрома» в период 27 сентября – 5 октября.

(Кстати, замечу, что «легендарная обвальная волна» «третья в третьей» началась в Газпроме уже 5 октября. Сейчас идет атака минимума года 136,5р, а затем полная реализация формации «Голова-Плечи» на недельном графике с целью ниже 84р.)

Акции Газпрома. Часовой график. Пример «Сдвигающейся плоскости»

Еще один пример уже подтвержденной более крупной «Сдвигающейся плоскости» наблюдали в акциях ВТБ в период 5 октября 2011г – 5 марта 2012г.

Акции ВТБ. Дневной график. «Сдвигающаяся плоскость»

Примечательно, что сам основатель теории Эллиотта — Ральф Эллиотт допускал и активно применял подобные «аномальные» плоскости, за что он активно подвергся критике Роберта Прехтера в его книгах.

Иллюстрация «аномальной плоскости» из книги Ральфа Эллиотта.

Иллюстрация «ошибки Р. Эллиотта» из книги Р. Прехтера

Таким образом, на текущем примере развития индекса ММВБ решается «теологический спор» двух главных идеологов современной теории Р.Прехтер Vs Р. Эллиотт

На своей практике пока ни разу не наблюдал подтверждение подобных «аномальных плоскостей» (чтобы их нельзя было разложить без аномалий), но все бывает в первый раз. Судя по динамике индекса РТС, правота Ральфа Эллиотта сейчас наиболее актуальна. Ждем подтверждения прорыва 1440п для продолжения похода ниже 1240п

Резюме:

Но если в текущем моменте произойдет взятие 1476п индекса ММВБ, то можно рассчитывать на заключительный рост чуть выше 1492п «по Прехтеру», и только затем падение ниже 1240п.

Если в текущем моменте произойдет прорыв 1440п, то правота окажется за основателем теории Р. Эллиоттом, и мы уже находимся в самой активной стадии волны падения глубоко ниже 1240п.

Акции Сбербанка

Подобные новые «улучшения» теории Эллиотта выявляются периодически. Например, в начале 2000-х годов российскими исследователями (авторство спорно) была открыта новая коррекционная формация «Наклонный треугольник». Недавно мы ее наблюдали в акциях Сбербанка (и Газпрома) в период 9 августа – 13 сентября.

На графике акций после четкого импульса вниз 14-27 сентября (кстати, именно на четкой структуре этого движения Сбербанка основана спорная разметка падения 14-27 сентября в индексах) прошла коррекционная формация «двойной зигзаг», с тестированием снизу пробитой бывшей нижней образующей линии «Наклонного треугольника».

Кроме того, коррекционная волна 2of (3) идеально подтянулась к 4-й голубой субволне импульса 14-27 сентября. Наблюдаемая область коррекции — между 50-62% импульса – любимая для «вторых волн».

Акции Сбербанка. Часовой график

В связи с тем, что подтверждается обвальное движение вниз на индексах (и особенно Газпроме), а Сбербанк стоит достаточно высоко в отличие от всех остальных акций – считаю эту акцию наиболее удобной целью для нашей «медвежей» атаки.

Кроме того, стоп можно ограничить мощной бывшей нижней образующей «наклонного треугольника». Которая сейчас располагается на отметке 94,5р (стоп подвижный вместе с линией)

На графике выше показано сравнение лучших (Сбербанк, Лукойл) и худших (Газпром, ВТБ) акций относительно индекса ММБ с октября 2011г. Считаю, что причиной таких высоких показателей именно этих двух лучших акций стало планируемая продажа крупных пакетов — недавнее размещение Сбербанка и не удавшееся SPO Лукойла в Китае. Сейчас эти факторы отыграны, и поводов поддерживать высокие котировки этих компаний — больше нет.

Резюме:

Сбербанк – лучшая цель для «медвежьей атаки». Открывать короткие позиции с общей долгосрочной целью ниже 13,5р, с общей среднесрочной целью – ниже 75р.

Короткий стоп – район 95р (чуть ниже 62% фиб-чи от падения 14-27 сентября)

Для осторожных «медведей» лучше дождаться пробоя 1440п индекса ММВБ, для предотвращения раннего входа.

10:55 24.10.2012

Как вы помните из прошлых обзоров, я предполагал заключительный рост чуть выше 1492п индекса в заключительной волне «С» формации «Простая плоскость» перед огромным обвалом ниже 1240п, при этом он не должен уходить ниже 1440п (минимума 15-16 октября).

Но вчера аналогичный ему долларовый индекс РТС не только взял этот минимум, но и обновил минимальные значения октября. Тем самым дав намек на выход вниз из октябрьской консолидации (завершении формации «Плоскость»).

В период 27 сентября – 18 октября в РТС развивалась стандартная «обыкновенная плоскость», и в этом случае с 18 октября начинается обвал вниз.

Индекс РТС. Часовой график. Нормальная плоскость

Но данная формация не была выполнена в индексе ММВБ – для этого требуется взятие 1492п. Если это условие не будет выполнено и текущее падение уйдет ниже 1440п, то в индексе ММВБ будет наблюдаться аномальная форма «Плоскости», не описанная главным современным теоретиком теории Эллиотта – Робертом Прехтером.

Индекс ММВБ. Часовой график. «Аномальная плоскость»?

Аномалия заключается в не превышении голубой волны «С» конца волны голубой «А» (1492п). По Прехтеру так может быть только в формации «Сдвигающаяся плоскость».

Пример «Сдвигающейся плоскости» наблюдали недавно в акциях «Газпрома» в период 27 сентября – 5 октября.

(Кстати, замечу, что «легендарная обвальная волна» «третья в третьей» началась в Газпроме уже 5 октября. Сейчас идет атака минимума года 136,5р, а затем полная реализация формации «Голова-Плечи» на недельном графике с целью ниже 84р.)

Акции Газпрома. Часовой график. Пример «Сдвигающейся плоскости»

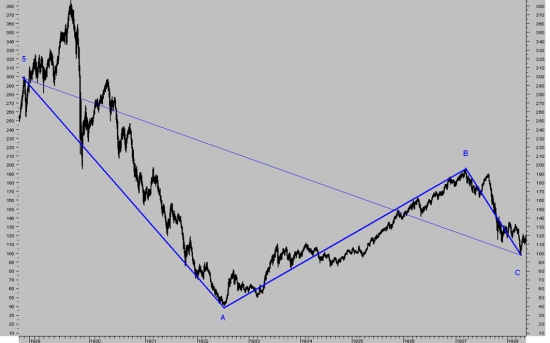

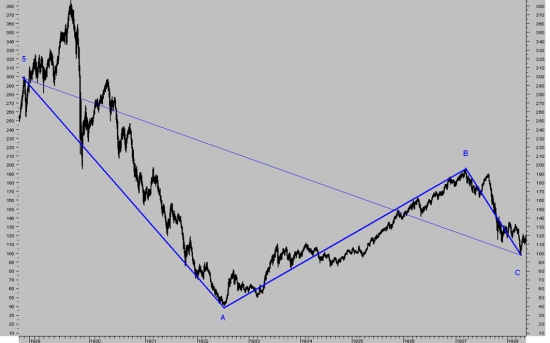

Еще один пример уже подтвержденной более крупной «Сдвигающейся плоскости» наблюдали в акциях ВТБ в период 5 октября 2011г – 5 марта 2012г.

Акции ВТБ. Дневной график. «Сдвигающаяся плоскость»

Примечательно, что сам основатель теории Эллиотта — Ральф Эллиотт допускал и активно применял подобные «аномальные» плоскости, за что он активно подвергся критике Роберта Прехтера в его книгах.

Иллюстрация «аномальной плоскости» из книги Ральфа Эллиотта.

Иллюстрация «ошибки Р. Эллиотта» из книги Р. Прехтера

Таким образом, на текущем примере развития индекса ММВБ решается «теологический спор» двух главных идеологов современной теории Р.Прехтер Vs Р. Эллиотт

На своей практике пока ни разу не наблюдал подтверждение подобных «аномальных плоскостей» (чтобы их нельзя было разложить без аномалий), но все бывает в первый раз. Судя по динамике индекса РТС, правота Ральфа Эллиотта сейчас наиболее актуальна. Ждем подтверждения прорыва 1440п для продолжения похода ниже 1240п

Резюме:

Но если в текущем моменте произойдет взятие 1476п индекса ММВБ, то можно рассчитывать на заключительный рост чуть выше 1492п «по Прехтеру», и только затем падение ниже 1240п.

Если в текущем моменте произойдет прорыв 1440п, то правота окажется за основателем теории Р. Эллиоттом, и мы уже находимся в самой активной стадии волны падения глубоко ниже 1240п.

Акции Сбербанка

Подобные новые «улучшения» теории Эллиотта выявляются периодически. Например, в начале 2000-х годов российскими исследователями (авторство спорно) была открыта новая коррекционная формация «Наклонный треугольник». Недавно мы ее наблюдали в акциях Сбербанка (и Газпрома) в период 9 августа – 13 сентября.

На графике акций после четкого импульса вниз 14-27 сентября (кстати, именно на четкой структуре этого движения Сбербанка основана спорная разметка падения 14-27 сентября в индексах) прошла коррекционная формация «двойной зигзаг», с тестированием снизу пробитой бывшей нижней образующей линии «Наклонного треугольника».

Кроме того, коррекционная волна 2of (3) идеально подтянулась к 4-й голубой субволне импульса 14-27 сентября. Наблюдаемая область коррекции — между 50-62% импульса – любимая для «вторых волн».

Акции Сбербанка. Часовой график

В связи с тем, что подтверждается обвальное движение вниз на индексах (и особенно Газпроме), а Сбербанк стоит достаточно высоко в отличие от всех остальных акций – считаю эту акцию наиболее удобной целью для нашей «медвежей» атаки.

Кроме того, стоп можно ограничить мощной бывшей нижней образующей «наклонного треугольника». Которая сейчас располагается на отметке 94,5р (стоп подвижный вместе с линией)

На графике выше показано сравнение лучших (Сбербанк, Лукойл) и худших (Газпром, ВТБ) акций относительно индекса ММБ с октября 2011г. Считаю, что причиной таких высоких показателей именно этих двух лучших акций стало планируемая продажа крупных пакетов — недавнее размещение Сбербанка и не удавшееся SPO Лукойла в Китае. Сейчас эти факторы отыграны, и поводов поддерживать высокие котировки этих компаний — больше нет.

Резюме:

Сбербанк – лучшая цель для «медвежьей атаки». Открывать короткие позиции с общей долгосрочной целью ниже 13,5р, с общей среднесрочной целью – ниже 75р.

Короткий стоп – район 95р (чуть ниже 62% фиб-чи от падения 14-27 сентября)

Для осторожных «медведей» лучше дождаться пробоя 1440п индекса ММВБ, для предотвращения раннего входа.

10:55 24.10.2012

16 |

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

20 февраля 2026, 11:59

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

теги блога Max_Sokolov

- EUR USD

- forex

- NYSE

- S&P500

- Si

- Si доллар-рубль

- VAR

- волны эллиота

- Волны Эллиотта

- ВТБ

- выборы в сша

- ВЭБ

- Газпром

- доллар

- Доллар Рубль

- инвесткафе

- индекс ММВБ

- индекс РТС

- кризис

- кризис 2012

- кукл

- Лукойл

- масоны

- металлурги

- ММВБ

- ММК

- нефть

- НМЛК

- Новатэк

- Норильский Никель

- обсуждение фьючерса РТС

- оффтоп

- пила

- Распадская

- Роснефть

- РТС

- рубль

- сбербанк

- северсталь

- Соколов Макс

- Степан Демура

- сша

- сырьё

- теория Dow

- теория Доу

- уралкалий

- фундаментальный анализ

- фьчерс РТС

- фьючерс

- фьючерс РТС

- Фьючерс РТС

- Эллиот

И потом времени на работе очень мало.ю

А про данный момент я был бы рад росту к 1492п, но тут уж как получилось — мы обваливаемся, поэтому надо быстро исправляться, объясняя причины моего локально ошибочного вью.

В целом по среднесрочку еще с 20го сентября пишу. что КУЕ — величайший обман, и надо среднесрочно набирать шортовую позу (что не пойдем выше пика 14 сентября)

Идет как то слабо вниз… а ещё небольшой гэп сегодняшний… сильная бумажка

Никогда не знаешь где она закончится. определяя лишь локальные пики в ней (пример — вся моя аналитика за лето).

Как любая трендовая стратегия Эллитт отлично определяет цели (и предсказывает их начало) хороших не коррекционных движений

Сейчас начал работать над устранением этого, т.е совмещаю Эллиотта с еще кучей методов

С уважением, amarok

Сейчас может закончится локальная 5-я волна и будет может быть еще вынос коррекционный вверх