Блог им. Kirikasan

📕 Подход к финансовому анализу. Формула Дюпона

- 03 сентября 2021, 14:51

- |

Затрагивая инвестиционный подход к выбору активов себе в портфель, нельзя не упомянуть о необходимости глубокого финансового анализа для принятия инвестиционного решения.

В эру распространения различных скринеров и курсов по экспресс-анализу финансового положения многие стали считать, что достаточно посмотреть на динамику самых базовых показателей для понимания того, как обстоят дела с финансами у компаний: выручка, чистая прибыль, рентабельность активов и собственного капитала, ну и еще пару каких-нибудь популярных показателей.

С одной стороны, сама концепция экспресс-анализа имеет место быть. То есть инвестор, пробежавшись глазами по фин показателям из того же скринера, в той или иной степени сможет правильно определить реальное финансовое положение компании.

С другой же стороны, опрометчиво будет утверждать, что такой экспресс-анализ всегда будет помогать верно определять истинные причины наблюдаемой динамики показателей.

Возьмем к примеру показатель ROE (рентабельность собственного капитала). Его формула весьма проста – чистая прибыль / среднее значение СК за 2 последних года, и показывает, сколько чистой прибыли приносит компания на акционерный капитал.

Стабильная динамика такого показателя (например, в течение 5 лет ROE составляет 20%) на первый взгляд может говорить о том, что в компании все ОК. Однако если заглянуть поглубже, то может оказаться, что такая динамика может сопровождаться значительными изменениями в структуре баланса, а также доходов и расходов.

Для понимания таких изменений можно применить уравнение Дюпона. Оно представляет собой расчет ROE через три концептуальные составляющие – чистую маржинальность продаж, оборачиваемость активов и финансовый рычаг. Разберем каждый по отдельности:

▫️Чистая маржинальность продаж (ROS) = чистая прибыль / выручка (ЧП/В).

Показывает величину чистой прибыли, генерируемой одним рублем выручки. Чем выше ROS, тем эффективнее компания. Чтобы повысить маржинальность продаж, компания может либо увеличить продажи при сохранении прежнего уровня расходов, либо сократить и оптимизировать расходы в условиях, когда нарастить выручку не удается.

▫️Оборачиваемость активов (ОА) = выручка / среднее значение активов за 2 последних года (В/А).

Отражает эффективность использования активов. Иными словами, если мы видим, что единица активов стала приносить больше выручки, значит эффективность использования таких активов возрастает. Также верно и обратное.

▫️Финансовый рычаг (ФР) = среднее значение активов за 2 последних года / среднее значение СК за 2 последних года (А/СК).

Отражает степень финансовой зависимости компании. Чем выше значение коэффициента, тем выше финансовая зависимость. Если активов много, а собственного капитала мало, то это может означать, что остальная доля активов была профинансирована за счет заемного капитала. А значит, значение коэффициента будет высоким. Соответственно, будет верно и обратное.

Таким образом, перемножив данные показатели и применив простейшее правило сокращения дробей, мы получим следующее:

ЧП/В * В/А * А/СК = ЧП/В * В/А * А/СК = ЧП/СК = ROE, что собственно и является формулой Дюпона.

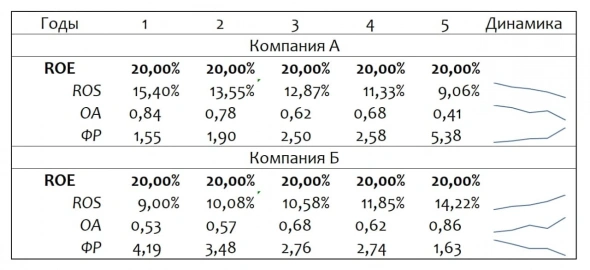

Ну а теперь взгляните на примеры компаний (на картинке внизу👇), имеющих одинаковую динамику ROE, но с разбивкой этого показателя на составляющие формулы Дюпона. Очевидно, что с точки зрения финансов дела у Компании А заметно хуже, чем у Компании Б – падение маржинальности продаж и оборачиваемости активов вкупе с ростом финансовой зависимости ставит под угрозу финансовое положение, хотя динамика ROE об этом не сигнализирует.

Разбирая данный пример, мы призываем к более внимательному и комплексному анализу компаний в процессе принятия инвестиционных решений. За ширмой красивых показателей порой скрывается очень неприятная реальность, которая может погубить ваши инвестиции.

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — https://intelinvest.ru/public-portfolio/334106/

- 03 сентября 2021, 14:59

- 03 сентября 2021, 15:22

- 03 сентября 2021, 15:29

- 03 сентября 2021, 15:43

теги блога Czarish

- aflt

- agro

- agro-гдр

- AKRN

- AQUA

- bspb

- gazp

- KAZT

- LNTA

- LSRG

- mvid

- NKNC

- Ozon

- petropavlovsk

- sngs

- SNGSP

- UPRO

- VTBR

- акрон

- акции

- аэрофлот

- Аэрофлот AFLT

- банк Санкт-Петербург

- брокеры

- втб

- газпром

- Газпромнефть

- грамотность финансовая

- Группа ЛСР

- дивиденды

- иис

- источники информации

- капитал

- куйбышевазот

- лента

- ЛСР Группа

- м.видео

- накопление

- налогообложение на рынке ценных бумаг

- Нижнекамскнефтехим

- облигации

- оффтоп

- Петропавловск

- портфель

- портфель активов

- прогноз по акциям

- роснано

- русагро

- Русолово

- русская аквакультура

- сбер

- сбер ап

- сбербанк

- сургутнефтегаз

- Финансовая грамотность

- Формула Дюпона

- Юнипро