Блог им. grepan

Быть или не быть нейросети?

- 17 июня 2021, 00:10

- |

Здесь периодически возникают статьи про применение нейронок в трейдинге.

Я решил поделиться примером того, как в одном пайплайне (единая структура программного кода) можно построить, обучить и протестировать нейронку в торговом алгоритме.

Статья будет более полезна и понятна тем, кто имеет хоть небольшой опыт работы с Python.

Итак, наша задача проверить, есть ли вообще надежда на успешное применение нейронных сетей в трейдинге, проверить гипотезу на простом алгоритме, понять, как можно в случае успеха перенести все на боевую среду (реальный торговый робот), и желательно, продемонстрировать все это понятно и доходчиво.

Чтобы в конце концов сделать вывод о перспективности применения нейронок, будем соревноваться с индексом РТС.

Сразу сделаю дисклеймер, все рассматриваемые и полученные в статье результаты являются лишь простым примером, и применять их на реальных деньгах не рекомендую. И я не буду давать теорию по нейронным сетям и работе с ними. Всё это находится/читается/выучивается.

Итак, приступим. Работать будем с фьючерсом РТС, торгуемым на Московской бирже.

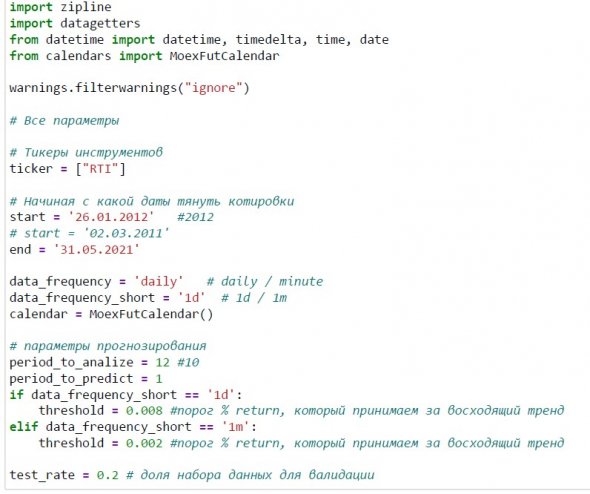

Первый кусок кода с импортом библиотек и определением начальных переменных:

Обратите внимание, переключение таймфрейма алгоритма (дневки/минутки) делается указанием соответствующих констант в переменных. Далее в программе нигде ничего менять не надо.

Данные будем забирать автоматически, возиться с CSV и прочими файлами не спортивно.

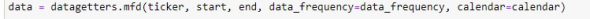

Данные получены. На выходе стандартный массив OHLCV. Проверяем:

По горизонтальной шкале порядковый номер свечи, по вертикальной — цена закрытия.

Делаем небольшие, но важные манипуляции с данными: добавляем новые фичи, нарезаем данные скользящим окном, определяем целевую переменную, разделяем на обучающую и тестовую выборки, нормализуем. Тестовая выборка составляет долю [test_rate] от первичного набора данных. Здесь и далее в квадратных скобках приведены названия переменных, определенных в самом первом скриншоте программного кода.

Самое важное — целевая переменная. Это тот главный вопрос, который надо задать искусственному интеллекту, чтобы он на обучающей выборке научился с достаточно высокой вероятностью давать правильный ответ.

В нашем случае целевая переменная такая: смотрим на данные за период [period_to_analize], и пытаемся предсказать, что через период [period_to_predict], цена будет либо расти, либо падать, либо оставаться во флэте. Чтобы система понимала, что такое тренд, мы вводим порог [treshold]:

- если процентное изменение больше порога, значит тренд вверх,

- если процентное изменение меньше порога с отрицательным знаком, значит тренд вниз,

- если процентное изменение колеблется между границами отрицательного и положительного порогов, то флэт или боковик.

Вот так у нас разбились данные на обучающую и тестовую выборки:

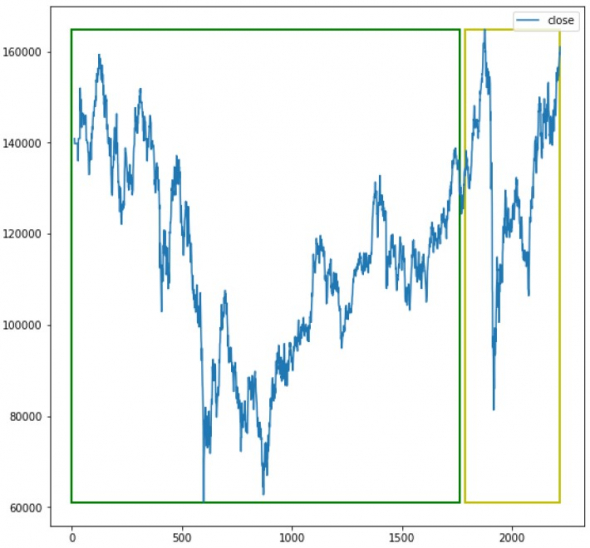

Пора приступать к архитектуре нейронки. Делать будем с помощью библиотеки Keras. И самая главная причина этому – наличие open-source библиотеки Keras2cpp, которая позволяет «обернуть» готовую обученную нейронную сеть в виде dll-библиотеки, которую уже можно подтягивать из Lua, С++ или другого языка, на котором будет реализован конечный боевой робот.

Архитектура нейронной сети простая, жалких пол-ляма нейронов.

На выходе сети конечный слой нейронки отвечает за классификацию входных данных на 3 возможных сценария развития на прогнозируемый горизонт: тренд вниз, флэт, или тренд вверх (вероятность для каждого сценария, в сумме 1).

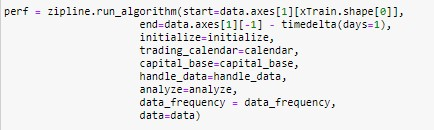

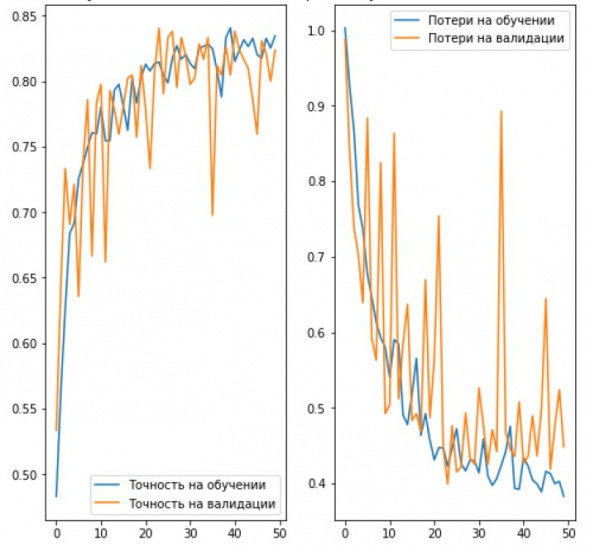

Теперь обучаем сеть. В процессе сеть выдает нам статистику потерь и точности для каждой эпохи (итерации) обучения:

В принципе, не самый плохой результат обучения. Насторожить должны всплески потерь и точности, но для наших исследовательских целей нейронка сойдет.

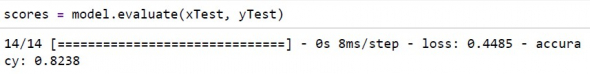

Еще раз прогоняем обученную нейросеть на тестовых данных:

Точность обучения сети 82.38%.

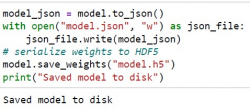

Сразу же сохраняем обученную модель в целях дальнейшего «обертывания» в DLL-библиотеку и использования в боевом роботе. Мы до этого не дойдем, но покажем возможность сразу максимально приблизить успешный бэктест к внедрению в боевой алгоритм.

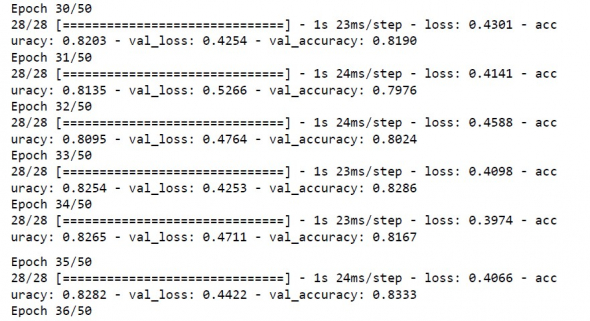

Теперь пора приступать к бэктесту. Бэктест проводим с помощью open-source библиотеки Zipline (детище безвременно закрытого ресурса Quantopian). Библиотека была допилена до возможности работать с минутками, в отличие от оригинала, работающего на таймфреймах не ниже дней.

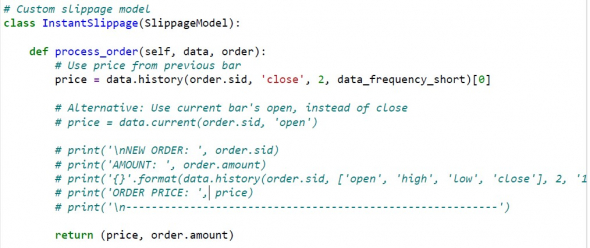

Задаем класс, эмулирующий обработку ордера. Класс возвращает цену исполнения ордера. Делаем по-простому, эмулируем мгновенное исполнение ордера по рынку без проскальзывания. При желании, в этом классе можно заложить любое, хоть самое пессимистичное проскальзывание (ухудшая цену исполнения ордера в зависимости от направления ордера) для дальнейшего тестирования.

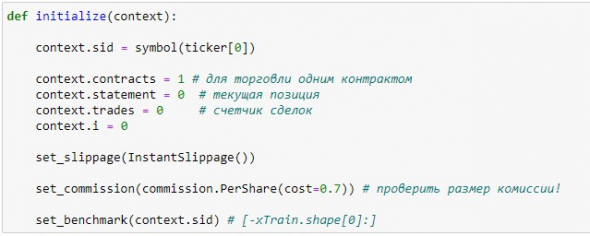

Делаем начальную инициализацию параметров бэктеста:

Работаем одним ордером, комиссию устанавливаем в 70 копеек (можно указать точнее, но для простоты пойдет). За бэнчмарк для итогового сравнения принимаем сам индекс РТС, по которому будем работать с помощью алгоритма с использованием нейросети.

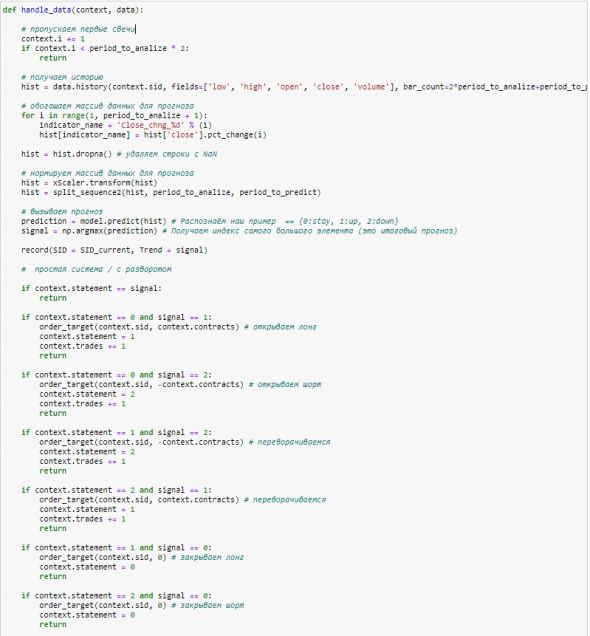

Суть проста: простой переворотный алгоритм, в зависимости от предсказанного направления тренда [signal] открывает, либо переворачивает, либо закрывает позицию, работая одним контрактом. Среда бэктеста позволяет реализовать практически любой торговый алгоритм.

Добавляем процедуру для анализа и отображения результатов.

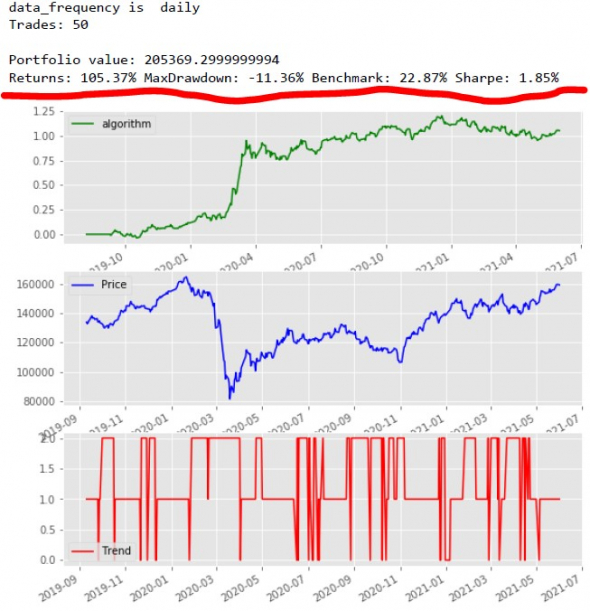

Задаем начальный баланс capital_base = 100000 и стартуем наконец бэктест. При этом пропускаем данные, на которых нейронка тренировалась. Это у нас форвардное тестирование.

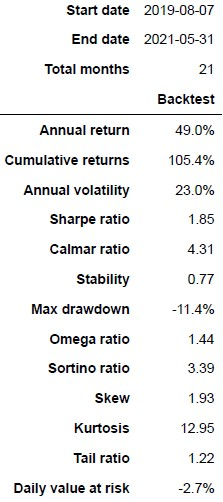

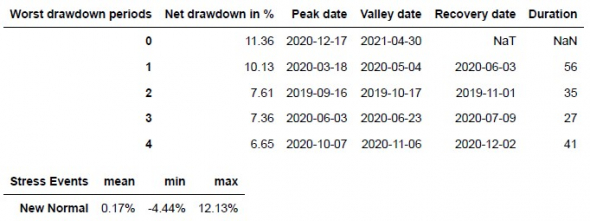

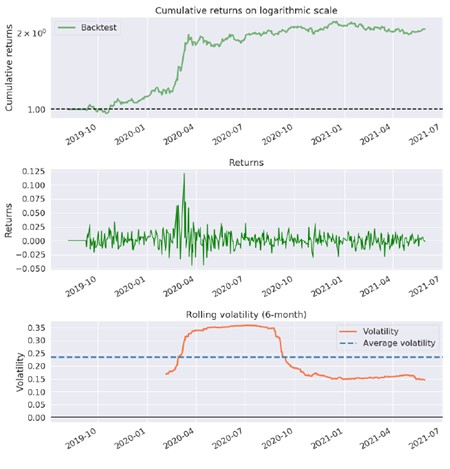

Смотрим на результаты теста:

Над красной чертой самые ключевые результаты. Далее первый график – результат работы алгоритма (% возврата), второй график: изменение цены индекса, третий график – классификация трендов на разных периодах (пока не умею делать красиво, раскрашивая график цены актива в разные цвета в зависимости от тренда, может кто научит?).

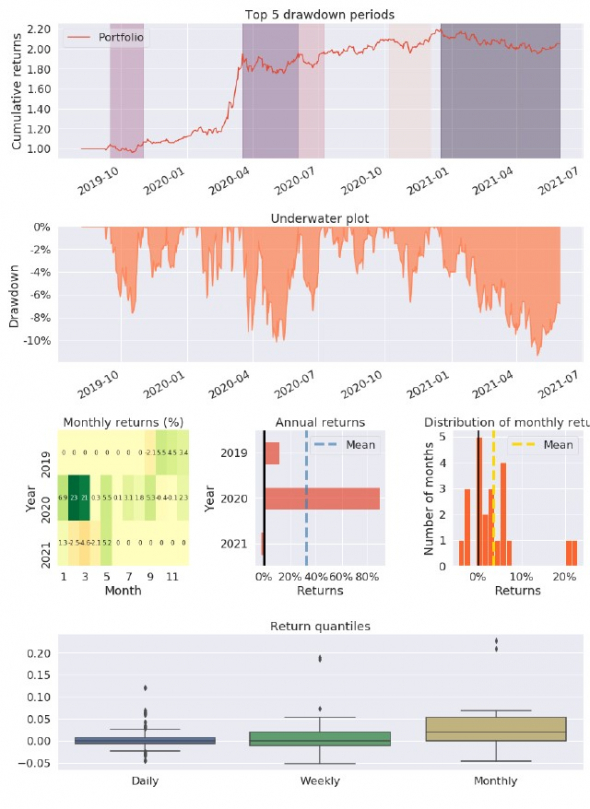

Далее для полноты анализа приводим полную статистику портфеля:

Итак, что у нас получилось?

В одном пайплайне (структуре кода с последовательностью работ и процедур) мы:

- загрузили данные,

- проанализировали и обработали данные,

- создали архитектуру нейронной сети,

- научили нейросеть и посмотрели результаты,

- выгрузили обученную сеть для дальнейшего использования на продуктивной среде рабочего робота-алгоритма,

- создали алгоритм и запустили бэктест,

- проанализировали результаты бэктеста.

В результате нейронная сеть обогнала индекс. Особенно если помнить, что для торговли одним контрактом фьючерса на индекс РТС можно использовать начальный депозит в 3 раза ниже заданного, что еще улучшит результат. Но, конечно, нейросеть не оптимальна. На это нам показывают:

- всплески потерь и точности в процессе обучения,

- снижающийся график 6-месячного скользящего коэффициента Шарпа,

- структура просадок (drawdowns).

Как можно улучшить результаты:

- Обогатить данные дополнительными атрибутами (features engineering). Здесь нет готовых советов, это искусство. Добавлять хоть фазы луны,

- Реализовать другую архитектуру сети. Это тоже фактически творческий процесс,

- Усложнить торговый алгоритм,

- Переобучать периодически сеть на новых данных. Поскольку результат в виде сформированного файла автоматически подтянется в рабочий боевой алгоритм, то эта процедура не вызывает вопросов.

Для перехода к боевому роботу, остается сделать всего несколько вещей:

- Научиться с помощью библиотеки Keras2cpp «оборачивать» обученную нейронку в виде DLL, и помимо нее, передавать в рабочий алгоритм робота параметры, необходимые для нормализации данных (при работе с боевыми данными строго необходимо повторить подход к нормализации тестовых данных).

- Реализовать сам рабочий алгоритм робота (желательно на C++, хотя можно и в Lua с DLL).

Явно видно, что из-за одного «выброса» сделана практически вся доходность:

При том, что рынок за то же время заметно вырос.

Полугодовые бесприбыльные/убыточные периоды неприемлемы.

2. Перспективы у ML, таки, есть.

3. Вот так, в тупую, ML не работают.

Не так давно наткнулся на ряд интересных статей в нете по поводу альтернативных источников данных и как их применяют нынче, так вот там как раз таки мл и нейросети очень нужны. Правда на данный момент с данными тоже не все просто, сложность экспертизы, дороговизна и тд, короче обычному человеку надо сильно уж постараться и раскошелиться.

В итогда всегда фирмы будут обгонять физиков в плане используемых технологий и данных, а мы так и будет пытаться на ohlc построить нечто, убеждая себя, что вот у меня то точно получится :)

Данные по истории торгов могут быть только одни, без вариантов.

Но если хочешь поизощряться, есть БЕСПЛАТНЫЕ тиковые данные как по сделкам, так и по очереди заявок. Я их для удобства конвертирую в секундные свечи.

erinrv.qscalp.ru/

www.qscalp.ru/store/qsh.pdf

www.qscalp.ru/download

1. Подход, когда для отдельной бумаги на вход подается помимо цен окрашенные новости по ней, руководству, рынку, фундаментальные данные, и все это на достаточно крупных таймфреймах крутится (то есть минутки, 5-минтуки, и выше). Вариант требует работы команды с покупкой данных и реализации нескольких нейросеток.

2. Когда для отдельной бумаги на вход подается ее микроструктура рынка (тики, сделки) и ищутся микротренды на горизонте нескольких сотен микросекунд. Это о чем месяц назад говорил

Алексей Афанасьевский в своем видео. Здесь можно и без большой команды справиться.

Возьмите backtrader и тестируйте тики :)

СПАСИБО

через час удалю

Но к сожалению, у меня пока нет бэктестера на тиках на языке python ((

Если сделка не скальперская, т.е. вход и выход из позиции в разные торговые сессии, то она стоит вдвое дороже скальперской, т.е. около 7 руб за вход+выход.

А проскальзывание в 1 шаг цены фьючерса откусит от выигрыша каждой сделки ещё более 10 руб.

У меня знакомая работает в авиаконструкторской фирме. Говорит, беда. Молодые не отходят от компа, а железа никогда в руках не держали и не понимают, как все нарисованное будет работать. Или не будет. А старики, которые руками все понимают, все норовят комп кульманом заменить. Разрыв поколений.

При всем уважении к питону-нейронкам-нампи-керасу и всему подобному, Вы пошли стандартным и неверным путем, потому что не учитываете специфику ценовых данных. И не считаете это важным, вероятно.

Данные нестационарны, очень сильно зашумлены и их мало (для всех, кроме ХФТ, конечно). Поэтому полляма нейронов и Ваша целевая функция не подходят для решения поставленной задаче получить хорошую торговую систему.

А Вы начали с того, с чего все начинают. Уже много лет пишут почти одно и тоже. Предсказывают направление на один такт и оптимизируют нейронку стандартным методом оверфитинга.

Суть нейронки в том, что на каждом ее слое вы задаете КОЛИЧЕСТОВ индикаторов (очень по сути похожих на свечные паттерны, но только работающих на обработанных и нормализованных данных). И какие конкретно паттерны должны сформироваться, чтобы настроиться на обучающую выборку, нейронка решит сама (с некоторой долей допущений).

Поэтому пусть число пол-ляма параметров не смущает, если Вы об этом.

Оно никак не соотносится с размером выборки.