Копипаст

Копипаст | 🏦 Выйти на биржу без IPO: разбираемся в SPAC

- 11 ноября 2020, 14:06

- |

Это свободный перевод статьи с cbinsights

SPAC привлекает всё больше внимания как альтернатива традиционному размещению на бирже через IPO. Например, таким способом вышли на биржу Virgin Galactic в 2019 и небезызвестная компания Nikola в 2020. Аббревиатура SPAC расшифровывается как Special Purpose Acquisition Company, что на русский язык можно перевести как «целевая компания, предназначенная для слияния».

SPAC представляет собой некую оболочку, пустую внутри: она может «поместить» внутрь другую компанию, сделав её публичной и позволив ей миновать процедуру стандартного IPO.

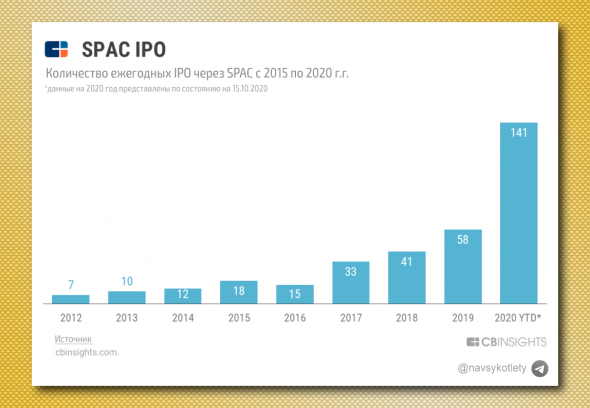

Несмотря на пандемию и то, что практика SPAC существует уже несколько десятилетий, именно сейчас этот метод первичного размещения начинает набирать обороты: количество IPO через SPAC в 2020 году уже более чем в два раза превысило количество размещений этим же способом в 2019 году.

Привлекательность SPAC состоит в том, что целевая компания может быстро выйти на биржу, сократив объёмы бюрократии, связанные с традиционным IPO, а инвесторы получают необходимую инвестицию при ограниченном риске.

Спонсоры SPAC — это те люди или компании, которые курируют весь процесс: от создания SPAC и привлечения капитала до поисков целевой компании для приобретения и переговоров с ней. Спонсоры зарабатывают в любом случае — независимо от успешности слияния. Создать SPAC и привлечь желающих поучаствовать в этой инвестиции может практически любой человек.

Управляющий хедж-фондом Билл Акман привлёк в свой SPAC финансирование на $4 млрд в июле 2020 года, что является самой крупной суммой в этой области. Генеральный директор Social Capital организовал 6 SPAC с 2019 года и зарезервировал 26 тикеров на будущее: от IPOA до IPOZ; и три из них уже были использованы приобретения и размещения Virgin Galactic, OpenDoor и Clover Health.

Давайте разберёмся как работают SPAC, в чём причина их популярности и кому всё это выгодно.

Что такое SPAC?

Как уже было сказано, SPAC — это компания-оболочка. При этом она становится публичной, т.е. размещается на бирже, ещё до того, как будет известна целевая компания, с которой предстоит провести слияние.

В текущем виде SPAC существуют с 90-ых годов, но популярность они начали набирать только сейчас. В 2020 был трижды побит предыдущий рекорд 2019 года по сумме привлечённого капитала через SPAC.

В 90-ых годах SPAC обладал не самой притягательной репутацией: на рынок выводились небольшие, неустойчивые компании за большую плату. Стабильность таких компаний была под вопросом, что и приводило к высокому проценту последующих банкротств подобных компаний. Доход инвесторов в этой сфере, соответственно, оставлял желать лучшего.

Регулирования деятельности SPAC, начавшееся в 2000 году помогло улучшить ситуацию, но кризис 2008 года снова внёс свои коррективы.

Этапы деятельности SPAC

Первичное размещение

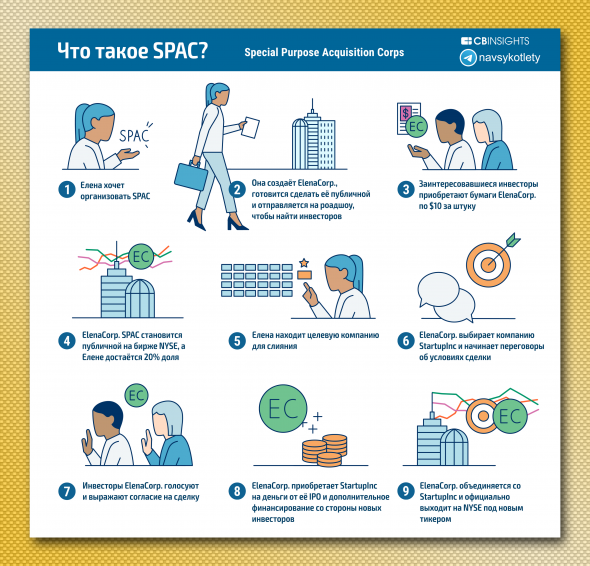

Спонсором — одним человеком или командой (с существенным опытом в сфере бизнеса) — принимается решение организовать SPAC.

Они создают SPAC компанию, готовят её к регистрации на бирже, а по причине отсутствия какой-либо операционной деятельности, этот процесс проходит легко и быстро.

После этого спонсор отправляется на роадшоу, примерно как при обычном IPO, в попытке найти потенциальных инвесторов. Существенное отличие здесь, что спонсор пытается продать себя, свою команду и свой опыт, а не компанию.

Если спонсору удаётся добиться внимания инвесторов, то продаются ценные бумаги SPAC (units), как правило по цене $10 за штуку, которые представляют собой одну акцию компании с гарантией возможность докупки дополнительных акций в будущем. Деньги, полученные от этого IPO переводятся в траст и остаются неприкосновенными до тех пор, пока инвесторы SPAC не одобрят сделку по приобретению будущей компании.

После этого SPAC становится публичной компанией и торгуется на бирже наравне с остальными. Здесь на сцену выходят частные инвесторы, которые также могут приобрести бумаги SPAC на бирже, однако целевая компания всё ещё остаётся неизвестной. Приобретая бумаги, частные инвесторы точно так же руководствуются репутацией спонсора.

Спонсор же получает 20% акций SPAC в качестве вознаграждения за проделанную работу. Эта доля носит название «promote» или “founders shares”.

Слияние

Сразу после IPO спонсоры приступают к поискам целевой компании или стартапа — кандидата на слияние. Каких либо ограничений для целевой компании здесь нет, но как правило для этой цели стараются выбирать непубличную компанию, т.е. частную — акции которой ещё не торгуются на бирже.

Как правило, у спонсоров есть 2 года, чтобы найти цель и объявить о сделке, иначе SPAC будет расформирована, а деньги возвращены инвесторам.

Как только нужная компания найдена, начинается процесс переговоров об условиях сделки, в том числе об оценке компании.

После сделки начинается процесс закрытия SPAC.

Закрытие SPAC

После согласования условий сделки спонсоры должны представить их акционерам. Первичные инвесторы (как правило речь идёт об институционалах) обладают правом голоса по предмету этой сделки, что даёт им некоторую свободу в том случае, если выбранная спонсором компания их не устраивает. Даже в случае одобрения сделки такие акционеры имеют право вернуть вложенные средства в обмен на возврат акций SPAC.

После утверждения целевой компании и проведения расчётов начинается процесс слияния.

Привлечённых в SPAC средств хватает, как правило, на 25-35% поглощаемой компании. Остальная часть покрывается либо за счёт дополнительного финансирования со стороны институциональных инвесторов, либо за счёт новых акционеров, которых находит спонсор.

Хотя SPAC на этот момент уже зарегистрирован и является публичной компанией, присоединённая компания также должна пройти процесс регистрации и одобрения со стороны регулятора. Другими словами, этот процесс занимает меньше времени, но суть его не меняется.

По окончании регистрации целевой компании присваивается новый тикер и на бирже начинаются торги уже новой компании. К примеру, SPAC с тикером IPOA, который вывел на биржу Virgin Galactic в 2019, был заменён на SPCE, а тикер IPOA, соответственно, был снят с торгов.

Почему сейчас?

На данный момент есть несколько причин роста популярности SPAC.

С одной стороны, раньше частные компании дольше оставались частными. Многие компании имели доступ к венчурному капиталу, например SoftBank предоставляет более $100 млн своим стартапам, находящимся на поздних раундах, что отсрочивает необходимость выхода на биржу.

Но из-за пандемии Covid-19 частные компании уже не так уверены в том, что смогут получить достаточно финансирования на очередном раунде, при этом необходимость в ликвидности никто не отменял. Это подталкивает их к выходу на биржу: по данным Financial Times только за первые 3 квартала 2020 года рынок IPO превысил совокупные показатели за предыдущие 5 лет, даже без учёта SPAC.

При этом, учитывая текущую волатильность на рынках, классическое IPO становится менее привлекательным из-за невозможно контролировать итоговую сумму привлекаемых средств. И это без учёта того, что классическое IPO может занимать годы.

Всё это подталкивает частные компании и стартапы к поиску более быстрых путей выхода на биржу, чем и пользуются спонсоры и инвесторы, получая при этом свой кусок пирога.

Преимущества для частных компаний

Стартап в области здравоохранения Hims объявил о выходе на биржу через SPAC за спонсорством Oaktree Capital Management: при оценке в $1,6 млрд он получил $280 млн финансирования. При этом рассматривался выход как через IPO, так и через SPAC. Вот что говорит об этом Adrew Dudum, CEO Hims:

Мы всегда думали что будем выходить на биржу через классическое IPO и готовились к этому, но SPAC оказался более благоприятным выбором. Сделка проходит быстрее и увереннее, что позволяет команде оставаться сфокусированной на своих задачах, а также мы получили среди партнёров такого замечательного инвестора, как Говард Маркс.

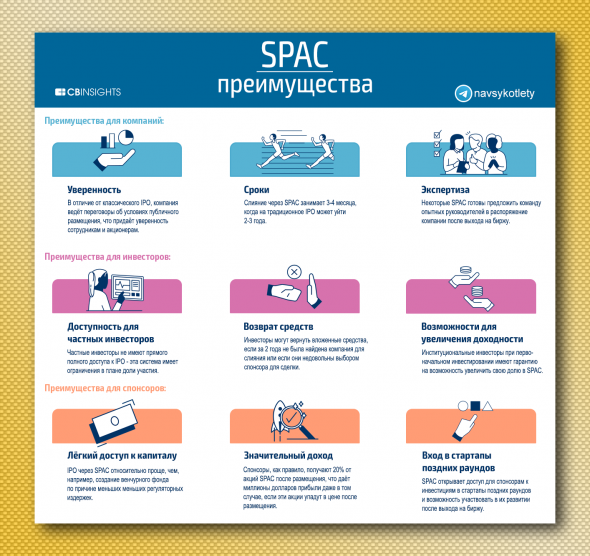

Уверенность

Во время обычного IPO стоимость акций компаний не имеет точного значения и зависит от настроения инвесторов и рынка значительно больше, чем от качества самого бизнеса. Таким образом, стартап не обладает представлением о своей оценке вплоть до дня IPO.

Более того, стоимость классического IPO определяют инвестбанкиры, которые стараются максимально точно оценить компанию с точки зрения инвесторов. Эта оценка редко бывает идеальной: если инвестбанк оценил компанию в $10 за акцию, а после IPO цена выросла до $15 — это говорит о неверной оценке и недополученных стартапом деньгах.

SPAC позволяет исключить эту ценовую неопределённость и получить контроль над ценой размещения, несмотря на расходы и плату спонсору, хотя в теории при классическом IPO можно получить большее финансирование.

Сроки

Традиционное IPO может занять годы. Процесс слияния через SPAC значительно быстрее и занимает 3-4 месяца по данным PwC, что безусловно выглядит привлекательно для компаний, нацеленных на выход на биржу.

Сжатые сроки также диктуют необходимость для компании быстрее подготовить все те же необходимые для размещения документы, что и при классическом IPO: финансовую отчётность, проверку регулятором и налоговым органом, соответствие технологиям и кибербезопасности.

Экспертиза

Не каждый SPAC предлагает стратегическое партнёрство после размещения, но стратегически-ориентированные SPAC предоставляют опыт и знания спонсора как аргумент в свою пользу. Например, компания, производящая электромобили может счесть более привлекательным SPAC, спонсор которого обладает экспертизой в данного рода бизнесе, особенно если он имеет планы занять место в совете директоров и продолжить работу с менеджментом компании после размещения.

Таким образом, стратегический SPAC служит той же цели, что и венчурный капитал для стартапов: компания получает выгоду не только, и не столько от самого финансирования, сколько от экспертизы инвестора.

Преимущества для инвесторов

Спонсоры SPAC

Во многих случаях SPAC является привлекательной возможностью для спонсоров, которые ориентированы на существенный доход.

Одна из задач спонсора — убедить людей и фонды инвестировать сотни миллионов, а то и миллиарды долларов в SPAC. Поэтому многие спонсоры являются довольно известными личностями в своём кругу или имеют в распоряжении опытную, сильную команду.

Билл Акман, создатель крупнейшего на сегодня SPAC в $4 млрд, выступает против существующей структуры, которая даёт спонсорам слишком широкие возможности при минимальных рисках: они платят около $25 тысяч за 20% долю в SPAC после сделки. Таким образом, если SPAC удалось привлечь $500 млн, спонсор получает $100 млн всего за $25 тысяч. Это просто огромная рентабельность и мало что может на неё существенно повлиять: даже если акции упадут на 50% после размещения, спонсор всё равно получает практически $50 млн чистыми.

Чтобы устранить эту несправедливость, Акман отказался от положенной 20%-ой доли, а также заявил, что его хедж-фонд Pershing Capital инвестирует в сделку более $1 млрд собственного капитала. В результате прошедшее IPO было весьма успешным: собрав в 3 раза больше желающих участвовать, чем было необходимо.

И всё же благоприятные для спонсоров правила остаются в силе, привлекая известных людей и их команды возможностью заработать серьёзные деньги.

Институциональные инвесторы

Институциональные инвесторы в лице пенсионных фондов, хедж-фондов, взаимных фондов и инвестиционных консультантов давно участвуют в SPAC и других менее традиционных механизмах инвестирования. Такая структура привлекает их ограниченностью риска: когда они входят своим капиталом до IPO, то получают гарантии на приобретения дополнительных акций после объявления целевой компании с ценой лишь немногим выше изначальной цены входа. И конечно они могут претендовать на возврат средств в случае, если их не устраивает поглощаемая компания или если по прошествии 2 лет не найден объект слияния.

Например, хедж-фонд, купивший 1000 акций SPAC за $10, получает гарантию на приобретение ещё 1000 акций по цене $11,5. После объявления о целевой компании, фонд может вернуть вложенные деньги в обмен на возврат акций, таким образом ограничив свои убытки в том случае, если есть сомнения в успешности приобретаемой компании. Однако, если компания имеет перспективы и цена вырастает до $15, у него останется право на покупку ещё 1000 акций по $11,5.

Частные инвесторы

Многие частные инвесторы не имеют физического доступа к IPO либо сталкиваются с существенными ограничениями — всё это ведёт к упущенным возможностям.

Система позволяет им инвестировать в SPAC после того, как он выходит на биржу, но до объявления целевой компании. При этом инвестирование происходит не в компанию как таковую, а в спонсора, чему сопутствуют определённые риски. Частные инвесторы также лишены привилегий институциональных инвесторов на право докупки акций по фиксированной цене и возможность возврата вложенных средств, если целевая компания их не устраивает.

Другими словами, институциональные инвесторы получают возможность большой потенциальной прибыли при ограниченном риске, а частные инвесторы получают много риска при ограниченной прибыли.

Обратная сторона медали

Привилегированное положение спонсоров

Несколько десятилетий SPAC был не лучшим способом разбогатеть для спонсора. Хотя регулирование и упорный труд спонсоров помогли улучшить репутацию, само явление спонсорства, тем не менее, обладает рядом недостатков:

- Издержки для целевой компании. Доля в 20% обходится спонсору за фиксированную плату, которая не превышает 1-5% в общем финансировании. А это означает, что при любом раскладе, после успешной сделки спонсор остаётся в хорошем плюсе — этот факт может нивелировать мотивацию спонсора на поиски действительно хорошей компании. Помимо прочего, такая процедура также стоит значительной части капитала для целевой компании, что делает SPAC менее выгодным, чем традиционное IPO.

- Зависимость от спонсора. Инвесторы в SPAC делают ставку на спонсора, а не на конкретную компанию, что создают чрезмерную зависимость от успешности действий одного или нескольких человек — это дополнительный риск для инвесторов. Институциональные инвесторы могут вернуть вложенные средства почти в любой момент, чего не скажешь о частных инвесторах: они мало что могут сделать даже в том случае, если после слияния будет доказано, что спонсор не реализовал все имеющиеся возможности или сделал выбор недобросовестно.

- Временные рамки. Ограничение на поиск нужного кандидата для слияния сроком в 2 года может создать ненужную спешку, если сроки уже истекают. Такая ситуация также не на руку инвесторам.

Тем не менее, многие спонсоры смогли на деле доказать, что они могут работать качественно и заработали кредит доверия как себе, так и SPAC в целом.

Качество целевой компании

SPAC может стать своего рода спасательным кругом и отсрочить гибель неуспешного стартапа, так как доступ к финансированию здесь быстрее, чем при традиционном размещении.

Одно исследование показало, что в период с 2003 по 2013 потерпели неудачу 58% компаний, которые выходили на биржу через SPAC — и в данной статистике преимущество на стороне классического IPO. При этом, фактически даже не потерпев неудачи, негативная риторика в прессе может создавать давление на всю индустрию SPAC:

Например, всем известная компания Nikola вышла на торги через SPAC в Марте 2020 года, несмотря на отсутствие какой-либо выручки в 2019 и явное отсутствие работоспособной модели своего грузовика. Капитализация предприятия успела вырасти до $29 млрд, обогнав Ford, после чего генеральный директор ушёл в отставку, а SEC начала расследование по обвинению в мошенничестве.

Подобные истории идут явно не в плюс для репутации всего рынка SPAC.

Избыток предложения со стороны SPAC

Ещё одна проблема состоит в том, что количество созданных SPAC может превысить количество потенциальных кандидатов на поглощение. До создания SPAC спонсору официально запрещено вести переговоры с интересующей компанией, которую он имеет ввиду для потенциальной сделки. Это ведёт к ситуации, что спонсоры вынуждены создавать SPAC без чёткой определённости и без понимания спроса на SPAC в ближайшем будущем.

Двухлетнее ограничение здесь также играет свою роль. Если спрос на частные компании превышает количество этих компаний с планами на IPO, то спонсорам приходится или снижать планку своих требований к качеству таких компаний, или придётся расформировывать SPAC по истечении срока.

Дисбаланс риска в сторону частных инвесторов

Частные инвесторы несут основные риски при ограничености их прибыли. Если частного инвестора не устраивает объявленная для слияния компания, у него нет иного пути, кроме как продать свои акции. И в случае когда сделка кажется выгодной, в отличие от институциональных инвесторов, у него нет возможности купить дополнительные акции по фиксированной цене, что ограничивает потенциал прибыли.

Что дальше?

Какой-либо угрозы будущему SPAC не наблюдается.

Многие известные компании, у которых в планах выход на биржу в ближайшие годы, отказываются от участия в SPAC, предпочитая традиционное IPO. По сообщениям, Билл Акман обращался к Aibnb по поводу сделки с его $4-х-милииардным SPAC, но компания отказала ему, выбрав классический способ публичного размещения в декабре 2020 года.

Размещение через SPAC всё еще остаётся менее выгодным, и как только текущая неопределённость на рынках пойдёт на спад, будет ещё на одну причину меньше нести эти дополнительные издержки.

Что касается самой процедуры слияния через SPAC, судя по всему она никуда не денется, но будет подвержена изменениям. На текущий момент спонсоры — главные бенефициары роста популярности SPAC. Однако с ростом этой популярности, растёт и конкуренция среди спонсоров за интересные сделки, что может заставить их идти навстречу компаниями при ведении переговоров. Возможно, что SPAC Билла Акмана был первым шагом на пути к уменьшению зависимости от спонсоров, и, возможно, не последним.

***

- Бесплатные проекты для инвесторов в Google таблицах

- Телеграм-канал «На всю котлету»

- YouTube-канал «На всю котлету»

теги блога a1pha

- AMD

- AstraZeneca

- AZN

- Cash Flow

- disney

- fb

- FOMC meeting

- intelinvest

- investing

- investing.com

- ipo

- it сектор

- M&A

- nikkei 225

- quik

- S&P500

- S&P500 фьючерс

- tesla

- TradingView

- twtr

- Xilinx

- XLNX

- акции

- брокеры

- бюджет сша

- ведение портфеля

- ВТБ брокер

- выбор

- выбор акций

- гейминг

- госдолг сша

- дивдоходность

- дисней

- доха

- доходность

- доходность акций

- инвестирование с нуля

- инвестиции

- инвестиции для начинающих

- инвесторы

- индекс s&p500

- индекс акций

- инсайдеры

- итоги 2020

- как инвестировать

- как научиться торговать

- Как начать инвестировать

- как покупать акции

- Как торговать на бирже

- квик

- кибербезопасность

- коронавирус

- кризис

- курс для инвесторов

- личные финансы

- мавроди

- мифы инвестирования

- мифы фондового рынка

- налоги

- налоги с дивидендов

- Налогообложение на рынке ценных бумаг

- Норникель

- ОДДС

- первичное размещение

- покупки

- правила инвестирования

- проблема

- расчет доходности

- Решение проблемы

- рисковые активы

- Рынок РФ

- С чего начать новичку

- семейный бюджет

- сервисы для инвесторов

- сериалы

- сиплый

- скринер

- скринер акций

- смартфон

- совкомфлот

- спекулянты

- стратегия

- стратегия инвестирования

- сша

- таблицы

- твиттер

- тесла

- уведомления

- учет доходов и расходов

- учет инвестиций

- учет портфеля

- фейсбук

- Финансовая грамотность

- Финансовая отчетность

- Финансовые пирамиды

- фундаментальный анализ

- экономика

- юмор

Виктория Солдатова, добрый день! Первое — получить статус квалифицированного инвестора. Второе — узнать у своего брокера, даёт ли он прямой доступ квалифицированным инвесторам на американские биржи.

Или открыть счёт непосредственно у американского брокера.