Блог им. Raison

Инвестируем в биофармацевтические компании на стадии IPO: зачем, как?

- 13 октября 2020, 18:26

- |

Биофармацевтический сектор лидирует по количеству компаний, выходящих на IPO: в последние три года доля биофармы среди размещений на бирже составляет от 23% до 40%. Это объясняется высокой доходностью от инвестиций в этот сектор. Однако, где большая доходность — там и большие риски, поэтому неудивительно, что инвестиции в биофарму считаются наиболее рискованными. На что обратить внимание инвестору, который хочет вложиться в биофарму на стадии IPO?

Дольше, лучше, здоровее. Что обещает человечеству биофармацевтический рынок

Массовые локдауны из-за пандемии коронавируса показали, как высоко сегодня ценится человеческая жизнь. Продукция биофармацевтического сектора напрямую влияет на здоровье и самочувствие людей, что делает ее востребованной на рынке. И в будущем она будет востребована еще больше, ведь средняя продолжительность жизни в мире продолжает расти. С 2000-го по 2016-й год она увеличилась на 5,5 лет и достигла 72 лет, по оценкам ВОЗ.

Биофармацевтическая отрасль развивается стремительно, в ней создаются новые научные направления, открываются новые области исследований. Разумеется, это рождает коммерческий интерес со стороны инвесторов. Причем не только венчурных фондов, но и частных лиц, а также крупных фармкомпаний. После выхода биофармацевтического игрока на IPO количество потенциальных инвесторов кратно увеличивается, и это дополнительно стимулирует рост акций на публичном рынке.

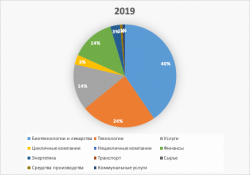

Сферы бизнеса компаний, которые выходили на IPO в 2017–2019 годах, в %

По диаграммам видно, что биофармацевтические компании чаще других размещаются на бирже. Источник данных: фондовый рынок США.

Как инвестору оценить биофармацевтическую компанию, которая выходит на IPO

Стадия клинических исследований препарата

При оценке биофармацевтической компании большое значение имеет её продукт: что он собой представляет и на какой стадии исследований находится.

Фазы исследований препарата включают в себя:

- Доклиническое исследование. На этом этапе экспериментальное лекарство оценивается на безопасность, тестируется лабораторным способом и на животных.

- Фаза I. Препарат проверяется в основном на здоровых людях. Оценивается его переносимость, безопасность и в некоторой степени эффективность.

- Фаза II. Цель этой фазы — более качественно оценить эффективность, побочные эффекты и потенциальные риски препарата, а также определить дозировку и метод введения. Исследование проводится на нескольких сотнях пациентов, страдающих «профильными» заболеваниями.

- Фаза III. В этой фазе участвует от нескольких сотен до нескольких тысяч пациентов. Исследование проводят «двойным слепым» методом: ни исследователь, ни пациент не знают, кто получает экспериментальный препарат, а кто — плацебо. На этой стадии собирают всю необходимую базу, чтобы оценить эффективность, безопасность и риски экспериментального лекарства.

- Далее компания подаёт заявку на регистрацию препарата в FDA (Food and Drug Administration, США) или EMA (European Medicines Agency, Евросоюз). Если одобрение получено, новый препарат поступает в продажу.

- Фаза IV. На этом этапе собирается дополнительная информация о продукте и оцениваются его риски в долгосрочной перспективе. Этот этап может длиться годами.

Чем ближе продукт к стадии коммерциализации, тем интереснее он для инвесторов.

Однако бывают исключения.Иногда компании на доклинической стадии исследований при выходе на IPO все равно показывают рост более 100%. Это может объясняться сильными потребностями в новых препаратах на мировом рынке.

В большинстве случаев биофармацевтические компании на стадии IPO еще не генерируют прибыль. Напротив, они «сжигают» денежные средства, поскольку находятся на этапе исследований и пока ничего не продают.

Крупные инвесторы, долговая нагрузка компании, возможности рынка

Какие крупные инвесторы уже вложились в проект (такие как RA Capital, ArrowMark Partners, Perceptive Advisors, OrbiMed, Novartis Bioventures Ltd). Если известные игроки с экспертизой на фармрынке приобрели акции компании, значит, они считают ее перспективной. Опыту и оценке таких инвесторов можно доверять, хотя и они, безусловно, могут ошибаться.

Сотрудничает ли выходящая на биржу компания с известными фармацевтическими корпорациями, которые давно представлены на рынке. Такое сотрудничество дает возможность заручиться репутацией «старшего» партнера, получить доступ к налаженным каналам продаж и совместным маркетинговым активностям.

Долговая нагрузка и распределение выручки, которую компания собирается получить в ходе IPO. Нередко биофармацевтические компании выходят на биржу с большими долгами: соответственно, значительную часть прибыли от IPO они направляют на погашение кредитов, а не на свое развитие. Чем меньше долговая нагрузка компании, тем больше средств она может вкладывать в исследования и маркетинг.

Потенциал рынка, на который компания планирует выпустить свой продукт. Если препарат предназначен для лечения наиболее распространенных заболеваний — это его конкурентное преимущество, ведь такое лекарство понадобится большому числу пациентов. По оценке ВОЗ, в 2016 году люди чаще всего умирали от ишемической болезни сердца, инсультов и хронической обструктивной болезни легких.

Источник: ВОЗ

Помимо объема рынка, конкурентным преимуществом продукта может быть его уникальность. Существуют болезни, против которых пока нет утвержденных лекарств. Если препарат станет первым рекомендованным в своем сегменте, это почти наверняка обеспечит ему успех.

Как участвовать в IPO биофармацевтических компаний

Участвовать в IPO можно двумя способами.

Купить акции через андеррайтера

Андеррайтер — это оператор, который размещает акции эмитента на бирже; обычно андеррайтерами выступают инвестиционные банки.

У этого способа есть три существенных минуса.

Низкая аллокация. Аллокация — процент удовлетворения заявки, которую подает инвестор. Обычно заявка на покупку акций при IPO удовлетворяется не на 100%: если спрос на акции большой, андеррайтер закрывает заявку всего на 10, 20 или 30%. Инвестор не может на это повлиять. В случае низкой аллокации большая часть капитала инвестора остается не задействованной.

Lock-up-период — срок (от 90 до 270 дней после публичного размещения компании), когда инвестор не может выйти из инвестиции. Если стоимость акций начнет падать, закрыть позицию не получится.

Преимущество участия в IPO через андеррайтера, разумеется, тоже есть — более низкая цена акций. По данным всех IPO за последние три года, в среднем акции у андеррайтера стоили на 11,3% меньше, чем при открытии торгов (в 2019 г. – на 12,8% меньше; 2018 г. – 13,2%; 2017 г. – 7,7%).

Однако названные выше минусы почти полностью перекрывают этот большой плюс.

Купить акции по первым публичным ценам

У этого способа есть ряд преимуществ.

Можно рассчитать и ограничить риски, если торговать системно. Системная торговля строится на анализе исторических данных о ходе IPO биофармацевтических компаний в предыдущие годы и на использовании инструментов стоп-лосс и тейк-профит.

Стоп-лосс — это автоматическая продажа акций, когда цена падает ниже определенной отметки. Таким образом инвестор страхует себя от просадок стоимости портфеля. У тейк-профита обратный эффект: акции автоматически продаются, если цена вырастает до определенного уровня. Тейк-профит помогает зафиксировать нужную инвестору прибыль и не бояться, что котировки пойдут вниз. Системная торговля позволяет рассчитать оптимальное время удержания акций и возможные убытки.

Также плюс этого способа покупки — отсутствуют lock-up-периоды и ограничения по объёмам входа: позиция открывается всегда по нужному рассчитанному объёму.

Минус приобретения акций по первым публичным ценам — эти цены на 11,3% выше, чем у андеррайтера.

Сколько можно заработать на IPO биофармы?

Биофарма — высокодоходный и высокорисковый рынок, поэтому потенциальная прибыль зависит от стратегии инвестора.

Ниже приведён пример одной из самых простых стратегий, когда инвестор покупает все выходящие на IPO биофармацевтические компании в первый день торгов.

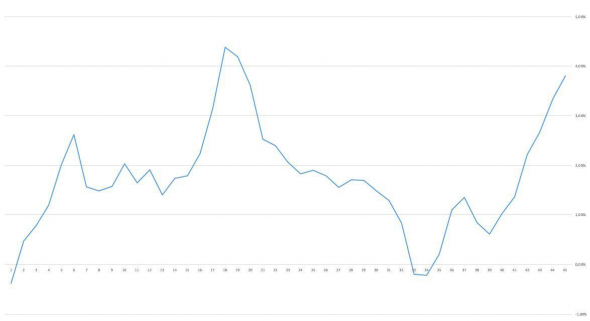

Усредненная доходность за 45 торговых дней по всем биофармацевтическим компаниям,

вышедшим на IPO в 2017–2019 годах

По графику видно, что самые выгодные дни для продажи — 17–18 и 44–45. Усредненная доходность по этой стратегии составляет чуть меньше 4,5%, если продавать бумаги на 17-й день после IPO. В случае удержания каждой акции 33-34 дня, доходность портфеля скатывается в отрицательную зону.

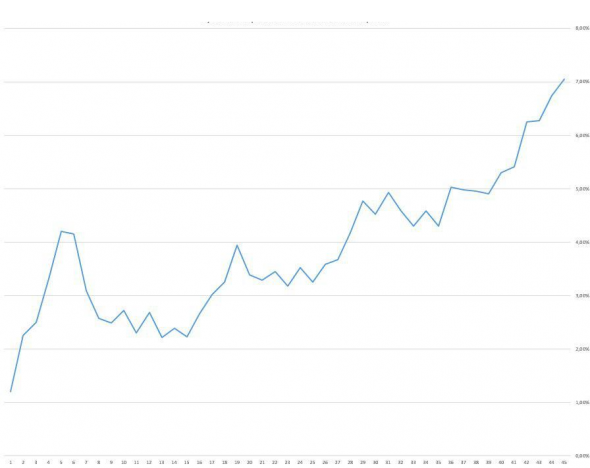

Усредненная доходность за 45 торговых дней по всем биофармацевтическим компаниям,

вышедшим на IPO в 2017–2019 годах. Отбор компаний с повышенным спросом

Вторая стратегия предполагает покупку всех выходящих на биржу биофармацевтических компаний, на которые есть повышенный спрос. В этом случае самые выгодные дни для продажи — 44–45: усредненная доходность за сделку составляет 7%.

Третья стратегия — выборочная покупка определенных компаний. Это самый рискованный инвестиционный подход, поскольку рынок IPO биофармкомпаний очень волатилен.

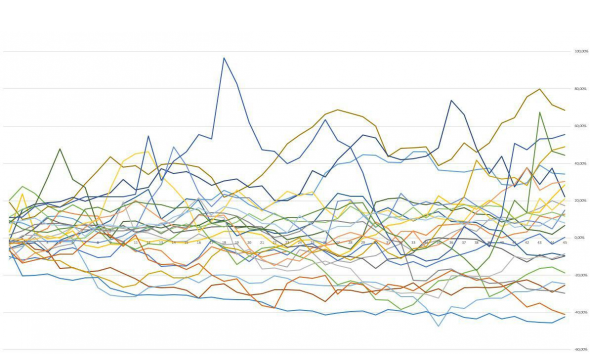

Динамика акций 25 биофармацевтических компаний

за первые 45 торговых дней. Случайный выбор

Как показывает график, акции некоторых фармкомпаний могут расти на 40% и более в первые 45 дней торгов. В то же время есть игроки, акции которых за тот же период дешевеют на эти же самые 40%.

Точно спрогнозировать, какая компания стартанет успешно, а какая — нет, можно далеко не всегда. Наглядный пример — две биофармкомпании со схожими характеристиками и параметрами IPO: Turning Point Therapeutics Inc. (TPTX) и Fulcrum Therapeutics Inc. (FULC). Потенциал компаний при выходе на IPO был примерно одинаков, однако акции первой за 50 торговых сессий поднялись в цене на 67,84% (с $24,25 до $40,70), а бумаги второй за тот же период упали на 47,59% (с $14,50 до $7,64).

Turning Point Therapeutics Inc. (TPTX) vs Fulcrum Therapeutics Inc. (FULC)

Таких примеров на высокорисковом рынке биофармы много. Именно поэтому наиболее выигрышная стратегия для инвестора — системная торговля: покупка всех биофармацевтических компаний, на которые есть повышенный спрос, и использование инструментов стоп-лосс и тейк-профит на основе исторических данных. При этом входить в одно IPO в любом случае рекомендуется не больше, чем на 15% портфеля, чтобы диверсифицировать риски.

Краткие итоги: зачем и как инвестировать в биофармацевтические компании на стадии IPO

Биофармацевтический сектор лидирует по количеству компаний, выходящих на IPO. Это объясняется высокой доходностью от инвестиций в этот сектор. Риски здесь также одни из самых высоких.

При оценке биофармацевтической компании большое значение имеет фаза исследования препарата. Чем ближе продукт к стадии коммерциализации, тем интереснее он для инвесторов, однако бывают исключения.

Инвестору стоит также обратить внимание на то, какие крупные игроки уже вложились в компанию; проанализировать ее долговую нагрузку и распределение выручки; определить потенциал рынка, на который компания планирует выпустить свой продукт.

Участвовать в IPO можно двумя способами: покупать акции через андеррайтера или по первым публичным ценам. Второй способ преимущественнее, поскольку инвестор может рассчитать риски, а lock-up-периодов и ограничений по объёмам входа нет.

Самая выгодная стратегия участия в IPO по соотношению риск/доходность — системная торговля. В этом случае инвестор покупает все выходящие на биржу биофармацевтические компании, на которые есть повышенный спрос, и использует инструменты стоп-лосс и тейк-профит на основе исторических данных. Лучшая дата закрытия сделки при такой стратегии — 44–45-й день, усредненная доходность составляет около 7% за сделку.

Входить в одно IPO рекомендуется не больше, чем на 15% портфеля.

Авторы: Андрей Березин, Николай Кленов.

Если у вас есть вопросы по инвестициям в компании на стадии IPO — биофармацевтические и не только — задавайте их в комментариях, по почте acc@amaday.global или по телефону +7 (495) 109-00-55.

Заходите на наши сайты: https://amaday.global/ и https://raison.am/ru/.

Amaday.Global by Raison Asset Management. г. Москва, ул. Дубининская, д. 57 стр. 9, БЦ «Brent City»

- 14 октября 2020, 16:13