Блог им. altorafundamental

ВТБ V СБЕРБАНК: ПЕРСПЕКТИВЫ И ДОЛГОСРОЧНЫЕ ТРЕНДЫ.

- 24 мая 2019, 17:53

- |

Запись, которую вы прочитаете ниже, датируется 20-ми числами марта. В ближайшие дни опубликую обновленный взгляд на ВТБ, с учетом озвученной вчера див.политики. Тезисно: данное решение абсолютно не изменило мои взгляды на перспективность инвестиций в данный банк, по прежнему считаю, что следует держаться от него подальше. По моему мнению, «дивидендная история» в акциях данного банка в устойчивой временной перспективе не приведет к переоценке стоимости. Не уверен в долгосрочной способности менеджмента поддерживать норматив достаточности основного капитала на заданном уровне, чтобы обеспечивать озвученные див.выплаты.

На одном тематическом ресурсе я наткнулся на пост, в котором автор высказывал мнение о том, что акции ВТБ являются крайне привлекательными для покупки, а сам банк «находится на легком старте» и готов повторить динамику операционных показателей Сбербанка последних лет, что найдет отражение и в рыночной оценке его акций.

Я категорически не согласен с этим и продолжаю считать, что инвестировать в акции ВТБ не имеет никакого смысла. Даже при текущей цене они достаточно дороги с поправкой на риск и не подходят для покупки.

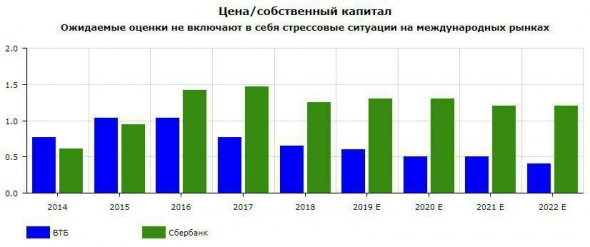

В целом, анализ акций банковского сектора представляет собой достаточно простую задачу для инвестора. Всем известно, что основным активом банка выступают финансовые инструменты. Вне стрессовых локальных и общемировых условий, рыночная оценка эффективного банка с расположенным к миноритарным акционерам менеджментом не будет иметь дисконта к собственному капиталу.

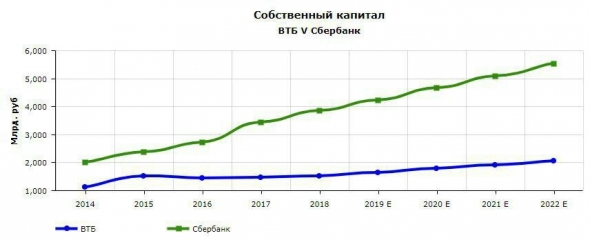

На рисунке 1 представлена динамика роста собственного капитала ВТБ и Сбербанка.

Особое внимание советую обратить на график #2, где визуализированы рыночные оценки собственного капитала каждого банка по итогам года. Как вы можете заметить, акции Сбербанка стабильно торгуются с неплохой премией к собственному капиталу, такая тенденция, с огромной долей вероятности, сохранится и в ближайшие годы.

На это есть две причины, которые я предлагаю рассмотреть ниже:

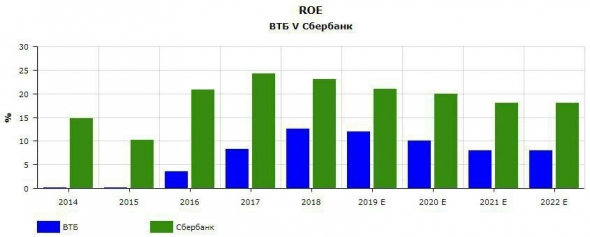

1. Эффективность менеджмента, заинтересованность в высоких рыночных оценках собственного капитала.

Эффективность, выраженную через показатель ROE вы можете проследить на рисунке #3. На мой взгляд, ВТБ сейчас находится не на легком старте, готовясь к покорению новых операционных вершин, а пребывает в состоянии «последнего рывка» перед стагнацией. Да, Банк ВТБ показал сильные результаты в 2018 году: этому способствовали ускоренный рост розничного бизнеса и экономия издержек в связи с объединением подразделений ВТБ24 и банка ВТБ. Но перспективы дальнейшие видятся мне крайне туманными. По моему мнению, прибыль на акционерный капитал по итогам 2018 года достигнет пика и не поднимется выше 15 % никогда при Костине. Существует большая вероятность «отката» на 8-10 % г.г. Причинами этого станут замедление темпов роста чистого процентного дохода, увеличение стоимости риска и рост дивидендов по привилегированным акциям. Будь я акционером ВТБ последнее беспокоило бы меня больше всего. В то время, как менеджмент банка постоянно «кидает» миноритариев с дивидендами на обыкновенную акцию, дивиденды по прив. акциям вырастут на 38%. Более того, стоит отметить, что 2019 году вырастут минимальные требования к капиталу для банковского сектора, что приведет к сокращению банковских резервов в группе ВТБ. Новые требования к нормативу достаточности капитала обойдутся ВТБ в 140 млрд рублей, а эта сумма эта сумма соответствует 1,213 трлн рублей не выданных кредитов.

Менеджмент ВТБ абсолютно не заинтересован в высоких рыночных оценках собственного бизнеса. Данная проблема актуальная для большинства компаний со значительной долей государственного участия. Факт состоит в том, что на текущий момент государству просто «наплевать» сколько стоят эти активы. Есть единичные истории на рынке, где доля государства в капитале составляет более 50 %, менеджмент которых заинтересован и неформально ставит задачи для увеличения рыночных оценок собственного бизнеса. Одной из таких историй и является Сбербанк. Все заявления Германа Грефа относительно того, что ему не интересно заниматься традиционным бэнкингом являются ничем иным, как ясным месседжем рынку, что не за горами времена, когда Сбербанк будет иметь совершенно иные рыночные оценки собственного капитала и прибыли. Греф хочет переформатировать Сбербанк из просто финансовой структуры в технологическую компанию и на текущий момент этот процесс происходит крайне успешно. Наверняка, Герман Оскарович не претендует на рыночные оценки собственного капитала Сбербанка в 3х-4х, как у многих технологических компаний и 15 годовых прибылей, но в 2х собственного капитала и 8-10 годовых прибылей акции Сбербанка вполне могут быть, и эти оценки не будут казаться пузырем. Однажды (горизонт 10-12 лет) это вполне может случиться, акционерам нужно лишь ждать пока очень эффективная команда Сбербанка проводит трансформацию.

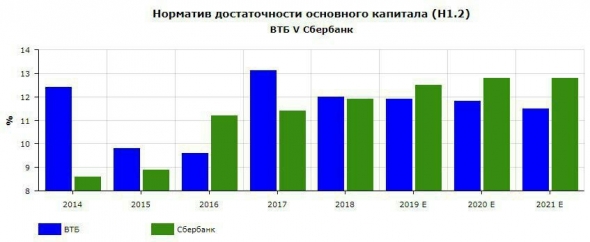

2. Взаимосвязь норматива достаточности основного капитала (Н1.2) и дивидендов.

Многие инвесторы в качестве потенциального триггера для роста цены на акции ВТБ отмечали возможную высокую дивидендную доходность относительно текущих цен, что в последствии приведет к переоценке актива. Возможность банка платить щедрые дивиденды определяется нормативом достаточности основного капитала. Существует три вида нормативов, регулирующие капитал банка. Норматив достаточности базового капитала ( Н1.1), норматив достаточности основного капитала (Н1.2) и норматив достаточности собственных средств (капитала) банка Н1.0 На рисунке #4 я провожу сравнение норматива Н1.2 ВТБ и Сбербанка за последние годы. Самыми сложными для банковской системы в последние годы были 4 кв. 2014 и 1 кв. 2015 г. В период последнего Н1.2 Сбербанка составил исторически минимальное за многие годы значение – 8.6 %. Менеджмент Сбербанка обещал выйти на 12.5 % по итогам 2020 года, но, очень вероятно, что эта цель будет достигнута уже в 2019 г. Продажа Deniz Bank способна добавить к текущим значениям еще порядка 1 %. Сбербанк будет платить не менее 50 % прибыли по МСФО, если данный норматив будет не менее 12.5 %. Ближайшие годы обещают быть крайне щедрыми на дивидендные выплаты для акционеров Сбербанка.

Что касается ВТБ, то многие годы менеджеры «рисовали» красивые цифры, которые имеют мало общего с реальностью. Это подтверждается и тем, что данный банк одним из первых заявил, что не сможет платить 50 % от прибыли из-за введения с 2019 года третьей части Базельского соглашения. Базель III значительно усиливает требования к капиталу банка, а также вводит новые нормативные требования по ликвидности. В ближайшие годы триггер для роста цены на акции ВТБ в виде потенциальных «щедрых дивидендов» рассматривать не имеет смысла.

Таким образом, я не вижу ни одной причины по которой инвестиционное сообщество должно переоценить текущую стоимость акций ВТБ в заметно большую сторону. С течением времени бизнес ВТБ становится все более токсичным, а менеджмент менее расположенным к миноритарным акционерам. Даже если сам банк инерционно будет расти в масштабе и будет стабильно увеличивать собственный акционерный капитал на 10-12 % в год, то динамика роста акций будет значительно отставать от динамики акций более эффективного, менее токсичного и имеющего значительно лучшие долгосрочные перспективы Сбербанка. Я намеренно обошел стороной «санкционные риски», ибо иметь какие-либо допущения в данном вопросе абсолютно невозможно. Однако, возможности, которые появляются в момент обострения различных слухов я всегда использую для выкупа падений в качественных активах и акции Сбербанка являются моими фаворитами. Каждый раз, когда его рыночная капитализация падает на величину собственного капитала я активизирую покупки. Подобной тактики я придерживаюсь с 2015 года и продолжу следовать ей и дальше, не планируя закрывать позиции, а с ростом собственных оборотных средств лишь увеличивая объём покупок. Как я написал выше, в определенный момент, участники рынка перестанут оценивать Сбербанк просто как финансовый институт и акции будут стоить значительно дороже из-за кардинальной переоценки стоимостных мультипликаторов в большую сторону. К примеру, если в 2028 году балансовая стоимость на акцию будет составлять 370 рублей, а оцениваться рынком Сбербанк будет, как технологическая компания с мультипликаторами P/B 2, то и стоить акции могут 740 рублей.

P.S в ходе сегодняшней встречи с акционерами, Герман Греф лишь укрепил мои мысли о том, что компания намерена в глазах инвестора быть переформатирована в «тех» компанию, а не ассоциироваться лишь с финансами. Уверен, что делается это для существенного увеличения капитализации, менеджмент в этом крайне заинтересован.

теги блога Константин

- Apple

- Commerzbank

- Deutsche Bank

- Societe Generale

- UBS

- Алроса

- американские акции

- ВТБ

- Магнит

- Московская биржа

- Саратовский НПЗ

- сбербанк

- Юнипро

Пользователь запретил комментарии к топику.