Блог им. truevaluator

MMT и теория роста. Выводы для России

- 08 мая 2019, 11:47

- |

ФУНДАМЕНТАЛЬНОЕ для всех интересующимся макроэкономикой и финансовыми рынками.

Полный текст на facebook или в telegram

@truevalue

В последние месяцы в США и других странах наблюдается всплеск интереса к Modern Monetary Theory (MMT) — «современной денежной теории», исходя из названия, которое не полностью отражает суть. Долгое время это направление макроэкономической мысли остается за пределами понимания подавляющего большинства экономистов-теоретиков и практиков, работающих на финансовых рынках, в центральных банках или регулирующих органах.

Рекомендую всем интересующимся финансовыми рынками и макроэкономикой исправить пробел в знании о том, как на самом деле работает финансовая система, основанная на плавающих курсах валют.Впервые узнал о MMT 10 лет назад в разгар кризиса 2008-09 гг. Записал тогда первые, довольно наивные мысли, ждал скорых изменений в науке и макро-регулировании, но реальность оказалась суровее. С точки зрения понимания и проникновения идей MMT мир находится примерно на том же уровне 10-летней давности. Но благодаря отдельным политикам-демократам в США ( Alexandria Ocasio-Cortez AOC, профессор экономики Stephanie Kelton — советник сенатора Bernie Sanders) о MMT заговорили в СМИ. Поднялась волна вопросов к известным экономистам. Что же такое MMT и как ее использовать? Первая реакция, как обычно бывает с чем-то новым и непонятным, оказалась оппортунистической.

Изучая MMT, нужно различать три вещи:

(1) MMT как теорию, которая описывает как работает современная денежно-кредитная система и указывает на ошибочность многих конструкций в мейнстрим — макроэкономике, которую мы знаем из учебников. В этом смысле MMT даже не «теория», а основанное на фактах, эмпирически подтвержденное описание современной денежной системы.

Подходы, которыми пользуется MMT, известны еще до нее: анализ запасов-потоков (stock-flow consistent approach), чартализм, кредитная теория денег, секторальные балансы (Sectoral Balances — Wynne Godley), функциональные финансы (Functional finance от экономиста с русскими корнями Abba P. Lerner), гипотеза финансовой нестабильности Мински (Financial Instability Hypothesis — Hyman Minsky). Но только после отказа от золотого стандарта и появления плавающих курсов валют стало возможно интегрировать эти подходы в то, что называется Modern Monetary Theory.

(2) Идеи, которые предлагают сторонники MMT для использования в экономической политике, в том числе исходя из своих политических или идеологических установок. Например, Job Guarantee (вместо буфера в виде безработицы NAIRU гарантировать рабочие места всем нуждающимся за счет бюджета — продвинутый вариант безусловного базового дохода), естественность нулевой ставки процента, или даже отказ от размещения гособлигаций для финансирования дефицита бюджета. Одни идеи могут показаться слишком революционными, другие — слишком социалистическими, но суть не в них, а в том, какую логику и способ мышления предлагает MMT. Данная логика позволяют оценить экономические последствия принимаемых макро-решений, а в какую идеологическую или политическую обертку их завернуть — вопрос ваших предпочтений.

Допустим, вам может не нравиться государство, его деньги или долг. Тогда у вас остается выбор из оставшихся двух секторов — рост за счет частного кредита или за счет внешнего сектора. Внешний сектор, при этом, может быть как потребителем, так и поставщиком, как реальных, так и финансовых ресурсов. Любые варианты могут обеспечить рост экономики, но с разными последствиями для секторов экономики.

Даже экономическую политику Трампа (требование от ФРС снижения ставок, рост дефицита бюджета, сокращение налогов) непосвященные наблюдатели связывают с MMT. Хотя теория не выступает за рост дефицита и сокращение налогов на богатых (MMT утверждает, что дефицит не ограничен в финансовом смысле, но зависит от состояния других секторов). Трамп и его советники о MMT не упоминали, а популярность теории возникла из другого политического лагеря — Демократической партии.

Другой пример практического использования MMT — количественное смягчение (QE). Программы QE создали иллюзию, что многие проблемы экономики и финансовых рынков можно решить путем вливания ликвидности в банки (через покупку финансовых активов на баланс ЦБ). Экономисты сначала боялись, что QE приведет к гиперинфляции, а в 2018 рынки испугались завершения программы QE от ФРС. Многие ждали мирового кризиса из-за уменьшения количества долларов, которые якобы сначала спасали, а потом разгоняли рынки в последние 10 лет. История доказала обратное – ускорения инфляции нет и не было, а снижение рынков акций в 2018 уже компенсировано мощным ростом в начале 2019.

MMT знала о том, что такое QE, к чему оно может привести еще до его внедрения в практику ФРС, ЕЦБ или Банком Японии. Вкратце: политика QE просто меняет одни финансовые активы на другие, изменяя структуру балансов в банковской системе, поддерживая низкие ставки, но не создавая нового долга, капитала или реального спроса. Поэтому QE ограничена в возможностях как разогнать инфляцию или повысить темпы экономического роста, так и обратный процесс завершения QE не может создать долгосрочных рисков (потому что касается исключительно величины избыточных резервов в балансах банках).

(3) То, что пишут многие СМИ, транслируя мнение многих мейнстрим-экономистов, которые не знают или не понимают MMT. К сожалению, большинство высказываний являются или откровенными передергиванием, или в духе «не читал, но осуждаю». За более чем 20-летнюю историю последователи MMT написали и много академических статей, и выпустили учебник.

Апофеозом кампании против MMT стала предложенная республиканцами резолюция Сената Конгресса США, осуждающая теорию. Комично выглядит попытка политиков осудить не просто одних теоретиков за инакомыслие на основании высказываний других, а даже саму теорию!

В отдельной презентации я описал различия в подходах мейнстрим и MMT, указал на ограничения теории применительно к России и другим Emerging Markets, а также наглядно представил финансовые модели теории роста и межсекториальных потоков, основанные на MMT. В конце презентации есть ссылки на разные материалы. Из доступных независимых описаний того, что такое MMT и какие проблемы вокруг нее обсуждаются, рекомендую две статьи — австралийского финансиста Chris Bedingfield и журналиста The New York Times Patricia Cohen

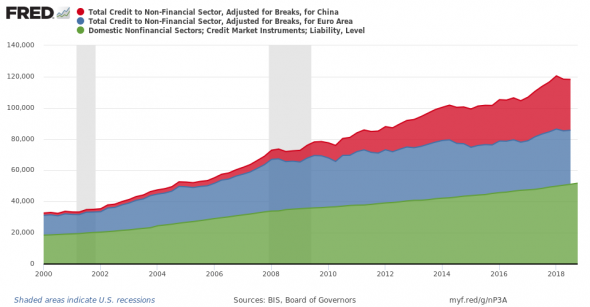

Три крупнейшие экономики мира США, Еврозона (19 стран) и Китай с суммарным ВВП ~50 трлн. USD (~60% от всего мирового ВВП) имеют долг нефинансового сектора ~120 трлн. USD (государство + резиденты, кроме банков). Величина долга увеличивается на 5-6 трлн. в год. Прирост долга и сбережений ~10% от ВВП в год — минимум, который способен поддерживать нормальные темпы роста (реальный ВВП +2% при инфляция 2% и стабильном соотношении долг к ВВП 250%). В Китае долг растет на 25% от ВВП в год, что сейчас дает результат до 7% роста реального ВВП при инфляции до 3% и тоже стабильном соотношении долг к ВВП 250%.

Динамика совокупного долга в США, Еврозоне и Китае (млрд. USD)

Пока мы видим такую динамику долга, мировой экономике, похоже, ничего не угрожает, даже торговая война между Китаем и США. Рекордный по длительности цикл роста в США, да и в мире, продолжится, что в первую очередь позитивно для рынков акций, где премия в ожидаемой доходности к безрисковым инструментами остается высокой (>5%).

Доходности облигаций привязаны к ставкам, которые тагетируют центробанки (имеют премию за временной и кредитный риск). Значительный потенциал снижения ставок есть лишь в отдельных валютах. Среди них доллар США и рубль. ФРС еще недавно повышала ставки, но сейчас остановилась. Длинные облигации в долларах США имеют потенциал снижения доходности на 1-1.5%, если ФРС увидит признаки замедления экономики и снова начнет снижать ставки.

Исходя из MMT, риск немецких bunds (0% на 10 лет) должен быть выше, чем американских treasuries (2.5% на 10 лет). Германия не имеет своей валюты и зависит от действий ЕЦБ и других общеевропейских институтов. Впрочем такая разница может существовать долго, если ЕЦБ и ФРС не будут менять ставки. При этом сохранится низкий рост ВВП в Европе и более быстрый в США при разнице инфляции в 1-2%. Но привлекательность США будет выше с точки зрения роста экономики и уровня жизни.

ПРОДОЛЖЕНИЕ В TELEGRAM

теги блога truevaluator

- Global

- Modern Monetary Theory

- MSCI

- Robinhood

- Russia

- stocks

- акции

- Акции РФ

- АФК Система

- аэрофлот

- Бюджетное правило

- валюта

- валютные интервенции

- ВТБ Капитал

- второй эшелон

- Газпром

- госдолг

- Доллар рубль

- долларизация

- допэмиссия

- доходы бюджета

- ЗВР

- кубышка

- курс рубля

- ликвидность

- Лукойл

- макроэкономика

- МосБиржа

- Московская биржа

- мосэнерго

- народное IPO

- Нижнекамскнефтехим

- НКНХ

- Облигации

- опционы

- офз

- пассивные инвестиции

- Пенсионная реформа

- Роснефть

- Россети

- Россия

- рынок акций РФ

- санкции

- сбербанк

- Сбербанк КИБ

- Сбережения

- сервис подбора акций

- стратегия 2018

- Сургутнефтегаз

- Турецкая лира

- Турция

- Управление инвестиционным портфелем

- ФСК Россети

- цены на газ

- электроэнгергетика

NelEvg, Эта теория очень стара по факту, о ней до Кейнса еще трубили, несоклько раз провалили в Германии такие же умники))) история ходит по кругу с включеним эфимизма для простоты. Однако провал стоимости денег может проходить 2 этапа, как инфляционный так и дефляционный калапс.

в чём суть теории?