Блог им. SatoshiNakamoto

Какую инвестиционную концепцию проще всего кому-то объяснить?

- 28 января 2019, 11:03

- |

Во время интервью с журналистом на прошлой неделе меня спросили, что я считаю самой простой инвестиционной концепцией для объяснения. Это был фантастический вопрос, который на мгновение поставил меня на пятки. Я знал, что единственного правильного ответа не было, но я начал гоняться за ним, пока бежал вниз по лестнице, чтобы взять чашку кофе перед встречей в 10:30.

«Это будет $ 3,50, пожалуйста», — сказал бариста на кассе.

«Цены выросли?» — удивился я.

«Да, только сегодня на 0,25 доллара», — ответила она.

«Инфляция!» — неловко вскрикнул я, опуская возвращенную сдачу в банку для чаевых.

Получив смущенный взгляд от бариста, я вернулся к разговору с репортером, который был вынужден прослушать сообщение через мою гарнитуру. Они быстро ушли от первоначального вопроса.

«Так что же, инфляция?»

Оказывается, объяснить рост стоимости товаров и услуг с течением времени несложно. Накануне моя чашка кофе была на 7,14% дешевле, чем те 3,50 доллара, которые я только что заплатил. Та-да! Это инфляция. Хотите увидеть это снова? Хорошо. Пойди спроси старожила, что сколько стоило, когда он был ребенком, — например, галлон молока или билет в кино. Это даст вам то же простое объяснение, но как часть длинной истории, которая начинается с «Назад в мои дни…».

Инфляция имеет основополагающее значение для инвестиций. Поскольку в будущем все будет стоить дороже, мы должны получать доход, по крайней мере равный инфляции, чтобы не отставать от растущих затрат. Бездействие с нашими сбережениями буквально делает вас беднее с течением времени, что значительно затрудняет достижение долгосрочных целей, таких как финансовая независимость.

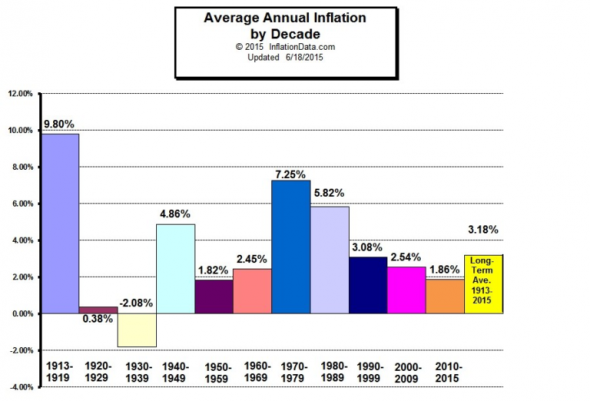

В октябре прошлого года мой коллега Тони Изола написал замечательную статью о влиянии инфляции на пенсионные доходы. В нем он описал, как «ежегодный рост инфляции на 2% разрушает почти 50% реальной покупательной способности после 30 лет». Это может быть жестоким для тех, кто живет с фиксированным доходом. Это также заставило меня задуматься о более быстром росте цен, а не только о потере покупательной способности в течение длительного периода времени. А как насчет изменений в инфляционной среде, например, когда в 1970-х и 1980-х годах ситуация перешла от дефляционной к инфляционной?

Я с трудом могу понять, какими были эти годы, и, может быть, я смогу понять, заплатив за некоторые и без того дорогие дипломы, но помимо этого, что бы я знал об инвестициях или жизни в инфляционном мире? Что если он вернется? Что мы будем делать тогда?

Чтобы узнать больше об инвестиционной составляющей, я спросил Бена Ханта, автора теории эпсилон и частого автора на темы инфляции и инфляционных режимов, как молодые профессионалы и инвесторы должны думать об этом в контексте своих портфелей.

Говоря о своей серии «Вещи разваливаются», г-н Хант сказал мне, что «Правильный базовый режим инфляции — мы в инфляционном мире или в дефляционном мире? — это единственный вопрос, который должен получить долгосрочный инвестор. Ваш инвестиционный портфель совершенно отличается в одном режиме от другого».

Бен делает хорошее замечание, учитывая, что большинство существующих долгосрочных инвестиционных стратегий, скорее всего, не созданы для инфляционного мира. То, что работает сегодня, может не сработать в будущем, если мы окажемся в инфляционном мире. По крайней мере, мы должны знать о нашем окружении на случай, если инфляция заставит нас изменить наше долгосрочное мышление и, следовательно, наши инвестиционные стратегии.

Что касается живого примера, я спросил своего личного историка / отца, каково это — быть молодым профессионалом в это время. Вот что он ответил мне:

Когда я был в твоем возрасте, все стонали о том, как дорого все это было. Тем не менее, я не думаю, что люди чувствовали большой стресс на этом фронте, поскольку инфляция заработной платы соответствовала росту стоимости жизни. Труда стало мало, а заработная плата выросла. Незадолго до наступающей рецессии у нас была полная занятость, поэтому, когда дно рухнуло, похмелье было болезненным: увольнения, сбои S & L, компании сворачивались, рынки приспосабливались. Но зачем инвестировать в цены там, где они были? Тем не менее, умные люди сделали и потеряли деньги. И давайте не будем забывать о влиянии ОПЕК и цен на газ. Кроме того, было много наркотиков — крэк и героин сняли боль у многих, и многие пользователи в конечном итоге не почувствовали никакой боли.

Это были тёмные времена, но мой отец продолжает жить и рисовать свою картину мира. Вещи, во многих отношениях, казалось, распадаются. Но если что-то я и усвоил из нашего разговора, так это то, что он прошел через безумие в целости и сохранности, несмотря на то, что столкнулся с запутанной экономикой, пронизанной инфляцией и риском. Он просто справился с этим, как и все остальные. Для меня это простая концепция для понимания.

Источник: https://bonefidewealth.com/blog/the-easiest-investment-concept/

--------------------------------------------------------------------

Мой телеграмм канал: https://t.me/goodtrade Освещаем самые горячие новости по рынку США и торгуем командой фьючерсом на S&P 500, $SPY, $UVXY, $VXX.

- 28 января 2019, 11:31

теги блога Satoshi Nakamoto

- AAPL

- Amazon

- bayback

- buyback

- cl

- CME Group

- commoditeis

- commodities

- Earning season

- earnings

- EBITDA

- EM

- ETF

- FB

- Monetary Policy

- NASDAQ

- NYSE

- PMI

- S&P500

- S&P500 фьючерс

- SBER

- Small Caps

- stock

- stocks

- TIPS

- TSLA

- Walmart

- WMT

- Азиатские рынки

- акции

- акции США

- анализ

- анализ рынка

- аналитика

- Аудит

- Банки

- бонды

- ВВП Китая

- ВВП США

- Венеция

- война

- газ

- Газпром

- Гонконг

- диверсификация

- доллар

- Золото

- ИИ

- инвестиционная стратегия

- Инфляция

- инфографика

- Иран

- искусственный интеллект

- Исследование

- исследование рынка

- исследования

- История

- Италия

- Китай

- коммодити

- Коррупция

- кризис

- криптобиржа

- криптовалюта

- Крым

- Кубок Роббинса

- мировая экономика

- мировой кризис

- мировой рынок

- недвижимость

- нефть

- Обама

- оффтоп

- палладий

- пенсионный фонд

- психология трейдинга

- Путин

- рабочие места

- рейтинг

- Рецессия

- РЖД

- российские олигархи

- Россия

- Россия - Китай

- Рубль

- рынок

- сбербанк

- сезон отчётов

- серебро

- СМЕ

- США

- Торговые войны

- Украина

- флорида

- ФРС

- фьючерс S&P 500

- фьючерс доллар-рубль

- ФЬЮЧЕРСЫ

- хедж-фонд

- экономика США