Блог им. Ae0n

Большие надежды

- 22 ноября 2017, 22:24

- |

Looking beyond the embers of bridges glowing behind us

To a glimpse of how green it was on the other side

Steps taken forwards but sleepwalking back again

Dragged by the force of some inner tide

Рад приветствовать вас, уважаемые читатели!

Зимний дивидендный сезон планомерно приближается, постепенно поступают новые значимые сущфакты о компаниях. Но помимо дивитикеров есть на рынке и те, кто сменил вектор на рост и развитие. Лично я всегда ценил больше факты, чем красивые планы и реальная выплата с доли дохода или денежного потока компании радует меня гораздо больше больших надежд на рост капитализации, которые могут растаять как снежинка на моей теплой ладони. Вместе с тем совершенно обделять их вниманием так же не разумно, как и смеяться над чужой мечтой.

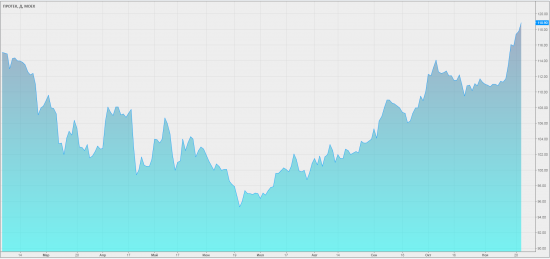

Из последних подобных историй мне вспоминается Протек. Я писал про него еще в первой половине 2017, когда по итогам года компания отменила дивиденды и взяла курс на завоевание лидерства в отрасли. Дивидендная история, обеспечившая прекрасный доход и не упавшая по капитализации заканчивается, а новые перспективы пока не так уж четко очерчены. Бесспорно, в любом проявлении переходный период сложен. Я не стал выходить из этой истории и ничуть не пожалел об этом, показатели у компании до сих пор весьма неплохие, котировки подрасли плюс образовалась неожиданная дивидендная выплата под новый год. Вполне возможно, она снова по сути будет годовой, подождем посмотрим, однако держать сейчас эту акцию вполне комфортно.

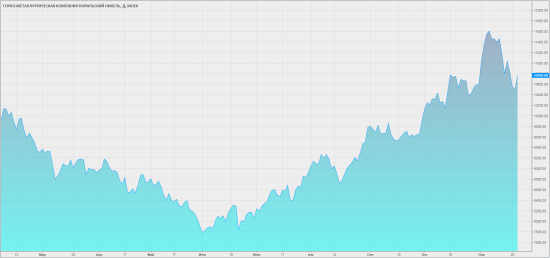

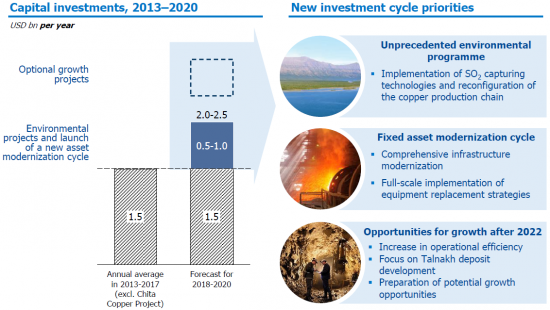

Одним из самых обсуждаемых событий за последние дни стала публикация презентации ГМК ко дню инвестора в Лондоне. Несмотря на то, что еще в теме было написано «Инвестиции в устойчивое развитие», дальнейшее листание 80 слайдов вызывало скорее недоумение. Компания обозначила следующие цели на 2018-2022 годы:

— стать экологичнее

— создать платформу для роста посредством старта нового инвестиционного цикла

— продолжить создание долгосрочной ценности для акционеров.

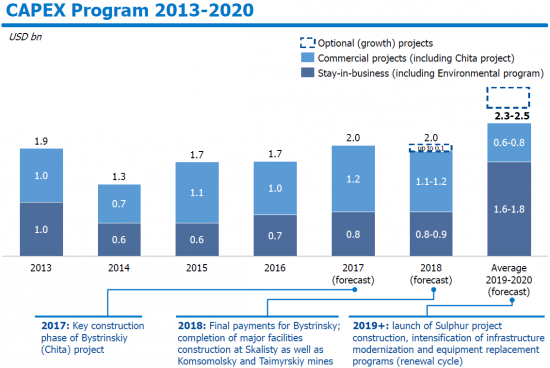

Конечно, подобные высокие цели как экологичное производство, модернизация основных средств и увеличение операционной эффективности невозможны без символического увеличения капекса на 30-60% с возможностью дальнейшего увеличения. Уже на шестом слайде большинство инвесторов напряглось, ведь само звучание слова капекс весьма созвучно с передергиванием затвора. Ку-клукс строчка в денежном потоке от инвестиционной деятельности.

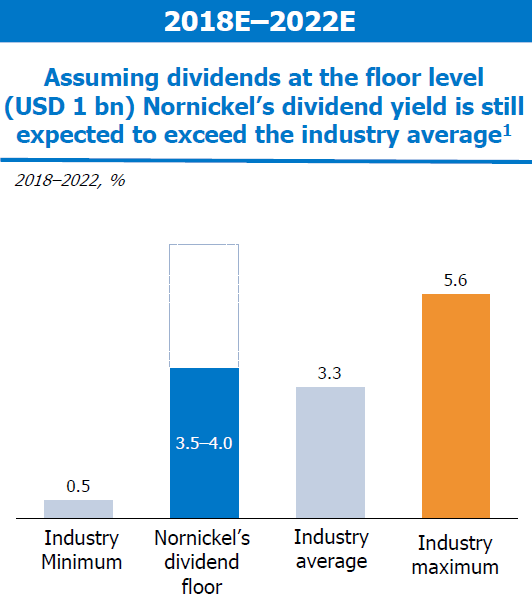

Да, этот звук был совсем не для предупредительного выстрела. Предыдущий слайд целился нам прямиком в сердце, а спусковой крючок был спущен, как только мы его перелистнули. ГМК Норникель всегда был образцовой дивидендной историей, с выплатами несколько раз в год, а теперь мы встречаем посредственные 4% и то в лучшем случае.

Пролистав слайды со всеми проектами, на 23 слайде нам более подробно разворачивают динамику потребности во вложении, где текущие оцениваются уже не в 1,5, а 1,7 — за прошлые годы. Текущий год уже выходит на 2 млрд. долл., что равно вложениям в следующем году, далее следует уже возможное увеличение. Актуальные проекты увеличивают вложения примерно на 100-200 млн. долл и на аналогичную сумму еще требуются затраты по экологической программе.

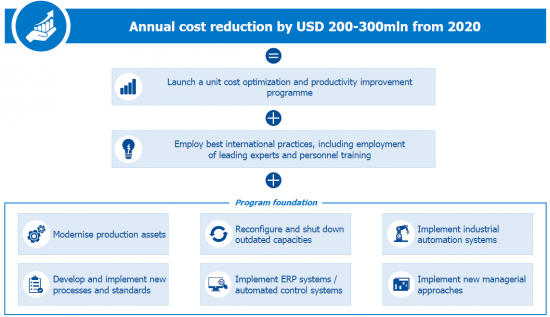

В 2020 году вложения достигают пика и стартует программа оптимизации затрат. Она включает в себя модернизацию производственных мощностей, внедрение новых процессов, в том числе автоматизированных, перенастройка устаревших мощностей или избавление от них. В качестве целевого результата компания устанавливает снижение операционных издержек на 15%.

За последние годы компания добилась снижения издержек на страхование и снизила стоимость привлечения капитала через евробонды.

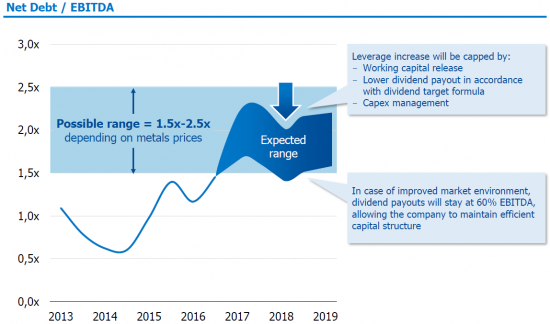

Однако ожидаемый уровень долга потрясает. Компания даже не рассматривает уровень ниже 1,5 ND/EBITDA, однако допускает его рост к 2,5. Совершенно логично, что в таких условиях она будет платить меньше дивидендов, т.к. уровень 1,8 ND/EBITDA компания запросто сможет пересечь. Конечно, показатель зависит не только от долга и капекса, но и непосредственно от EBITDA, и вместе с тем мы прекрасно понимаем, что пытаться угадать динамику металлов продаваемых Норникелем на горизонте 3-4 года дело совершенно бессмысленное. Да, компания ожидает не просто роста производства, но и устойчивого спроса со стороны автопроизводителей, в том числе электромобилей и тем не менее.

Сегодня от компании последовали комментарии призванные сгладить впечатление от презентации, однако к тому моменту я уже избавился от акций ГМК Норникель. Я обдумывал это решение примерно день и убедился, что каким бы оно ни было, я о нем не пожалею. Акция, разумеется, отлично поработала в портфеле, удалось заработать и на курсовой стоимости и получить прекрасные дивиденды, но дело не в этом.

Сколько будут стоить акции компании с такой инвестпрограммой, если стоимостные оценки ГМК будут составлять 8-9 EV/EBITDA, а ND/EBITDA приблизится к 2 или перешагнет за этот барьер? Сколько будут стоить акции, если компания примет решение не выплачивать дивиденды за 9 месяцев или уже начнет срезать их до 30% EBITDA? Котировки Норникеля всегда поддерживала заинтересованность в выплате дивидендов и хорошая дивидендная доходность. При этом какая-то ощутимая отдача начнется в лучшем случае с 2020 года. Это не так уж долго по инвестиционным мерам… но стоит ли? Я решил, что нет.

Другая растущая история которая поделилась с нам актуальными данными — компания Фосагро. Наверняка, многие знают о запуске новых мощностей, сегодня компания отчиталась о выводе на проектные мощности своих крупнейших проектов — установок карбамида и аммиака.

«Когда каждая из установок выходит на проектную мощность, необходимо подписать соответствующий акт. Тем самым признается, что поставщик обеспечил соблюдение условий договора и поставил необходимое оборудование. После чего предполагается годичный период промышленной эксплуатации, а по его истечению подписывается акт (приема-передачи работ — прим. ред.), — отметил гендиректор «Фосагро». — То есть это произойдет в сентябре следующего года. Установки уже работают на полную мощность в опытном режиме, а в сентябре следующего года произойдет сдача. Уже сейчас на полную мощность работают и карбамид, и аммиак».

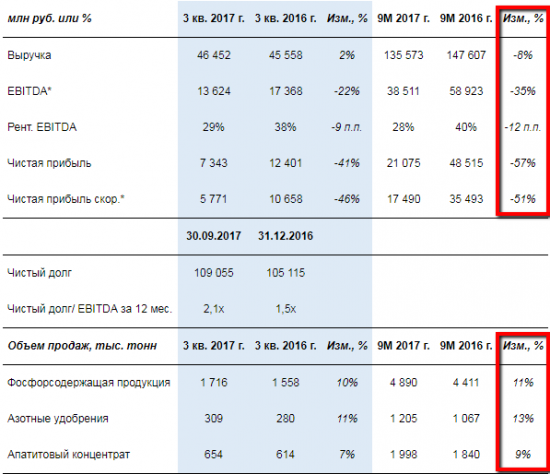

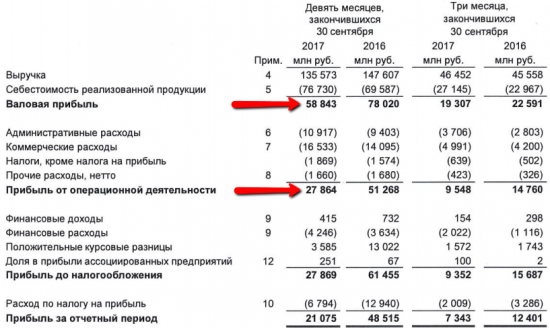

Пока мы ждем отдачи от установок, последний отчетный квартал показал себя ожидаемо слабо. Уже вчера, когда компания объявила 21 руб. дивидендов, все встало на свои места. Во-первых, сумма небольшая, а во-вторых из нераспределенной прибыли, следовательно это пока что утешительный приз акционерам до солидных достижений.

Падение по всем финансовым показателям при росте операционных. Генеральный директор ПАО «ФосАгро» Андрей Гурьев отметил:

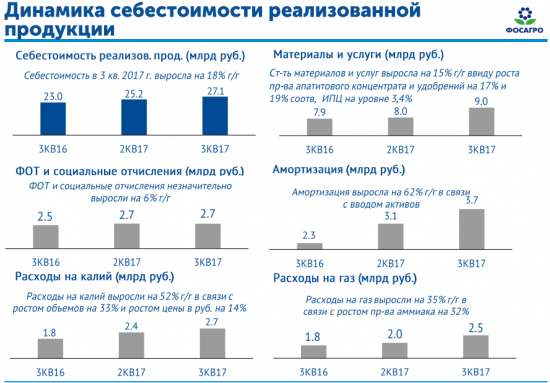

«Я убежден, что несмотря на сложные условия в третьем квартале в разрезе цен реализации и курсов валют, компания преодолела дно по рентабельности и продемонстрировала рост EBITDA на более чем 10% по сравнению с предыдущим кварталом. Этому способствовал непрерывный фокус на оптимизации себестоимости и первые результаты работы новых мощностей в режиме опытно-промышленной эксплуатации. Восстановление EBITDA по сравнению с предыдущим кварталом вкупе со снижением капитальных расходов по сравнению с прошлым годом в результате завершения ключевых инвестиционных проектов позволили нам сгенерировать 2,3 млрд рублей (39 млн долларов США) чистого денежного потока за квартал. Все это позволило Совету директоров рекомендовать выплату дивидендов в размере 7 рублей на одну ГДР. Таким образом, дивидендные выплаты составят почти 100% от чистого денежного потока.

Компания платит из нераспределенной прибыли, но денежный поток не превышает. Это очень хорошо, в условиях неприятной долговой нагрузки. На самом деле не настолько сильно вырос долг, насколько упала EBITDA. И при этом дно рентабельности (по словам генерального) с показателем в 29% — весьма достойно.

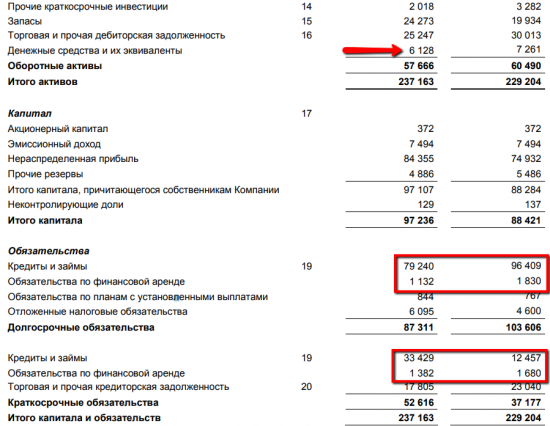

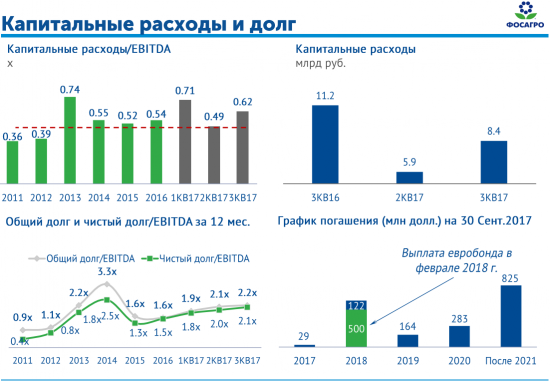

В расчет чистого долга компания включила обязательства по финансовой аренде. Долг вырос по отношению к концу прошлого года, однако практически не изменился за квартал.

6 мес. 2017 — 109 964 млн. руб.

9 мес. 2017 — 109 055 млн. руб.

Незначительное снижение чистого долга, при этом более существенное снижение общего долга.

Мы все видим уже на этапе валовой прибыли. Падение выручки и рост расходов. Всех, какие есть. Компания более подробно раскрывает этот момент в пресс-релизе и презентации.

«Фосагро» до конца года намерено погасить $29 млн долга, следует из презентации компании.

В августе текущего года в аналогичном графике погашения на 2017 г. компания заявляла $98 млн. Таким образом, за третий квартал компания погасила $69 млн долга.

Кроме того, «Фосагро» скорректировало планы по погашению долга на 2018-2020 гг. Так, в 2018 г. «Фосагро» намерено погасить $622 млн (планировалось $643 млн), из которых $500 млн придется на выплату по евробондам в феврале 2018 г. На 2019 год компания запланировала к погашению $164 млн (планировалось $231 млн), в 2020 г. — $283 млн, после 2021 г. — $825 млн.

При этом, как сообщил в ходе телефонной конференции финансовый директор компании Александр Шарабайко, дальнейшая кредитная нагрузка компании будет снижаться.

«Дальше кредитная нагрузка будет только снижаться, сейчас мы достигли максимального соотношения чистого долга к EBITDA», — сказал он.

Февральское событие нужно будет отслеживать отдельно, т.к. подобная вплата достаточно существенна для компании в текущих условиях в случае отсутствия рефинансирования.

Уже на этом моменте прослеживается важное отличие двух описанных историй. Не совсем корректно будет сравнивать стоимостные характеристики двух компаний из разных отраслей, но вот мы имеем на руках две компании со стоимостью выше среднего и не далеко не скромным долгом. Вместе с тем

— обе компании имеют план развития до 2020, однако цены на их продукцию на этот период спрогнозировать невозможно

— ГМК растет увеличивая долговую нагрузку, Фосагро намерен сокращать долг до 1 ND/EBITDA

— дивиденды ГМК находятся на пиковых значениях и планируются к снижению, дивиденды Фосагро находятся на низах и планируются к увеличению по мере нормализации ситуации

Исходя из этих размышлений я оставил Фосагро и буду крепко держать еще не один квартал. Очень рекомендую всем заинтересованным ознакомиться с презентацией компании и ее пресс-релизом.

Желаю вам быть верным своим идеям, следовать личной логике и собственным расчетам. Всего вам доброго!

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро

«Short GMK, Long Fosagro»)))

Хорошие презентации у обоих, но даже здесь фоска лучше — перевела на руссяз)))

А по поводу презентации — возможно ГМК просто хотел чтобы мы развивались?)) (на самом деле просто выложили то что показывали в Лондоне).

У Фосагро отличнейшие презентации, очень нравятся.

В общем для меня пока только Hold Fosagro))

В любом случае буду наблюдать за развитием событий, теперь это длинная история))

У меня бумага занимает примерно 5%, не давит, совершенно спокойно лежит и ждет своего звездного часа))

У меня несколько портфелей, но все они достаточно диверсифицированы. Количество эмитентов превышает 10 везде. В обязательном порядке я придерживаю резерв из коротких ОФЗ, сейчас по портфелям это где-то 20-30% от портфеля.

Я отбираю интересные идеи в секторах, стараюсь их описывать. Последние действия — после продажи ГМК добрал Алросу и ФСК ЕЭС. Чуть ранее докупал Северсталь (про нее тоже писал).

Я стараюсь сочетать дивидендные истории с историями роста, но объективно с последними у меня получается несколько хуже. Часто их упускаю. Сейчас расчитываю, что Фосагро все же возьмет на себя эту роль.

Общая стратегия достаточно простая. Я оцениваю компании, сначала оцениваю их общую жизнеспособность, потом смотрю там какую-либо идею (здесь все очень классически, три пути: недооценка, рост, дивиденды), далее начинаю поэтапно входить, частями и выходя из ОФЗ. Если бумага растет, то выхожу тоже частями. Если бумага ходит в коридоре, могу поработать частями без учета средней цены, при этом получая дивиденды.

Как видите, в целом ничего секретного)) Если остались вопросы, пожалуйста, задавайте.

Пространство для творчества тут очень большое и общее правило одно: если вы выходите в плюс, вы все делаете правильно.

Я стараюсь выпускать статью в неделю-две. Обычно с неделю я собираю материал, группирую его под одной идеей и жду вдохновения (звучит глуповато, но без вдохновения совершенно не могу писать). Пока я медлю, вижу что все на свете уже разобрали и рассказали. Я пробовал выпускать хотя бы 2 статьи в неделю — честно, не комфортно. Поэтому стараюсь делать так, чтобы не было ущерба качеству.

Спасибо, что читаете!

p.s: тоже держу фосагро.

Успехов нам в высиживании! Хотя стоит отметить, что Фосагро не создает особых проблем в этом деле)

Фосагро растет в сложных условиях. И в этих же условиях имеет отличную себестоимость и одну из самых низких долговых нагрузок в секторе. По мере нормализации ситуации, она запросто может стать дивидендной историей, т.к. даже в тяжелое время компания платит дивиденды и есть все основания полагать, что по мере улучшения обстановки, дивиденды тоже улучшатся. После этого, возможно, и до пенсии их не захочется продавать...)))