Блог им. HsergeyF

Рейтинговая система на индикаторах тех.анализа

- 20 июня 2017, 11:39

- |

Рейтинговая система на индикаторах тех.анализа

Сегодня у нас перевод из свежего TASCA. Сперва немного слов об авторе:

Domenico D’Errico – независимый исследователь и создатель торговых систем для инвест компаний и профессиональный трейдер. У него также своя исследовательская компания, выпускает софт (http://www.trading-algo.com/ — здесь можно с ним пообщаться).

Построение рейтинговой системы с индикаторами Т.А.

Обычно инвесторы неоднозначно относятся к рейтингам различных фондов и банков. С одной стороны, их любят за то, что они кратко передают нужную информацию о рынке, с другой ненавидят, потому что такие рейтинги часто становятся инструментом манипуляции инвесторами.

На самом деле, трейдеры редко доверяют рейтингам, потому что каждое решение связано с денежным риском и полностью полагаться на стороннего человека попросту небезопасно. В этой статье мы попробуем составить свой рейтинг, основанный на индикаторах технического анализа.

Как это работает?

Компания Morningstar(http://www.morningstar.com/) предлагает пятизвездочный рейтинг, основанный на мнениях аналитиков. 5 звезд означают, что бумагу стоит покупать. Чем меньше рейтинг, тем менее привлекательна бумага для покупки. Данный рейтинг обновляется ежедневно и может менять свои значения в зависимости от трёх факторов:

- Изменение цены

- Изменение оценки аналитика

- И 1 и 2 условия вместе

Таким образом, в рейтинге объединяются два важных показателя, — текущая стоимость и справедливая цена.

Справедливая цена отражает мнение аналитиков о том, сколько должна стоить компания, исходя из фундаментальных и иных показателей. То есть, если текущая цена ниже справедливой стоимости, рейтинг акций будет положительным, и наоборот. Соответственно покупаем бумагу, когда рейтинг положительный и продаем, когда отрицательный.

Чтобы построить свой собственный рейтинг нам нужно подобрать индикаторы, которые будут определять:

- Хороший рынок или плохой

- Насколько рынок хорош.

Другими словами, нужно подобрать метрики, по которым будем сравнивать бумаги друг с другом.

Оцениваем тренд

Многие трейдеры, торгующие теханализ, не учитывают фундаментальную информацию и не могут сравнивать справедливую и реальную цену. В результате они не могут оценить будущее движение цены, но могут найти в прошлых данных некоторую прогностическую информацию с высокой вероятностью успеха, которая помогает определить будущее движение цены. Я оценил несколько технических показателей и разработал комбинацию из следующих трех технических индикаторов:

- Наклон регрессионной линии за год

- 12 – недельный перехай

- 12-недельное обновление минимума

Вместе эти индикаторы довольно хорошо описывают картину рынка.

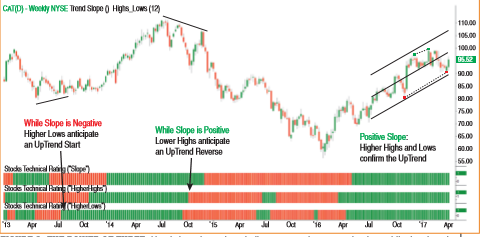

Наклон регрессионной линии является стабильным индикатором, который может анализировать тенденции: положительный наклон определяет восходящий тренд, отрицательный — нисходящий. На рисунке ниже я преобразовал наклон в двухцветную гистограмму (если наклон положительный, гистограмма зеленая, если отрицательный — гистограмма красная).

Недостатком индикатора является то, что он не может обнаружить ни вершину, ни дно. Здесь на помощь приходят индикаторы 2 и 3 (перехай и перелоу). На нижнем графике рисунка 1 я применил несколько зеленых / красных гистограмм, чтобы показать зоны, где происходили перехай и перелоу.

Следующим шагом будет перевести наши индикаторы в пятибалльную шкалу.

Распределение баллов

Давайте присвоим наклону кривой (1ый индикатор) и перелою по две звезды, а перехаю – одну. Я специально присвоил перехаю меньший рейтинг, потому что предполагаю, что дно гораздо важнее, чем вершина. Позднее мы проверим эту гипотезу. На рисунке 3 вы можете видеть гистограмму, в которой индикаторы соединены в рейтинг.

Бэктест

Исторический период: 2005 -2016

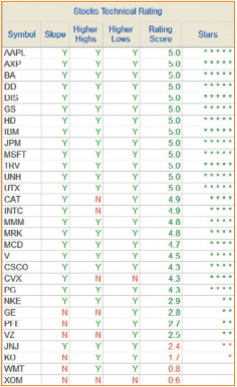

Тикеры: S&P 100 акции

Правила:

Рейтинг >2,5 – покупка

Рейтинг <2,5 — продажа

Бэнчмарк: Buy & hold SPY

Размер лота: 1000$

На рисунке 5 видно, что эквити получилась почти такая же, как у стратегии buy&hold, но у нее меньше просадки и выше reward/risk ratio (4.4 к 1.2).

Я попытаюсь ответить на несколько вопросов о рейтинговой системе, которую я построил, используя функции портфолио в MultiCharts. Например, правильный ли я выбрал метод подсчета звезд? Является ли наклон более важным, чем перехай? Как каждый из трех показателей способствует общим результатам?

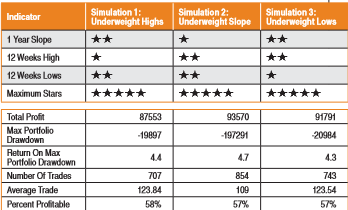

На рисунке 6 вы видите результаты трех разных симуляций.

Рис.6

В первом случае, я недооценил перехай; во втором, я понизил вес наклона регрессионной линии; И в третьем, я недооценил перелой. Оказалось, что мое предположение о степени значимости этих индикаторов было неверным: перелоу важнее наклона, но перехай тоже немало важный индикатор. На самом деле, наибольший risk/reward показывает вторая модель, где у наклона регрессионной линии самый маленький вес. Вопрос, который может возникнуть, заключается в правильности триггера 2.5 звезды. Что произойдет, если сигнал входа по рейтингу будет увеличен или уменьшен с шагом 0,5?

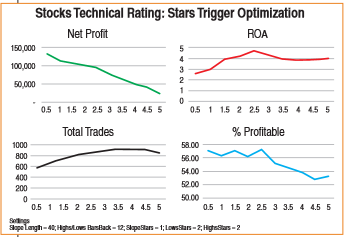

На рисунке 7 вы видите NetProfit, risk/reward, TotalTrades и % доходности при измененном уровне триггера.

Рис.7

Чистая прибыль всегда положительна, но она уменьшается, когда уровень рейтинга увеличивается вместе с увеличением количества сделок. Глядя на risk/reward и % доходности, кажется, что 2.5 является хорошим параметром.

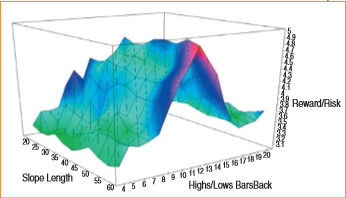

Использовать ли один год для наклонной и 12 недель для пере-хай /лоу, или другой период? Посмотрим, что произойдет с risk/reward, если мы будем менять период регрессионной линии с 20 до 60 недель, а пере-хай / лоу с четырех до 20 недель. На рисунке 8 вы видите трехмерную диаграмму с периодом регрессионной линии на левой оси, верхнюю / нижнюю границу хай/лоу на правой оси и risk/reward на вертикальной оси.

Для всех результатов risk/reward выше, чем для buy & hold. Чем выше период наклонной, тем больше risk/reward. Это означает, что один год – это достаточно разумный период для индикатора. 12- недельный период для хай и лоу также вполне приемлем.

Тесты пройдены, пора строить систему, которая будет обновляться каждую неделю.

Забудьте о стереотипах и не останавливайтесь, когда другие говорят, что вы неправы.

TASC Magazine, June 2017.

теги блога Сергей Фролов

- algo

- algorithmic trader

- algotrading

- wealhlab

- Wealth-Lab

- акции

- алготрейдинг

- аналитика

- арбитраж

- Баскет трейдинг

- бизнес

- биток

- власть

- дисциплина

- индикатор

- история

- конференция

- кризис

- кукл

- майнинг

- наука

- Объемы

- отчетность

- оффтоп

- парная торговля

- Парный трейдинг

- просадка

- профессиональный рост

- Психологические качества трейдера

- психологические ловушки

- рецензия

- рецензия на книгу

- роботы

- Россия

- свечные модели

- смартлаб

- Стив Нисон

- татнефть

- трейдинг

- Финансовая отчетность

- экономика

- юкос