Блог им. TimT

Прогнозы на 2017

- 19 апреля 2017, 13:28

- |

Наблюдая за этим затяжным снижением индекса ММВБ и крики и боль инвесторов с одним вопросом «где дно?», решил немного написать про видимые причины снижения. Для этого начнем с такого немаловажного фактора как курс рубль/доллар, так как от него во много зависит финансовый результат компаний экспортеров, основной части компаний входящих в индекс.

То укрепление рубля в 2016-2017 году, можно объяснить несколькими факторами, первый из них- это керри-трейд.На одной из онлайн конференций 13 апреля 2017 я задал вопрос аналитикам (https://www.finam.ru/analysis/conf00001/geopolitika-i-mirovye-rynki-siriya-razdora-20170413-13000/): Уважаемые участники конференции, какие факторы по вашему мнению сейчас больше всего влияют на курс рубль-доллар? Учитывая рекордно низкий счет текущих операций, рекордно низкую реальную (с учетом инфляции) стоимость нефти в рублях, да еще учитывая покупки валюты Минфином, почему не происходит всеми «долгожданного» отскока доллара?

На что все хором ответили про керри-трейд. Но на самом деле: есть ли приток или это все выдумки аналитиков? Для этого я сравнил Индекс Государственных облигаций Московской Биржи и пару доллар-рубль. Индекс Государственных облигаций Московской Биржи является основным индикатором рынка российского государственного долга. Он включает в себя наиболее ликвидные Облигации федерального займа с дюрацией более одного года, рассчитывается в режиме реального времени по методам совокупного дохода и чистых цен. Методикой расчета Индексов облигаций Московской Биржи предусмотрен прозрачный механизм формирования базы расчета индексов, в том числе включающий ежеквартальный пересмотр индексов. Отбор облигаций для включения в индекс осуществляется на основе цен облигаций, выраженных в рублях Российской Федерации. Для каждого индекса осуществляется также расчет показателей дюрации и доходности к погашению.

Индекс государственных облигаций и USDRUB_TOM динамика 6 мес

На графике прослеживается зависимость, доллар растет, а индекс гос облигаций падает, и наоборот. А вот зависимость с корпоративными облигациями уже пониже, весь этот поток керри трейда в основном затронул наименее рискованный рынок гос облигаций. Вообще, приток иностранного капитала на российский развивающийся рынки можно просто объяснить, в развитых странах при около нулевых ставках в реальном секторе уже сложно заработать, а вот на бумажных активах развивающихся стран можно, поэтому крупнейшие международные фонды используют любую возможность для керри трейд.

По сути, то медленное снижение ключевой ставки по 0,25%, позволяет нерезидентам заработать, а Центробанку удерживать инфляцию. Логичным кажется более смелое снижение ставки, снизилась бы кредитная ставка для задохнувшегося бизнеса, но Центробанк не может этого сделать, так как это приведет к бегству спекулятивного капитала и девальвации рубля, что приведет к росту инфляции и невыполнению плана по инфляции (антиинфляционная политика ЦБ доминирует перед политикой роста). Зайдя на официальный сайт ЦБ РФ (cbr.ru), сразу бросается в глаза главаная цель работы ЦБ РФ: цель по инфляции 4%.

На следующем графике (ЗВР шкала перевернута) видно как к концу 2016 года расходовался ЗВР для устранения дефицита бюджета (перед самыми крупными бюджетными расчетами), а потом пополнялся, но рубль укреплялся.

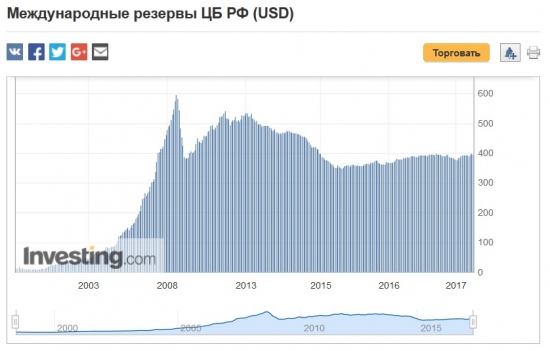

Если рассмотреть исторические данные по ЗВР, то на следующем графике хорошо видно накопление ЗВР при высоких ценах на нефть с 2003 и «проедание» золото-валютных резервов (ЗВР) в кризис 2008 и кризис 2014 (даже не проедание а просто смыли в унитаз для поддержания рубля), сейчас хорошее время для их восстановления, чем и занимается минфин скупая валюту.

Все это вместе с ползучим ростом курса рубля, снижением доходности по ОФЗ.

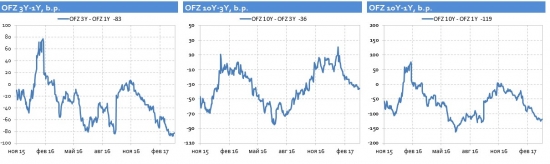

На графике видно, что доходность долгосрочных ОФЗ ниже краткосрочных!!! На следующем графике разница (в базисных пунктах) доходностей бумаг с разной дюрацией, и сразу видно куда набились нерезиденты.

Это говорит, что кривая доходности облигаций принимает «перевернутый» вид (Inverted Yield Curve) То есть участники рынка начинают предвидеть понижения процентных ставок центральным банком на более длинном интервале.

Но укрепление рубля определяется не только объемами керри-трейда и концентрацией спекулятивного капитала, а также ценой на нефть и счетом текущих операций (разница между экспортом и импортом, дохода от инвестиций в иностранный капитал и расходов по кредитам от иностранцев).

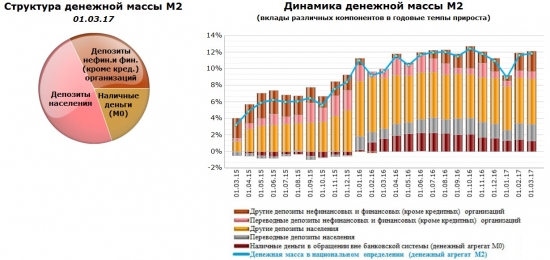

Для того, чтобы наконец разобраться зачем нужно было приводить в страну спекулятивный капитал, затем его удерживать медленным понижением ставки, нужно посмотреть на рост денежного агрегата М2, денежной массы (наличные, вклады до востребования, срочные вклады)

http://cbr.ru/statistics/?PrtId=dkfs

Увеличение денежной массы логичный выход из ситуации с дефицитом бюджета, так как просто израсходовать ЗВР нельзя (нефть может оставаться низкой еще долгое время) «под активы золотовалютного резерва» эмитируются рубли. И на эти же рубли сейчас пополняется ЗВР в том числе скупкой валюты минфином, по сути этот ход используют все развитые страны. Вот только эта «эмиссия» проходит при очень высокой ключевой ставке. Минфин выпуская ОФЗ с купоном 8% годовых, с успехом их продает (такую высокую доходность при низкой инфляции сложно найти), а на часть от покупает доллары пополняя ЗВР (конечно, эта схема гораздо сложнее). К чему это приведет в будующем вывод напрашивается сам..

Вот что пишет Минфин «Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты на внутреннем валютном рынке в период с 7 марта по 6 апреля 2017 года, составляет 70,5 млрд руб. Соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 3,2 млрд. руб.

При сохранении текущей конъюнктуры ожидается, что объем средств, направляемых на покупку иностранной валюты на внутреннем валютном рынке, в последующие периоды будет выше.» (http://minfin.ru/ru/press-center/?q_4=%D0%BF%D0%BE%D0%BA%D1%83%D0%BF%D0%BA%D0%B0+&DATE_from_4=&DATE_to_4=&PUB_DATE_from_4=&PUB_DATE_to_4=##ixzz4egSDfMmZ)

http://minfin.ru/ru/document/#

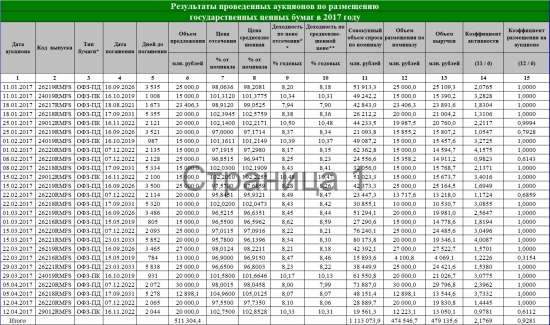

Только за первые четыре месяца с января по апрель 2017 Минфин предложил ОФЗ на 511 млрд руб с совокупным спросом вдвое превышающем предложение.

Центробанк создает идеальные условия для керри трейда, по сути выгодно всем, ЗВР наращивается из-за крепкого рубля, иностранцы на керри трейде зарабатывают, народ может путевки купить отдохнуть, да и вообще медленное понижение ставки сдерживает инфляцию. Но вот компаниям и производителям от этого плохо, кредит дорогой, развития нет, а налоги (косвенные в том числе) НДС, платон итд и население (пенсион, ндфл, тарифы) увеличивают. От этого роста ВВП не будет. И следует понимать, что иностранный капитал в любой момент перетечет туда, где доходность выше при низких рисках. Любая политическая заварушка, резкое понижение ставки или проблемы на американском фондовом рынке приведет к бегству этих гигантских для российского рынка денег.

Поэтому я считаю возможно три варианта развития событий:

1) Самый вероятный. Ставку также медленно понижают, кормят иностранцев высокими доходностями ОФЗ, и постепенно пополняют ЗВР удерживая тем самым курс рубля. Это выгодно центробанку (цель по инфляции будет достигнута и ЗВР пополнится), выгодно иностранцам (заработают на керри трейде) и невыгодно экспортерам (рубль будет оставаться крепким).

2) Менее вероятный. Ставку резко понизят (на 200бп например), плохо для ЦБ (начнется выход из ОФЗ в доллар, курс вырастет и вырастет инфляция, цель по инфляции не будет выполнена), плохо для иностранцев (свернут доходности), но хорошо для экспортеров.

3) Самый невероятный, но возможный. Резкий выход нерезидентов из ОФЗ (политические риски, проблемы на фондовом рынке в США итд.) Плохо для всех, но для экспортеров в краткосрочном периоде, высокий курс доллара из-за сворачивания керри трейда в долгосроке позитивно для экспортеров.

Помимо всего прочего надо наблюдать за таким важным для мирового рынка активом как нефть. Если нефть пойдет вверх, то это позитив для всех.

PS Выход из акций российских компаний, который мы наблюдаем в апреле 2017, это не только ответ инвесторов на геополитику и увеличившиеся риски, все понимают, что с утопленным долларом в 56 руб, который крепко держится на этом уровне, средний курс доллара за год 2017 будет значительно ниже курса 2015 или 2016 года. Средний курс доллара за 2016 год 67,03 руб за доллар, в 2015 году 60,96руб, в 2014 году 38,42руб, в 2013 31,84руб. Конечно, это сильно повлияет на финансовые результаты российских компаний и дивиденды за 2017, и акции многих компаний уже не так «дивидендно привлекательны».

ОФЗ пользуются популярностью из-за возникшего арбитража: постепенное смягчение денежно-кредитной политики российским ЦБ по сравнению с другими мировыми центробанками – ФРС двигается в сторону ужесточения, об этом задумался и ЕЦБ, говорит директор инвестиционного департамента УК «Атон-менеджмент» Евгений Малыхин. Кроме того, инфляция снижается быстрее прогнозов, а экономика восстанавливается быстрее, чем ожидалось, говорит старший аналитик по облигациям БКС Игорь Рапохин.»