Блог им. finvavilon

Анализ инвестиционной стратегии

- 20 мая 2016, 09:57

- |

Сегодня выкладываю в свободный доступ инвестиционные характеристики стратегии Вавилон Рус, построенной на основе Asset Allocation. Возможно, данная стратегия заинтересует институциональных инвесторов или частных инвесторов-профессионалов с долгосрочным горизонтом инвестирования. Я в свою очередь готов рассказать о ней более подробно в случае интереса (пишите в личку или в комментарии).

Стратегия подходит: институциональные инвесторы, частные инвесторы с долгосрочным горизонтом инвестирования.

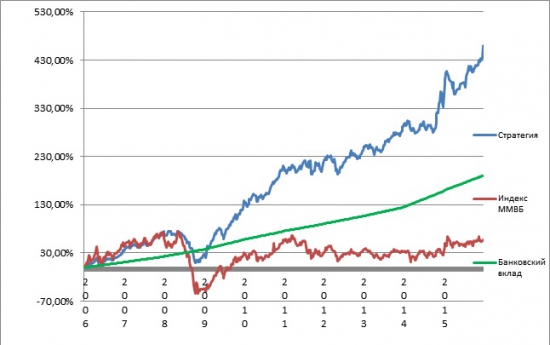

Среднегодовая доходность за 10 лет: +18% (ежегодно, с учетом сложного процента, процент округлен). Прирост стоимости активов за 10 лет в 5,5 раз.

Доходность за 2015 год: +29,2% (фактическая), +29,5% (модельная).

Доходность за I кв. 2016 года: +8,2%

Средства распределены по следующим активам:

Акции – доля от 40 до 60%;

Облигации – доля от 15 до 35%;

Золото – доля от 15 до 35%.

Ежегодно происходит ребалансировка портфеля и подбирается целевое соотношение активов.

Сумма для инвестиций: от одного миллиона рублей. Максимальная сумма ограничена лишь полной ликвидностью фондового рынка. Возможны миллиардные инвестиции по данной стратегии. Стратегия построена на базе пассивного инвестирования с пересмотром долей и активов раз в год, нет краткосрочных операций.

График доходности по сравнению с индексом ММВБ и депозитами за 10 лет

Коэффициенты инвестиционного портфеля:

Среднее отклонение 2,09

Коэффициент Шарпа 0,7811

Бета-коэффициент 0,3159

Альфа-Дженсен 12,52%

Максимальная просадка -37,9 (2008 год)

Коэффициент восстановления 49,59%

Коэффициент Трейнора 0,3733

Индекс Модильяни 0,3443

Готовые инвестиционные решения на базе стратегии для частного инвестора:

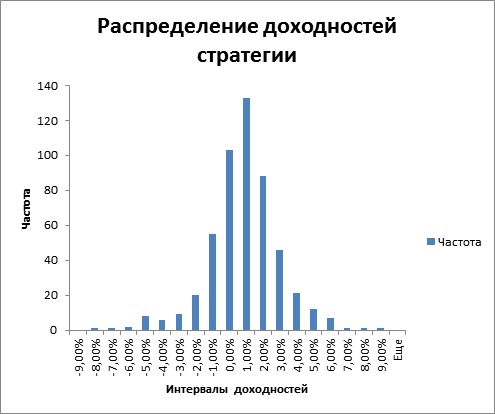

Распределение недельных доходностей стратегии за 10 лет

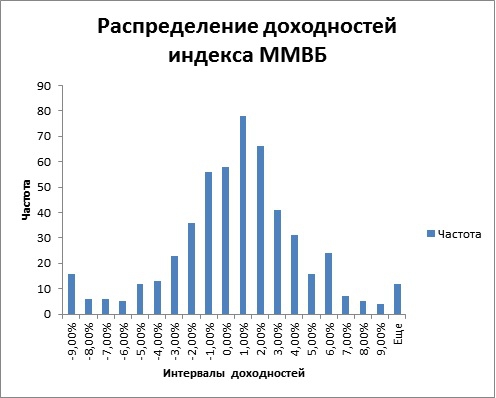

Распределение недельных доходностей рынка на основе индекса ММВБ за 10 лет

Небольшое резюме по распределению: ещё в 2010 году я заметил аспект “длинных хвостов” распределения у фондового рынка в России (этот момент есть у меня в дипломной работе, разработанной в Высшей Школе Экономики). Именно экстремальные отрицательные доходности пагубны для инвестиционных стратегий. Разработанная стратегия позволяет свести на нет данный момент и привести распределение доходностей максимально близко к нормальному. В итоге стратегия на порядок обгоняет доходность фондового рынка (индекс ММВБ).

Состав портфеля на 2016 год

Акции: МосБиржа (6,4%), Транснефть ап (7%), ММК (6,1%), Северсталь (6,4%), Аэрофлот (6,4%), Сургут пр (6,4%), Сбербанк ао (6,4%);

Золото (35%): FinEx Gold ETF;

Облигации (19,9%): FinEx FXRB ETF.

теги блога Александр Хомутов

- 2016

- 2017

- Asset Allocation

- Brexit

- BREXIT ЕС Европа

- ETF

- etf finex

- ETF GLD

- ETF золото

- Excel

- finex

- FinEx ETF

- fxgd

- fxrb

- fxrb etf

- steemit

- TED

- акции

- алроса

- американский рынок

- Асват Дамодаран

- аэрофлот

- банк

- Баффет

- Бета коэффициент

- вавилон

- ВТБ

- голос

- Графики

- деньги

- дети

- доходность

- золото

- инвестиции

- инвестиции 2016

- индекс

- история

- итоги

- итоги 2016

- казино

- Капитализм

- криптовалюта

- личный финансовый план

- Лукойл

- мосбиржа

- Московская биржа

- Облигации

- ошибка

- ПИФ

- портфели

- портфель

- портфель 2017

- портфель активов

- распределение активов

- рецензия на книгу

- роснефть

- рост

- ростелеком

- Русгидро

- сбербанк

- Справедливость

- сравнение

- статистика

- стратегия

- структурные сдвиги

- Сургут пр

- Уралсиб

- факты

- философия богатства

- финансовое планирование

- фондовая биржа

- фрикономика

- шарп

- Э.ОНРоссия

- экономика

- эксперимент