Рецензии на книги

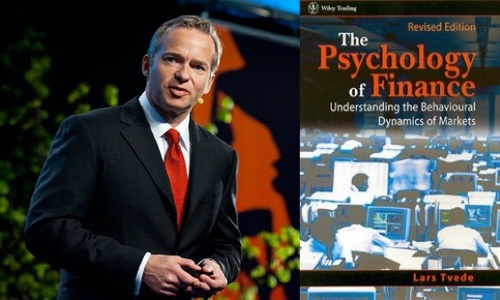

Рецензии на книги | Ларс Твид - Психология финансов

- 18 апреля 2016, 23:10

- |

В последнее время я снова стал следить за фондовым рынком, но уже без того фанатизма, который испытывал после первого опыта торговли акциями на ММВБ в 2007 году.

Помню, как в первый раз столкнувшись с серьезным обвалом в начале 2008 года, мне в руки попала эта книжка, где я пытался найти объяснение “нелогичному” поведению котировок и, что важнее, успокоить собственные нервы. Недавно я решил перечитать ее снова, но уже не для лечебного эффекта, а чтобы лучше понять выводы науки о таком трагикомичном занятии, как торговля на бирже.

Как говорит сам Ларс Твид: профессиональное инвестирование заключается всего лишь в поиске активов с заниженной стоимостью. Но цены находятся в постоянном движении, и хотя они склонны гармонировать с ценностью, иногда на время такая синхронность исчезает по каким-то причинам, вызывающим колебания стоимости. Эта книга — как раз об этих «других причинах» и в ней рассказывается, как психология может влиять на движение цен финансовых инструментов.

Я бы даже сказал, что психология толпы — единственная значимая причина, обуславливающая движение цен. К несчастью, это понимание не наделяет способностью предсказания будущего. Более того, наука берет теорию хаоса и по-издевательски доказывает невозможность такого предсказания на сколько-нибудь значимый промежуток времени вперед.

И всё же я рекомендую эту книгу всем интересующимся, поскольку она элегантно объясняет все явления ФР, принимаемые в других книгах в качестве аксиом и постулатов: лестничные тренды, конфигурации свечей, “правила рынка” Чарльза Доу и прочее.

- 24 ноября 2023, 14:32

теги блога POOR_KNIGHT

- ETF

- FinEx

- fire

- REIT

- Абрамович

- акции

- Альфа-банк

- банки

- баффет

- бизнес

- биография

- Бодо Шефер

- брокер

- брокеры

- виктор нидерхоффер

- вопрос

- воспоминания биржевого спекулянта

- ВТБ

- вычет по ИИС

- Гиперинфляция

- деньги

- депрессия

- дети

- дефляция

- Джесси Ливермор

- Джордж Сорос

- долг

- долгосрочное инвестирование

- евросеть

- ЖЗЛ

- жизнь

- золото

- ИИС

- инвестиции

- инвестиционный вычет

- индекс

- книга

- комиссии брокера

- конференция смартлаба

- Крах

- личные финансы

- льготы по налогам

- мафия

- мобильный пост

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- оффтоп

- перевод ИИС

- пифы

- предпринимательство

- Промсвязьбанк

- ПСБ

- психология финансов

- рецензия на книгу

- сбер

- Сбербанк

- сбербанк брокер

- стартап

- трейдинг

- удалить профиль

- университеты биржевого спекулянта

- успех

- усреднение

- Чичваркин

- Эдвин Лефевр