Блог им. Mindspace

Как заработать на падении нефти?

- 04 декабря 2014, 15:18

- |

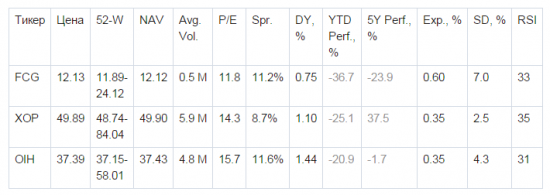

Зайдя на сайт Etfdb.com и выбрав в категориях Energy Equities ETFs, я получила такую картину. Как видно, нервозность на нефтяном рынке уже нашла отражение в цене. Среди наиболее просевших фондов я выбрала три, подходящих мне по размеру активов (Assets) и объему торгов (Avg. Vol.):

1. ISE-Revere Natural Gas Index Fund (FCG).

- Индекс в основе: ISE-Revere Natural Gas Index.

- Подробный профиль на Morningstar.com и

Etfdb.com.

2. SPDR S&P Oil & Gas Explor & Product (XOP).

- Индекс в основе: S&P Oil & Gas Exploration & Production Select Industry Index.

- Подробный профиль на Morningstar.com и Etfdb.com.

3. Market Vectors Oil Services ETF (OIH).

- Индекс в основе: Market Vectors US Listed Oil Services 25 Index.

- Подробный профиль на Morningstar.com и Etfdb.com.

Для удобства работы и дальнейшей оценки я свела важные мне показатели фондов в небольшую таблицу. Подробно о том, на что я смотрю при выборе индексных ETF, я пишу здесь.

Пояснение к разделам таблицы (оригинал таблицы здесь):

NAV (Net Assets Value) — стоимость чистых активов на акцию.

52 W — диапазон цены за последние 52 недели.

Avg. Volume (Average Volume) — средний объем торгов.

Р/Е (Price/Earnings Ratio) — коэффициент Цена/Прибыль.

Spr. (Spread) — спред между ценой спроса и предложения.

DY — текущая дивидендная доходность.

YTD Perf. — доходность за текущий год на данный момент.

5Y Perf. — доходность за последние 5 лет.

SD (Standard Deviation) — стандартное отклонение.

Exp. (Expenses) — размер взимаемой комиссии.

RSI (Relative Strength Index) — индекс относительной силы за 30 дней.

Помимо своих основных показателей, данные фонды отличаются по числу и составу активов, а значит, дают разный уровень диверсификации. Их портфели выглядит так.

ISE-Revere Natural Gas Index Fund (FCG)

Активов в портфеле: 31, среди них:

89.56% — акции американских компаний;

10.30% — акции иностранных компаний.

Распределение компаний по капитализации:

3.69% Giant;

18.58% Large;

40.78% Medium;

36.8% Small и Micro.

Доля бумаг, приходящаяся на топ-10 компаний: 40.38%.

SPDR S&P Oil & Gas Explor & Product (XOP)

Активов в портфеле: 90, среди них:

97.13% — акции американских компаний;

2.02% — акции иностранных компаний.

Распределение компаний по капитализации:

5.27% Giant;

14.90% Large;

31.18% Medium;

47.81% Small и Micro.

Доля бумаг, приходящаяся на топ-10 компаний: 14.7%.

Market Vectors Oil Services ETF (OIH)

Активов в портфеле: 25, среди них:

91.7% — акции американских компаний;

8.24% — акции иностранных компаний.

Распределение компаний по капитализации:

22.08% Giant;

36.44% Large;

36.30% Medium;

5.12% Small и Micro.

Доля бумаг, приходящаяся на топ-10 компаний: 71.8%.

Как видно, по числу активов в составе портфеля наибольшую диверсификацию дает фонд SPDR S&P Oil & Gas Explor & Product (XOP). Он же, на мой взгляд имеет и наибольший потенциал роста за счет:

- Концентрации на американских компаниях. В текущих условиях США будут чувствовать себя лучше других рынков, в том числе, благодаря сланцевой нефтедобычи.

- Высокой доли акций маленьких компаний. Такие компании легче переживают кризис, кроме этого, большинство фирм, занимающихся добычей сланцевой нефти, принадлежат к их числу.

Также по основным показателям данный фонд выглядит лучше на фоне других. А если сравнить результаты доходности за последние 5 лет, то в отличие от FCG и OIH, XOP принес инвесторам прибыль. (И хотя прошлые результаты не гарантируют будущих, способность ETF генерировать прибыль — это важный момент).

XOP наиболее приемлем и с точки зрения риска: его стандартное отклонение (SD) значительно ниже, чем у FCG и OIH. Также у XOP ниже спред (Spr.) и выше объем торгов (Avg. Vol.), что важно при выборе опционных стратегий.

В свою очередь, низкое значение RSI и размер на акцию чистых активов говорят в пользу покупки, но однозначно не краткосрочной, а на горизонте 12-18 месяцев. Вероятность того, что за это время котировки на нефть (а вместе с ними и акции фонда) покажут рост, весьма высока. Однако для подстраховки и снижения риска я рассматриваю покупку XOP через продажу пута.

Sapienti sat,

Оксана Гафаити,

автор MindSpace.ru, частный инвестор.

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге

заявки на бурение от сланцевых компаний уже сокращаются, а снижение прибыли так просто не остановить, при том что нефть еще не изменила тенденцию на рост

Вшортить её, а не *** по монитору размазывать!