SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. cleveryoung

"АЛРОСА". IPO и новая стратегия

- 13 ноября 2013, 10:20

- |

В 2012 году рынок активно обсуждал возможное появление новой «голубой фишки» «Алросы». Фишкой она так и не стала, но это не мешает компании показывать неплохие результаты и давать возможность инвесторам зарабатывать на росте курсовой стоимости акций.

Основной идеей в прошлом году была приватизация государственной доли, по итогам которой Государство планировало сохранить контроль (25% + 1 акция). На этих ожиданиях появились первые покупатели, и акция после долгого затишья начала немного подрастать. В итоге к декабрю 2012 года котировки добрались до уровня 26 руб. за акцию, после чего компания опубликовала результаты работы по долгосрочным контрактам, которые в тот момент истекали. Менеджмент компании озвучил свои планы по новым долгосрочным контрактам и предоставил информацию по новым партнерам, которая существенно повлияла на дальнейшую динамику акций компании.

По состоянию на осень 2012 года у «Алросы» было 36 долгосрочных контрактов с иностранными и российскими партнерами. На них приходилось 60-70% от общего объема сбыта компании. В рамках новой программы по увеличению числа долгосрочных партнеров «Алроса» в конце года заключила контракты с двумя крупными ювелирными брендами – «Tiffany» и китайской «Chow Tai Fook», а также продлила контракт с «Rosy Blue». Их производство непрерывно, благодаря чему они финансово устойчивы. Более того, ювелирные компании меньше подвержены влиянию кризиса, потому что волатильность цен на бриллианты гораздо ниже, чем на алмазы. Не стоит забывать и о том, что они являются конечным потребителем продукции компании, а это означает отсутствие конкуренции на рынке сбыта. Сотрудничество с такими компаниями является для «Алросы» гарантией стабильной работы, кризисный период – яркое тому доказательство.

Что касается приватизации, в июне 2013 года появилась информация, что «Алроса» будет исключена из списка для приватизации, РФ и Якутия сохранят за собой по 25% + 1 акция компании. Руководство Якутии изначально выступало против полной приватизации бюджетообразующей для республики компании. Солидарную позицию занял и топ-менеджмент «Алросы». В итоге главная идея декабря прошлого года вроде бы ушла в небытие, но котировки даже не шелохнулись. Все остальные не сработавшие приватизационные идеи сразу реагировали на подобные события в негативном ключе, но «Алроса» не только не упала на этой новости, но в итоге выстрелила еще на 25%, правда после этого откатила от максимумов, но не ушла ниже уровней июня. Давайте взглянем на основные новости и события с июня 2013 года, чтоб понять хронологию дальнейших событий:

- «Алроса» планирует погасить краткосрочную задолженность 2013 года за счет продажи газовых активов

- Fitch: Продажа непрофильных активов позволит «Алросе» сосредоточиться на ключевом бизнесе по добыче алмазов в Якутии. Рейтинг поставлен на пересмотр

- ФАС разрешила «Роснефти» приобрести газовые активы АК «Алроса»

- Успешная реализация непрофильных дочек АК «Алроса» является признаком приближающегося IPO компании

- «Алроса» официально объявила о своем намерении провести публичное размещение акций (IPO), в ходе которого компания планирует продать 16% акций

- «Алроса» планирует с 2013 года увеличить дивидендные выплаты до 35% от чистой прибыли по МСФО

- «Алроса» установила цену публичного предложения акций на уровне 35 рублей за бумагу

- Правительство РФ до 2016 года сохранит планы по снижению доли в «Алроса» до 25% плюс 1 акция

- Более 80% акций «Алроса», размещенных в ходе IPO компании, приобрели иностранные инвесторы

- Шувалов: Переподписка на акции «Алроса» составила 28%

Новость об исключении «Алросы» из списка на приватизацию оказалась уткой, причем никто на нее даже не среагировал. В итоге состоялось IPO, которому предшествовала договоренность по сделке продажи непрофильных активов «Роснефти». Автоматически подтянулись рейтинговые агентства, которые создали благоприятный внешний фон для продажи пакета в рынок. Сейчас котировки компании держатся чуть выше цены IPO, но в ближайшем будущем акции могут подрасти уже на дивидендных ожиданиях, новая политика предусматривает выплаты в размере 35% от ЧП. Акции алмазного гиганта, занимающего собой 27% мирового рынка, будут пользоваться серьезным спросом за счет комбинации «стабильность + дивиденды», такова новая политика компании!

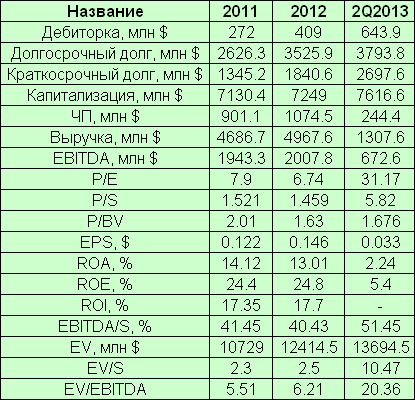

Ну и по традиции, основные финансовые показатели и мультипликаторы:

К таблице у меня следующие комментарии:

- ЧП упала за счет заключения новых долгосрочных соглашений с партнерами

- Краткосрочный долг по итогам года будет существенно ниже (продажа непрофильных активов)

- Капитализация растет

- Коэффициенты P/E, P/S, EPS не отражают текущего положения вещей, по итогам года цифры будут другие

- Резкий рост рентабельности продаж на фоне снижения рентабельности активов и капитала (опять же, учитываем, что это промежуточные данные)

- Рынок ожидает стабильно высоких доходов в будущем

- Значение EV/EBITDA высокое за счет того, что результаты промежуточные, поэтому говорить о переоценке рано, нужно ждать результатов за год

Невнятные результаты по итогам полугодия в основном связаны с провальным первым кварталом, когда компания занималась заключением новых долгосрочных договоров, что существенно отразилось на финансовых показателях. Ждем отчетности за 2013 год, которая явно будет слабей предыдущих, но может создать комфортные условия для дальнейшего роста. И самое главное, помним, основной рост всегда бывает на ожиданиях.

Что касается уровней, покупать можно от 34 руб. не более, чем на 10% от депо, фишка по-прежнему неликвидная, возможны сюрпризы!

72 |

6 комментариев

+1

Дивы будут примерно 5,3%, от текущей цены, как стабильная дивидендная история — очень хороша, вот по 25 бы ее))

- 13 ноября 2013, 10:54

Артемов Иван, боюсь 25 мы нескоро увидим)

- 13 ноября 2013, 11:03

После очередного слива весной РФР, я бы подумал над покупкой. А так ИМХО нужно ждать пост-айпиошного снижения, которое в 90% случаев у нас бывает.

- 13 ноября 2013, 11:21

+1

Роман Климов, я тоже сначала думал, что будет снижаться, но пока нет реакции даже на плохие цифры за полгода. Кстати, если посмотреть на неаудированную отчетность за 9 месяцев, там цифры значительно лучше, чем в 2012 году, ибо все новые контракты заключены, и прибыль пошла. сейчас они еще завершат сделку по продаже газовых активов и все, можно стартовать! на счет IPO, там есть еще довольно крупный опцион на покупку, а все остальные покупатели — это стратеги, которые собираются держать бумагу, частников на IPO практически не было

- 13 ноября 2013, 11:26

Читайте на SMART-LAB:

Палладий + масло, на котором жарили котлеты, = ?

🔬 Команда исследователей из Университета Южной Каролины нашла способ с помощью палладия превратить использованное растительное масло в...

10:21

РЭСК и Красноярскэнергосбыт. Отчет РСБУ. Сколько “золота” ждать РусГидро за 25г.?

Компания Рязаньэнергосбыт (сокр. РЭСК) опубликовала финансовый отчет за Q4 и за весь 2025г. по РСБУ: 👉Прибыль от продаж — 0,336 млрд...

18:05

теги блога Олег Ельцов

- 2008 год

- Aapl

- buyback

- DowJones

- Ri

- SPO

- авто

- Алроса

- арбитраж

- боковик

- бриллиант

- встреча smart-lab

- грааль

- дайджест

- депрессия

- евробонды

- ЕЦБ

- жулики

- конференция смартлаба

- кризис

- логика

- ложный пробой

- лудоманы ликуют

- ЛЧИ 2013

- Магнит

- Минфин

- ммвб

- мтс

- НГ

- НМТП

- ностальгия

- оффтоп

- пивная встреча трейдеров

- Победа

- пора покупать

- приватизация

- пузырь

- РАО ЭС Востока

- риск

- Российская экономика

- Россия

- ростелеком

- сбербанк

- скальп

- снижение ставки

- СП

- стройка

- ТГК-1

- фишка

- ЦБ

- шорт

- экспирация

- эшелоны

- юмор

- Яйца