Блог им. type568 |Вопросы IV.

- 24 апреля 2024, 05:41

- |

Продолжаю рубрику ответов на вопросы из платной группы, понял что отвечать на все хоть сколько то в реальном времени, особенно в личку — я развалюсь. Так что где-то раз в неделю буду собирать вопросы, на те что катят публично — отвечать буду сюда, на то что считаю слишком большой утечкой «платного портфеля» — в закрытую группу.

I>

Меняется ли стратегия с увеличением суммы активов? (Ликвидность становится критичнее для минимального размера позиции, как минимум) Есть ли сейчас акции, которые купил бы концентрированно с целью увеличения портфеля в 3-4 раза, если бы его размер был в 10 раз меньше?

Никаких таких иксов я щас не вижу. В целом подход конечно меняется, меньше 10% депозита мне ничего не интересно, по хорошему даже 10% портфеля, по мне нет смысла брать бумаги меньше 10% портфеля в целом. Но моя минимальная позиция щас — 10% депозита, и задирать еще не хочется из-за издержек экстренных ликвидаций. А уже надо, держал бы 15-20% депозита.

II>

Вуш держится плохо. Боишься введения значительных ограничений на самокаты?

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. type568 |Вопросы II.

- 13 апреля 2024, 18:14

- |

Продолжаем рубрику ответов на вопросы из платной группы.

1. С ОФЗ всё-таки не до конца ясно. Сапхизадовна намекнула, что будет снижение к концу года. Но этож всего лишь намек, особых успехов с инфляцией нет. Ну допустим снизят на полпроцента, ну переоценятся они немного, у тебя же портфель еще не пенсионный. Плечо разве не дороже стоит? Разве что дивы вывести

Плечо у меня довольно дорогое для финансового мира, хоть и дешевое в мире розничного брокерского обслуживания, КС + 2… Т.е. грубо говоря — 1,5% в месяц. Чуть больше половины этого расхода компенсируют купоны ОФЗ, остальное, и прибыль я хочу собрать с тела. Думаю за год+ рост тела с лихвой компенсирует стоимость займа, и даст прибыль. Очень вероятно даже осенью.

Важный момент: облига очень длинная, и прайсит ожидания. Падение на ставки на 1% — может привести к значительному падению ожиданий ставки в будущем, что переоценит тело сильно. У меня высокая убежденность что ЦБ опять справится с инфляцией, и номинал не номинал, но все будет сильно менее доходно.

( Читать дальше )

Блог им. type568 |Акции растут, а облиги падают. Почему?

- 11 апреля 2024, 12:46

- |

Этот пост не будет претендовать на всеобъемлющее описания положения дело, этим пусть экономисты занимаются, вы тут все-ж блог неуча читаете.

В целом на лицо связь доходности облигаций, и рынка акций. Но тем не менее, сейчас пол года акции растут, а облиги падают. Почему так, что за больное положение дел?

На самом деле — весьма типичое. В идеале мб подумать глубэе и запилить тут очередной цикл, но это если даже — то потом.

А щас — что может быть причиной того что дальние облигации расти будут, а акции нет, или акции будут расти отстающими темпами?

Мандат ЦБ РФ — инфляция, с ней он и борется при помощи ДКП, и этот вопрос в целом вполне разруливаем при помощи ДКП с поправкой на некоторые факторы которые создают шоки которые надо гасить.

У многих есть опасения что это может задеть прибыльность бизнеса. СОбственно вот рост прибыли сбера уже два(три?) месяца отстает от инфляции, я аж подрезал его. И Сбер явно не единственный, просто оперативно ежемесячно отчитывается.

Что это значит? Это значит что происходит торможение экономики, не значитч то пахнет рецессией, просто падением темпов роста, пока все еще высоких. Иными словами у многих компаний прибыль может оказаться хуже чем хотелось бы.

( Читать дальше )

Блог им. type568 |Reuters узнал детали о проблемах с ремонтом на Нижегородском НПЗ «Лукойла»

- 06 апреля 2024, 10:14

- |

В камменты скинули статью про НПЗ Лукойла на Рейтерс.

Собственно ребята не скрывают: потери они посчитал как размер выручки которая выпала. Т.е. завод производил 400к тонн бензина в месяц, минус 40% умножить на 587$ долларов за тонну — цена на внутреннем рынке. Получили примерно 100 млн $.

Т.е. то что НПЗ нефть создает не из воздуха, как я на коленке и предполагал про их расчеты — ребята в расчет не приняли. Типа НПЗ стоит на подмосковной скважине, и из под земли сразу бензинчик перегоняет.

Кстати они-же пишут что другие НПЗ подхватили нагрузку, и дефицита нет. Т.е. НПЗ имеют резервные мощности. Ну собственно это мы в Украине с генерацией наблюдаем, резервные мощности есть во всем и везде, ну или почти.

Так же ребята подчеркивают что санкции кусаются, и каких-то запчастей нет, но тип над этим работают. Ну, посмотрим.

Я все еще убежден что в худшем случае — страдать будет экология, но для справки — экология больших городов это наше здоровье.

Мне еще указали на то что плохой бензин может плохо влиять на ДВС, но я скептичен что будет дефицит октанового числа.

( Читать дальше )

Блог им. type568 |НПЗ Лукойла нижегородский потерял 40% мощности

- 05 апреля 2024, 16:51

- |

Полагаю все слышали про новость от рейтерс где НПЗ Лукойла нижегородский потерял 40% мощности, из-за чего Лукойл теряет по 100 млн долл в месяц. Все ссылаются на рейтерс, найти оригинал кстати не могу.

Итак, нижегородский НПЗ имеет мощность 17 млн тонн в год(хотя там вроде речь только о 40% бенза?), 40% от этого… Получается выпадание 570к тонн в месяц.

Возьмем на оптовом рынке бенз по 70к (он там сильно скачет, ну не суть). В Долларах выходит 430 млн в месяц ВЫРУЧКИ. Т.е. маржа НПЗ по их мнению — 24%. Это если НПЗ работал на 100% от мощности(ахахаха), имел 100% переботки(ыхыхыхы), и только в бенз(так не работает).

Мне кажется рейтерс чуть чуть приукрасили, и очень вероятно статью я теперь найти не могу именно по этому.

https://t.me/LadimirKapital

Блог им. type568 |Вопросы I.

- 29 марта 2024, 08:13

- |

-Каков взгляд на АФК?

-Боль что ее нету, на последнем откате подрезал. Для быстрого маневрирования ликвидность там не самая комфортная, хотя расторговывается.

Как говорит небезызвестный Орловский — это бумага может хорошо продифелировать в подходящих условиях. И вот когда все растет — растет и она, high beta stock.

C фундаментальной точки зрения — очень закредитованный бизнес, что потенциально может дать хорошую отдачу. Инвестировать они в целом умеют. Проблема еще в корп центре: если срезать ЗП, и уволить бОльшую часть(с большим отрывом большую) — дела могут наладиться, корп центр жрет слишком слишком много, и в текущих условиях это не оправданно.

-Почему Держишь Лук/Сбер, когда есть займы? Прибыль перекроит стоимость займа?

-Конечно. Ну… Если все будет норм :)

Но в целом подрезать плечо планы есть. Но хотелось бы чуточку выше. :)

-Есть ли какие то цены по которым ты готов купить ВТБ, или принципиально не будешь покупать сколько бы он не стоил, либо же только через года полтора когда будут светить дивы рассмотришь? Всё-таки любимый банковский сектор)

( Читать дальше )

Блог им. type568 |Снова иксы, прибыль превысила 100%

- 28 марта 2024, 10:31

- |

Пост про два года правда вышел ниочем, а еще там потерялось два абзаца, пока перечитывал и редактировал. Один из главных пунктов упущен — год снова иксы, т.е. прибыль превысила 100%. Это был хороший год, с хорошими попаданиями.

Еще, почему этот пост не в декабре? А потому что после 24,02, и открытия биржи 24,03,22 — у меня началось новое годоисчестление. Наверное через пару лет вернусь к декабрю.

Так же важный момент: с плечами очень легко рубить бабло на растущем рынке. Да и без плеч в общем тоже. При этом важно заметить — что рынок все еще растет. И что рынок все еще дешев.

Высокая ставка которая душит экономику все еще позволяет денежной массе расти, а инвестициям в основные средства(которые задел на рост реальной экономики) — быть рекордными.

Иными словами — вряд-ли рынок опять сделает 50% до 24,03,25, но чтобы не вырасти нужны мощные негативные события. Далее по поводу «удушающей ставки» — она пока не удушает, а как начнет — так сразу и упадет. И да, инфляция у нас выходит очень даже монетарная — месяц к месяцу прет со стабильным курсом. Привет всем кто поливал ЦБ, подрежьте самомнение.

( Читать дальше )

Блог им. type568 |ИИС 280 млн, и -95%: два года.

- 27 марта 2024, 09:48

- |

Год назад написал вот этот пост:

https://smart-lab.ru/blog/889366.php (камментики ващще огнище там!)

Подведем итоги очередного года, и всего периода существования счета. Сначала про «Все время».

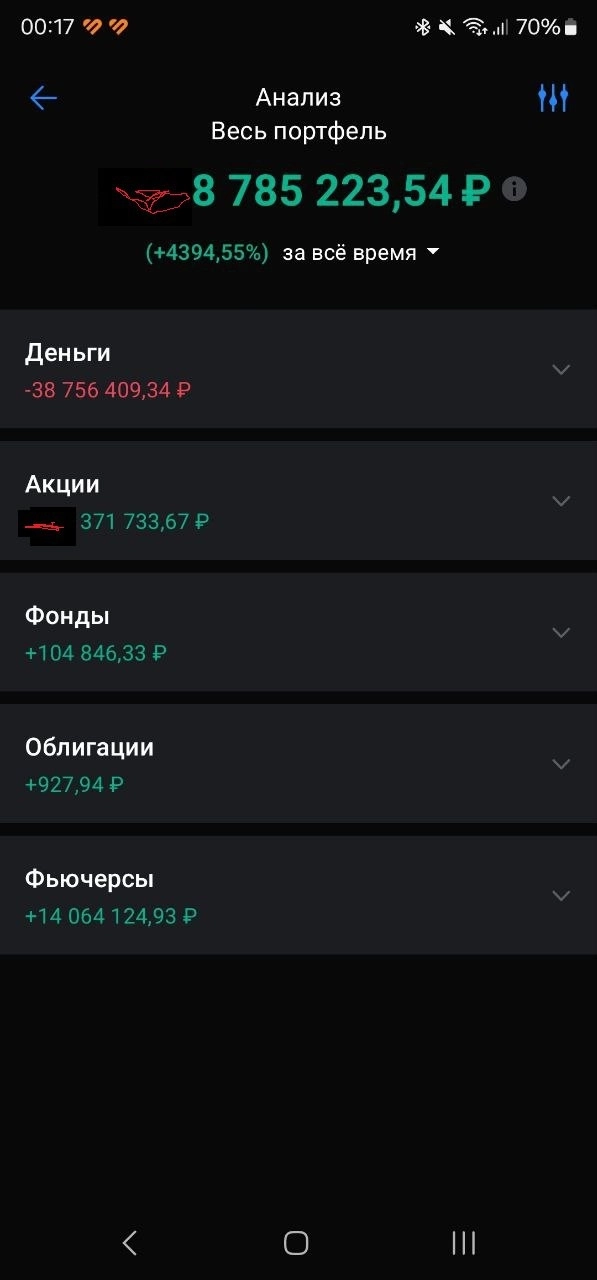

На скрине частично замазанный результат ИИС «за все время», это с 2018г… Для справки открыт он был в 2015, и из 200к к концу 2016 там было 900.

Текущий расчет прибыли на скрине выглядит правильным, цифра несколько больше текущего размера счета(правда надо отобрать оттуда заморозку Алибабы).

Громадный расход на плечи, не думаю что он завышен. Самые большие убыточные позиции за все время — Alibaba и Распадская. При том с учетом заморозки — Алибаба — больше, но при расчете в % — ущерб от распадской сильней.

Последний год оказался супер простым с точки зрения попаданий, значительный убыток — только заморозка(если ее не отдадут, и не компенсируют), остальное — копейки на фоне прибыли. И она есть почти куда не ткни… Даже в ВТБ урвал лям.

Крупнейшие прибыли: БСП, Сбер, Лукойл, Совок — последний еще и очень быстро это дал. Нет ни одной позиции которая дала бы убыток в миллион, и 14(!) позиций которые дали прибыль в миллион на протяжении года.

( Читать дальше )

Блог им. type568 |Про Тинькофф

- 14 марта 2024, 16:45

- |

Схема как я ее вижу следующая: капитал и клиентская база Тинькофф расширяется через поглощение росбанка Тинькой.

В целом ход хороший, Но есть один нюанс: оценка.

Ясно что Тинькофф круче и дороже, но когда мажор контролирует Тинькофф, а Росбанк в его собственности — высок риск завышения росбанка, например продажа его за один капитал, и аналогичное занижение Тинькофф, Тинькофф должен стоить сильно дороже чем один капитал, собственно и стоит дороже на бирже.

Соответственно весь вопрос в кофе обмена, если тинька размоет грубо говоря в два раза, это канеш треш, как и номинальные скидки, типа Росбанк 0.95 капитала, Тиньков 1,05..

https://t.me/LadimirKapital

Блог им. type568 |МСФО BSPB: Ничего нового, но прибыль всё ещё высокая!

- 06 марта 2024, 12:17

- |

Глянул на МСФО BSPB в общем не вижу там ничего нового, отчеты РСБУ и ЦБ дают неплохую картину. На лицо события которые мы наблюдали в реальном времени, конечно без SDN вначале года было бы вкуснее, но прибыльность остается очень высокой. При этом кв4 уже немного зеркало заднего вида, т.к. у нас супер интересными оказались декабрь и январь… Короче ждем вкусный февраль.

Увы не могу сказать что прям дешево стоит, и не могу сказать что я очень хорошо взял отскок с декабря по сегодня, но и опять же… Рынок вполне адекватно отыгрывает хорошие отчеты. Местами — с опережением(

https://t.me/LadimirKapital

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс