SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

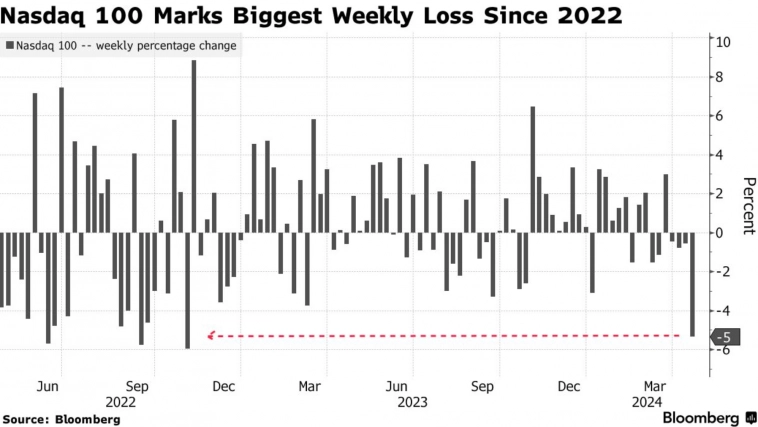

Новости рынков |📉Техсектор США упал в пятницу на 2.1% и на 5% за неделю - максимально за 17 месяцев

- 20 апреля 2024, 19:46

- |

Индекс Nasdaq 100 в пятницу упал на 2,1%.

Потери индекса за неделю составили 5% — максимальное падение за 17 месяцев.

Последний раз больше индекс техсектора терял в ноябре 2022 года.

S&P500 падает 6 торговых сессий подряд! Откат от хая 28 марта составил 5%.

Аналитики мямлят о том, что причиной падения могли послужить:

📉геополитические тёрки между Ираном и Израилем

📉высокие процентные ставки

📉политическая неопределенность

По слухам, Василий Олейник нарастил шорты на прошлой неделе, что также способствовало расширению обвала американского рынка😁

https://www.bloomberg.com/news/articles/2024-04-19/tech-stocks-biggest-weekly-rout-since-2022-roils-markets

Потери индекса за неделю составили 5% — максимальное падение за 17 месяцев.

Последний раз больше индекс техсектора терял в ноябре 2022 года.

S&P500 падает 6 торговых сессий подряд! Откат от хая 28 марта составил 5%.

Аналитики мямлят о том, что причиной падения могли послужить:

📉геополитические тёрки между Ираном и Израилем

📉высокие процентные ставки

📉политическая неопределенность

По слухам, Василий Олейник нарастил шорты на прошлой неделе, что также способствовало расширению обвала американского рынка😁

https://www.bloomberg.com/news/articles/2024-04-19/tech-stocks-biggest-weekly-rout-since-2022-roils-markets

- комментировать

- Комментарии ( 8 )

Блог им. editor |Сергей Григорян: коррекции по S&P500 придется ждать до следующего года

- 01 декабря 2017, 14:12

- |

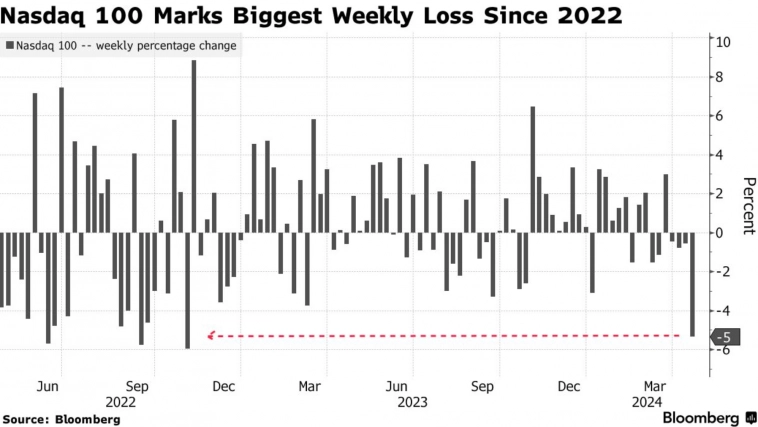

Немного сезонности в ленту. На картинке выше видно, сколько раз, начиная с 1950 года, тот или иной месяц был лучшим или худшим в году для индекса S&P-500.

Например, январь за прошедшие 67 лет 9 раз был лучшим месяцем в году и 7 раз худшим

В этой связи интересен декабрь. За все время наблюдений это единственный месяц, который ни разу не оказался худшим в году.

Я нахожу это любопытным по той причине, что на сегодня худшим месяцем 2017 года является март с результатом -0,04% (то есть, фактически, ноль). Если декабрь продолжит тенденцию и сможет остаться «не худшим» месяцем в 2017 году, значит, нам придётся отложить ожидания коррекции до следующего года.

Источник: https://t.me/sgcapital

Блог им. editor |Григорий Исаев об оценке американского рынка акций

- 06 марта 2017, 13:04

- |

Последнее время как попадешь на какое-то высказывание дедушки Уоррена, в голове один сплошной WTF?! Например он недавно заявил, что акции американские в общем-то не дороги и т.д. и т.п. (правда с оговоркой что это по отношению к уровню ставок текущему).

Формально, если посмотреть на Fed Model и отношение уровня прибыли к ставкам это действительно так. Но Fed model очень плохо предсказывает долгосрочные доходности, практически никак. Плюс, что касается Уоррена, вот внизу на картинке 2 индикатора.

1 — это любимый «макро» индикатор самого Баффета — отношение капитализации всего рынка к американскому ВНП. Он много раз заявлял, что это — первый параметр по которому он судит в моменте что происходит долгосрочно.

2 — ну а внизу отношение долга к Ebitda для нефинансовых (у финансовых там все сложно, обычно в таких анализах их исключают) компаний.

Как видно года так с 11 шел резкий рост этого параметра, когда на фоне не особо растущих продаж компании нашли простой способ повышать прибыль на акцию — дешевый долг + выкуп акций с рынка. Проблема в том что все

( Читать дальше )

Формально, если посмотреть на Fed Model и отношение уровня прибыли к ставкам это действительно так. Но Fed model очень плохо предсказывает долгосрочные доходности, практически никак. Плюс, что касается Уоррена, вот внизу на картинке 2 индикатора.

1 — это любимый «макро» индикатор самого Баффета — отношение капитализации всего рынка к американскому ВНП. Он много раз заявлял, что это — первый параметр по которому он судит в моменте что происходит долгосрочно.

2 — ну а внизу отношение долга к Ebitda для нефинансовых (у финансовых там все сложно, обычно в таких анализах их исключают) компаний.

Как видно года так с 11 шел резкий рост этого параметра, когда на фоне не особо растущих продаж компании нашли простой способ повышать прибыль на акцию — дешевый долг + выкуп акций с рынка. Проблема в том что все

( Читать дальше )

Блог им. editor |Такие дивергенции плохо заканчивались для S&P500 последние два раза

- 25 мая 2016, 18:58

- |

Сегодня китайский юань упал к доллару до минимума с 2011 года. Есть мнение, что китайский фактор + рост ожиданий относительно повышения процентных ставок США могут опрокинуть американский рынок в ближайшие недели.

Новости рынков |Barrons: ни один стратег не ждет снижения S&P500 через год

- 13 декабря 2015, 21:59

- |

Консенсус экспертов Барронс предполагает, что американский рынок вырастет в 2016 году на 10% до 2220 пунктов.

Самый агрессивный прогноз — 2500 (Federated Investors)

Самый агрессивный прогноз — 2500 (Federated Investors)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс