Блог компании Mozgovik |Поверхностный разбор отчета ДВМП МСФО за 2023 год

- 24 апреля 2024, 19:46

- |

( Читать дальше )

- комментировать

- Комментарии ( 17 )

Блог компании Mozgovik |В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

Блог компании Mozgovik |Краткое содержание Mozgovik Research с 1 по 7 апреля: FEES, FIVE, KZOS, ENPG, золото, портфели

- 17 апреля 2024, 17:44

- |

Добрый день, уважаемые читатели!

Восстанавливаем рубрику краткое содержание наших материалов, которая прерывалась из-за большого объема корпоративных отчетов за 2023 год.

Ниже для вас представляем конспект материалов Mozgovik с 1 по 7 апреля.

Здесь мы постарались коротко сформулировать самые существенные моменты наших многочисленных лонгридов в доступной и самой сжатой форме.

Пишите вашу обратную связь в комментарии по поводу данного формата👍 Спасибо

( Читать дальше )

Блог компании Mozgovik |Как такое возможно: "быть правым в любом случае, но при этом все равно проиграть?" Weekly #67

- 16 апреля 2024, 19:40

- |

В данный момент осторожно, но оптимистично смотрим на рынок. Куда бы он не пошёл, мы будем правы, но проиграем финансово.

Я бы хотел подробнее раскрыть эту тему.

( Читать дальше )

Блог компании Mozgovik |Портфели наших аналитиков - конспект тезисов с нашей встречи подписчиков @MozgovikResearch в Санкт-Петербурге

- 13 апреля 2024, 09:54

- |

Доброго дня! Для тех, кто не был на нашей встрече и не читает телеграм чат годовых подписчиков Мозговика (Смартлаб Премиум), сделал этот небольшой конспект. На встрече наши аналитики рассказали коротко свой вью по бумагам и рассказали про состав своих портфелей.

Приятного чтения, не забывайте оставлять комментарии и задавать вопросы под постом.

( Читать дальше )

Блог компании Mozgovik |Вопреки ожиданиям, переезд акций Тинькофф с Кипра в Россию добавил ликвидность в систему

- 12 апреля 2024, 12:22

- |

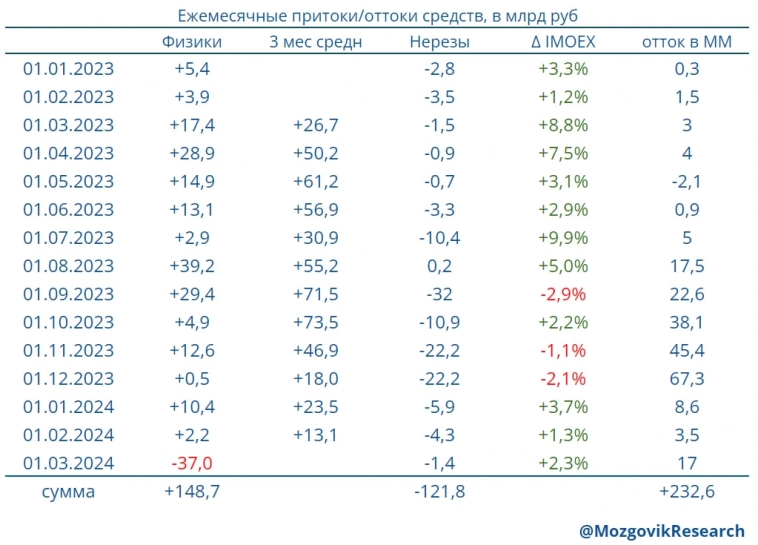

Итак в марте чистая нетто-продажа акций «физиками» 37 млрд, впервые с ноября 2022.

Это похоже на чистую продажу акций Тинькофф после переезда, которую кто-то выкупал (судя по стате это мог быть например сам Росбанк а также какие-то юрлица, связанные с Потаниным).

18-20 марта дневные обороты по Тинькофф составляли по 40 млрд руб в день, что примерно в 20 раз больше обычного уровня.

О чем это говорит?

Это говорит о том, что у каких-то «физиков» стало на 37 млрд кэша больше:) И этот кэш будет куда-то инвестирован впоследствии.

Параллельно мы видели, что покупки ОФЗ физиками в марте резко выросли (до 29 млрд — максимум с сентября), так что, возможно, может часть туда пошла.

Кроме того выросли покупки фондов денежного рынка, с 3,5 в феврале до 20 млрд в марте.

В любом случае, прежде мы думали, что массивные продажи Тинькофф евроклировскими редомицилянтами окажут давление на рынок, но сейчас видим, что из-за того, что их кто-то выкупил, денег в системе, напротив, прибавилось.

t.me/mozgovikresearch

Блог компании Mozgovik |Портфель акций Mozgovik-консенсус. Апдейт стратегии 2024.

- 11 апреля 2024, 11:25

- |

Когда рынок растет так, как в последние недели, мы в Мозговике немного грустим: нам начинает казаться, что мы делаем бесполезную работу. Зачем что-то анализировать, когда растет все подряд? Причем, то, что является самым рискованным, растет быстрее всего.

Содержание статьи:

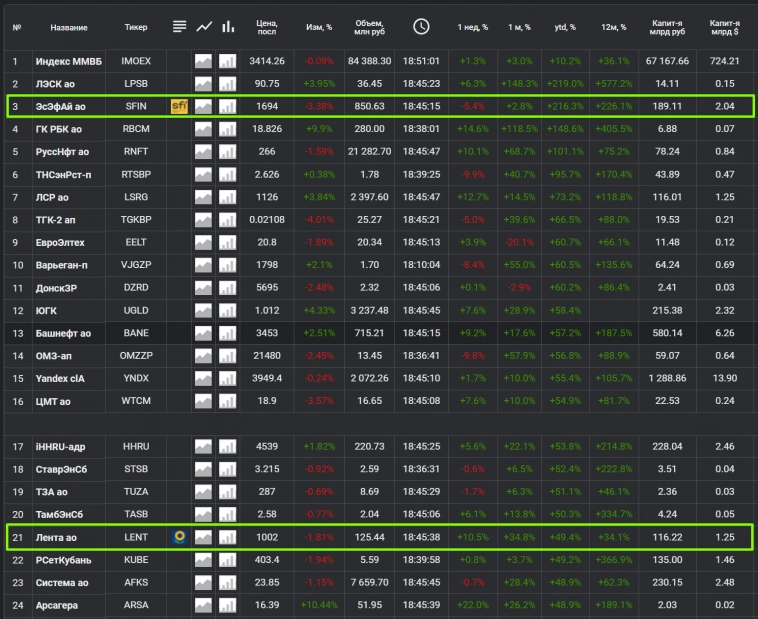

Давайте будем честны: откроем таблицу акций и посмотрим кто вырос с начала года сильнее всего:

Из всех этих бумаг мы честно обращали внимание только на SFI и Ленту.

Остальных, таких как РБК, Русснефть, ЛСР, Европ.Электротехника, ЮГК, Яндекс, ЦМТ, Хэдхантер, Система, у нас не было.

Лично я не грущу, когда что-то растет без меня. Я грущу оттого, что наши подписчики могут подумать, что мы недостаточно хороши в предсказании тюльпаноманий и безумств толпы😁

Как я вижу себе эту ситуацию? Представим, что мы — профессиональный игрок в покер, который зашел в сочинское казино. Повсюду звонко работают аппараты. Один выигрывает, другой проигрывает, это происходит каждую секунду. Кто-то на наших глазах сорвал куш в рулетку или одноруком бандите. Как вы думаете, если я стану свидетелем такой сцены, заставит ли меня это сыграть в эту игру?

Нет, я предпочитаю играть в СВОЮ игру, а не в чужую. Профессионал пойдет только за тот стол, где игра понятная, предсказуемая и поддается контролю.

Пока другие ходят в казино, я буду ждать свою игру.

По этой причине я не сильно рефлексирую над полётами акций, игра в которых мне кажется подобной орлянке. Рынок дал хорошо заработать в 2023, и 1й квартал так же был щедр на результативность.

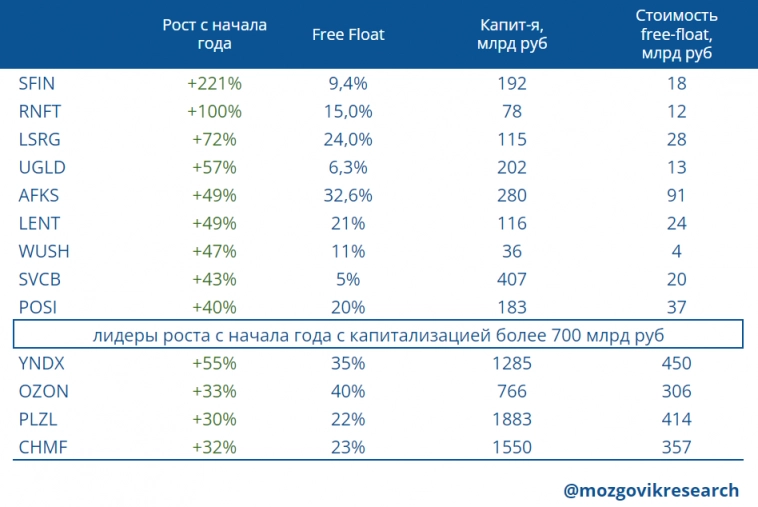

Когда смотришь на таблицу сверху, возникает ощущение, что чем менее ликвидна акция, тем проще на ней “сделать иксы”. Давайте проверим:

Мы видим, что из самых быстрорастущих акций стоимость free-float не превышает 50 млрд рублей. Исключение — АФК Система, опасный зверь, трогать которого в этой заметке мы не будем.

Что касается акций более “тяжелых”, более дорогих компаний (в нижней части таблицы), то здесь, на мой взгляд, рост акций в большей степени сопряжен с фундаментальными факторами.

( Читать дальше )

Блог компании Mozgovik |Как команда MozgovikResearch участвует в IPO Займер?

- 10 апреля 2024, 12:05

- |

Вчера Анатолий сообщил нам своё мнение по вопросу "Стоит ли участвовать в IPO Займер".

Традиционно, мы опросили всех наших аналитиков кто участвует, а кто нет, спешим поделиться результатом.

( Читать дальше )

Блог компании Mozgovik |Сколько на самом деле должен стоить бизнес WUSH?

- 31 марта 2024, 12:31

- |

Доброго дня, дорогие читатели.

Единственный пост про WUSH мы писали год назад. Тогда мы ждали уверенного роста прибыли по итогам 2023 года и отметили, что оценка акций рынком на уровне 220 рублей не является завышенной.

***ДИСКЛАЙМЕР***

👉эмоционально нам нравится Whoosh

👉нам нравится менеджмент компании

👉нам нравится открыть и прозрачность компании

В этой заметке мы постараемся посмотреть на отчет WUSH за 2023 год, сравнить с нашими ожиданиями, а также смоделировать различные ситуации будущего компании и оценить ее внутреннюю стоимость.

_

Оптимистичный рынок

С начала 2024 года хайтех компании показывают отличную динамику и есть подозрение, что это далеко не всегда связано с изменением фундаментальных факторов. Судите сами: за неполных 3 месяца с начала года акции WUSH подорожали +50%, при том, что не выходило никаких отчетов, никаких новостей, а у компании был мертвый сезон.

У WUSH небольшой free-float в районе 10%, который на начало года составлял всего 2,5 млрд руб. 17 января, когда был запущен рост акций, дневной оборот составил 800 млн руб.

При таком низком free float не требуются большие ресурсы, чтобы разогнать акции (это мы видим и в других аналогичных компаниях).

Относительно роста акций WUSH у нас есть гипотеза: WUSH — модный узнаваемый молодежный бренд, вероятно, инвесторы покупают эти акции руководствуясь чувствами и верой, а не трезвым расчетом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс