SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. bosco |Анализ профиля просадки и жизнеспособность алгоритма

- 02 сентября 2020, 10:42

- |

Запустил в июне/июле очередной «самый лучший» алгоритм. За июль где-то +12%, но дальше весь август лютая просадка.

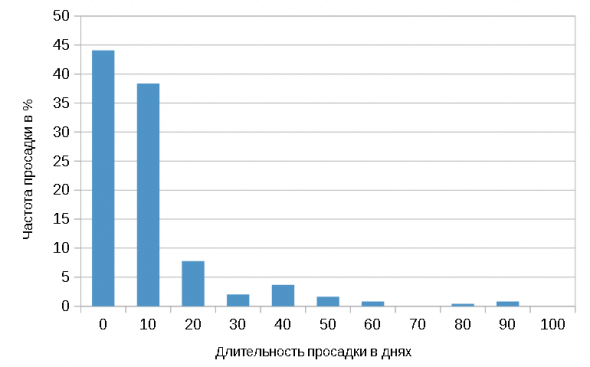

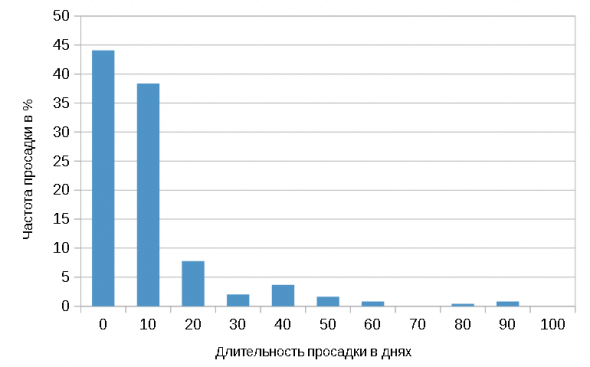

Если смотреть по истории, то в 44% случаев посделочная просадка заканчивается в течении 1 дня, в 82% случаев в течение 10 дней, в 93,88% случаев просадка кончается за 33 дня.

Но есть конечно и единичные, но более чем полугодовые случаи просадок, могу себе позволить как самостоятельный человек.

Сегодня как раз идёт 32 день просадки.

Вот и интересно чем закончится. Для более адекватной оценки, конечно надо бы сделать оценку не посделочной просадки, а подневной, потому что часто в день закрывается гораздо больше 1 сделки, в плюс.

Если смотреть по истории, то в 44% случаев посделочная просадка заканчивается в течении 1 дня, в 82% случаев в течение 10 дней, в 93,88% случаев просадка кончается за 33 дня.

Но есть конечно и единичные, но более чем полугодовые случаи просадок, могу себе позволить как самостоятельный человек.

Сегодня как раз идёт 32 день просадки.

Вот и интересно чем закончится. Для более адекватной оценки, конечно надо бы сделать оценку не посделочной просадки, а подневной, потому что часто в день закрывается гораздо больше 1 сделки, в плюс.

- комментировать

- ★1

- Комментарии ( 9 )

Блог им. bosco |Управление бюджетом и просадкой нескольких роботов на одном счёте

- 19 июля 2017, 12:19

- |

Для начала загадка: предположим есть у вас 3 робота, с просадками 30%, 50% и 70%, ну естественно они прибыльные и profit factor что-то там порядка 1.7. При этом эти данные для полного рефинанса и на интервале в 2 года. И надо вам получить

а) максимальное использование средств портфеля

б) максимальное рефинансирование

в) суммарную просадку не более 13%

загадка в том, как это правильно сделать?

Я назвал это загадкой, а не вопросом, потому что я наконец-то понял как, спустя несколько лет. До этого я пытался выжать из роботов максимум, и использовал как мне казалось передовую технологию: отдавал роботам ~90% от доступного бюджета, таким образом чтобы роботы имели возможность выбирать весь бюджет (0.9 + 0.09 + 0.009 — типа того), с целью, естественно — максимального возможного разгона депозита. получалось кто первый встал, того и тапки. Для двух роботов всё просто, а когда их было штук 7, то уже были всякие сложности.

Иногда у меня неплохо получалось, в 2014м я довольно мощно разогнал робота со 184 тыс до 1300 тыс с января по сентябрь. Потом ещё немного заработал. А потом получаться уже перестало. И дальше я занимался решением разного рода «философских» проблем, типа почему на истории миллиарды, а в реале просадка, и почему роботы пилятся быстрее, чем зарабатывают.

( Читать дальше )

а) максимальное использование средств портфеля

б) максимальное рефинансирование

в) суммарную просадку не более 13%

загадка в том, как это правильно сделать?

Я назвал это загадкой, а не вопросом, потому что я наконец-то понял как, спустя несколько лет. До этого я пытался выжать из роботов максимум, и использовал как мне казалось передовую технологию: отдавал роботам ~90% от доступного бюджета, таким образом чтобы роботы имели возможность выбирать весь бюджет (0.9 + 0.09 + 0.009 — типа того), с целью, естественно — максимального возможного разгона депозита. получалось кто первый встал, того и тапки. Для двух роботов всё просто, а когда их было штук 7, то уже были всякие сложности.

Иногда у меня неплохо получалось, в 2014м я довольно мощно разогнал робота со 184 тыс до 1300 тыс с января по сентябрь. Потом ещё немного заработал. А потом получаться уже перестало. И дальше я занимался решением разного рода «философских» проблем, типа почему на истории миллиарды, а в реале просадка, и почему роботы пилятся быстрее, чем зарабатывают.

( Читать дальше )

Блог им. bosco |Мой "виртуальный" ЛЧИ

- 15 декабря 2016, 23:02

- |

Собирался участвовать по-настоящему. Но Сбер-КИБ не участвует в ЛЧИ, а других брокеров у меня не было до последнего момента (об этом ниже)

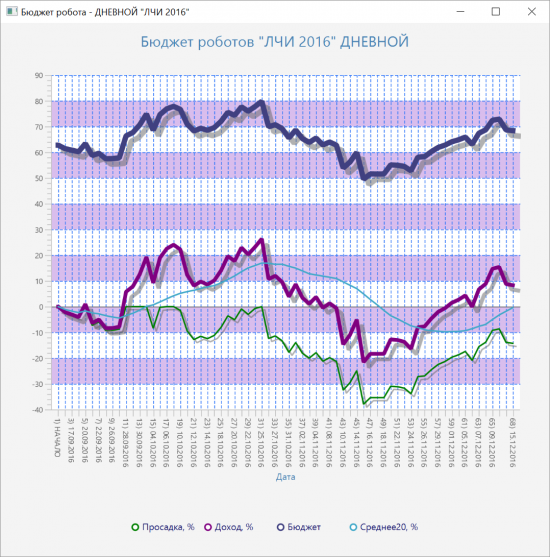

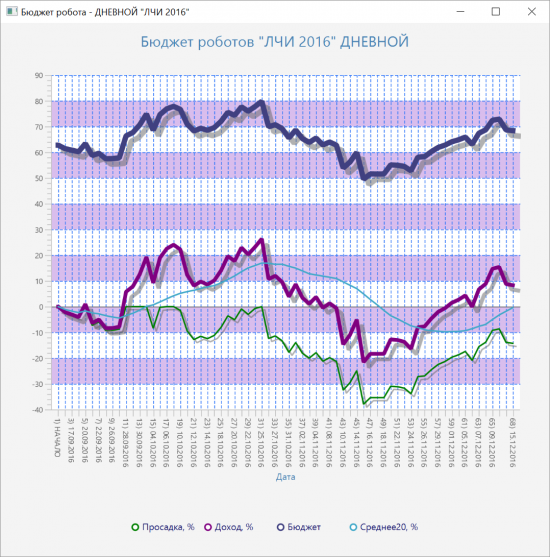

Результат такой (счёт реальный, отчёт кастомный):

что можно сказать? результат похож на случайные блуждания и не очень-то радовал меня. до ЛЧИ и его первую часть роботы сливали в сумме около 6 месяцев. по деньгам ерунда конечно. но в процентах много. хотя год в плюсе, т.к. зима+март были ударными.

потом где-то на минимуме ЛЧИ, я наконец нашел косяк в оптимизаторе на истории и быстро за неделю подобрал новый наборчик героев.

оттуда вверх пошло очень стабильно — три недели по +11%. это к вопросу играет ли роль история.

на последней неделе случился косяк. Сбер-КИБ решил что он больше не мой брокер и запретил торговать контракты 2017 года, а я ими торгую по плану немного заранее — склеиваю. Роботы больше торговать не могли. А переделывать я их не захотел, ради 4 дней?

( Читать дальше )

Результат такой (счёт реальный, отчёт кастомный):

что можно сказать? результат похож на случайные блуждания и не очень-то радовал меня. до ЛЧИ и его первую часть роботы сливали в сумме около 6 месяцев. по деньгам ерунда конечно. но в процентах много. хотя год в плюсе, т.к. зима+март были ударными.

потом где-то на минимуме ЛЧИ, я наконец нашел косяк в оптимизаторе на истории и быстро за неделю подобрал новый наборчик героев.

оттуда вверх пошло очень стабильно — три недели по +11%. это к вопросу играет ли роль история.

на последней неделе случился косяк. Сбер-КИБ решил что он больше не мой брокер и запретил торговать контракты 2017 года, а я ими торгую по плану немного заранее — склеиваю. Роботы больше торговать не могли. А переделывать я их не захотел, ради 4 дней?

( Читать дальше )

Блог им. bosco |Торговый робот по аналогии с шахматной программой

- 26 сентября 2016, 10:52

- |

Хочу обсудить возможность построения торгового робота по аналогии с программой играющей в шахматы.

Насколько я знаю (а я не большой спец), шахматные программы имеют в себе такие составляющие:

— просчитанную таблицу 99.99 (а то и 100%) N первых ходов партий — т.н. таблица дебютов, наверное ходов на 10 точно

— функция подсчёта «стоимости»-рейтинга позиции, т.е. ранжирования, какая позиция для программы-игрока лучше из двух, трёх и M разных позиций

— эмулятор своих и чужих ходов (часть которая знает как ходят фигуры)

— функция принятия решения

дальше уже нюансы — как глубоко подсчитываются варианты (2-3 хода в глубину считается средней сложностью), какие оптимизации применяются (некоторые позиции заведомо проигрышные, а ходы глупые, на них не надо тратить время)

вот я и подумал что тут наверное есть много общего с программой по торговле.

— часть по оценке позиции

— эмулятор своих (покупка продажа) и чужих (ход цены) ходов

— база знаний (паттернов, искуственных нейронов, таблиц)

( Читать дальше )

Насколько я знаю (а я не большой спец), шахматные программы имеют в себе такие составляющие:

— просчитанную таблицу 99.99 (а то и 100%) N первых ходов партий — т.н. таблица дебютов, наверное ходов на 10 точно

— функция подсчёта «стоимости»-рейтинга позиции, т.е. ранжирования, какая позиция для программы-игрока лучше из двух, трёх и M разных позиций

— эмулятор своих и чужих ходов (часть которая знает как ходят фигуры)

— функция принятия решения

дальше уже нюансы — как глубоко подсчитываются варианты (2-3 хода в глубину считается средней сложностью), какие оптимизации применяются (некоторые позиции заведомо проигрышные, а ходы глупые, на них не надо тратить время)

вот я и подумал что тут наверное есть много общего с программой по торговле.

— часть по оценке позиции

— эмулятор своих (покупка продажа) и чужих (ход цены) ходов

— база знаний (паттернов, искуственных нейронов, таблиц)

( Читать дальше )

Блог им. bosco |Страдания по волатильности и Книга "Finding Alpha"

- 23 августа 2016, 10:43

- |

Пару заметок назад, 13 июля я писал о том что волатильность в SI упала до минимума за последние пару лет. Что может быть скоро начнётся тренд.

Потом и вправду был отскок по волатильности, удалось подзаработать роботами. Но дальше кривая волатильности опять пошла на спад.

Клёва нет, роботы сливают, в голове тоже ни одной смутной идеи. Зарабатывать на рынке не получается. Ищу причины. К сожалению это не просто, т.к. экономического образования нет. Фундаментал в голове отсуствует напрочь. Поход за прибылью — как бег по полю в темноте с большой острой шашкой в руке — опасно и результат не очевиден. Т.е. не разоряюсь, при своих. Но взрывного профита нет. Хотя в планах было чуть ли не по 20% в месяц. Но чего-то не хватает. По-моему чего-то совсем крошечного.

Читаю Finding Alpha Эрика Фалькенштейна. Очень забавный мужик! Чего стоит его пост про разоблачение надутых физиков?

falkenblog.blogspot.ru/2009/03/economists-arent-more-stupid-than-other_11.html

И очень очень умный. (умный это тот, кто думает похожим с вами образом, да-да) Он был аспирантом у Хаймана Минского. Спорит с нобелевскими лауреатами в своей книге. Книга идёт тяжело. Английский же. Даже не дошел до середины. Раз-два-три за страницу лажу в словарь, хотя английский знаю хорошо. Но надо изучать что думают по настоящему умные люди.

( Читать дальше )

Потом и вправду был отскок по волатильности, удалось подзаработать роботами. Но дальше кривая волатильности опять пошла на спад.

Клёва нет, роботы сливают, в голове тоже ни одной смутной идеи. Зарабатывать на рынке не получается. Ищу причины. К сожалению это не просто, т.к. экономического образования нет. Фундаментал в голове отсуствует напрочь. Поход за прибылью — как бег по полю в темноте с большой острой шашкой в руке — опасно и результат не очевиден. Т.е. не разоряюсь, при своих. Но взрывного профита нет. Хотя в планах было чуть ли не по 20% в месяц. Но чего-то не хватает. По-моему чего-то совсем крошечного.

Читаю Finding Alpha Эрика Фалькенштейна. Очень забавный мужик! Чего стоит его пост про разоблачение надутых физиков?

falkenblog.blogspot.ru/2009/03/economists-arent-more-stupid-than-other_11.html

И очень очень умный. (умный это тот, кто думает похожим с вами образом, да-да) Он был аспирантом у Хаймана Минского. Спорит с нобелевскими лауреатами в своей книге. Книга идёт тяжело. Английский же. Даже не дошел до середины. Раз-два-три за страницу лажу в словарь, хотя английский знаю хорошо. Но надо изучать что думают по настоящему умные люди.

( Читать дальше )

Рецензии на книги |Ничто не ново под луной

- 13 апреля 2016, 19:36

- |

Рецензия на книгу «Flash Boys» — Майкл Льюис (Скачать)

О содержании подробно говорить не буду, т.к. это уже описали.В книге больше всего впечатлила мысль о том что американский HFT это по-настоящему бесчестный бизнес. Но не само по себе быстрое выставление заявок и скорость, которые очень похожи на чистый спорт, в том числе интеллектуальный. А вся та индустрия вокруг, когда принимается закон, заставляющий брокера распиливать заявку и отправлять её на несколько бирж, когда есть возможность исполнять заявку не только на бирже, а ещё и внерыночно, в даркпуле, при этом за деньги к этому даркпулу предоставляется доступ всё тем же HFT. когда для HFT придумываются специальные типы выгодных биржевых приказов, когда биржи, принадлежащие HFT дают откаты чтобы получить себе первую порцию крупного приказа, и успеть потом сожрать остальные порции этого же приказа на других биржах быстрее конкурентов.

И что ещё глобальнее — индустрия была такой изначально. Был обход законов, предшествующих самым современным, была индустрия откатов.

В общем, время идёт, а люди никогда не меняются. И ведут себя по одним законам, в целом не слишком высокоморально, независимо от географии и страны происхождения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс