Блог им. Ramil_Ibragimov |Как заработать на кризисе 2020. Методы.

- 16 марта 2020, 12:34

- |

Публикую свой пост из группы Вконтакте от 11 ноября 2019.

«Добрый день, коллеги! Решил осветить тему кризиса более детально. О том, какие преимущества несёт новый кризис для инвестора.

1. Обвал котировок. Кризис будет очень сильный и цены на акции будут невероятно низкими. Возможно, процентов на 80-90 ниже чем сейчас. При данном сценарии восстановление на прежние уровни это 500-1000%.

2. Кризис будет затяжным. Вероятно, в пределах 4-5 лет. Это позволит набрать очень существенную позицию даже тем, у кого нет готового значительного кэша.

3. Сейчас в некоторых кругах обсуждается вопрос о переформатировании властных структур страны. То есть к концу кризиса мы можем получить отмену санкций. А это значит, что любые два крупных инвестбанка или фонда США смогут разогнать низколиквидный рынок России до невероятных значений. Тогда рынок станет ликвидным и менее волатильным, но для новых инвесторов он уже не будет таким недорогим как сейчас. То есть, это дополнительно 100% к предыдушим 500-1000%, что дает цифру 1000-2000%. Так как отправная точка недооценки при сравнительном анализе к международным ценам это текущее значение.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 50 )

Блог им. Ramil_Ibragimov |Облигации не спасут от краха 2020. Антикризисный план.

- 03 июня 2019, 09:38

- |

Если вы всерьез решили подготовиться к кризису, то первым правилом должно стать следующее: нельзя надеяться только на один вид инвестиций.

К примеру, широкую популярность приобретают вложения в государственные и корпоративные облигации. Купон по ним «жирнее» чем в депозитах, а потому инвестор рассчитывает, что и конечная прибыль от вложения будет «наваристее».

Рассмотрим один из самых популярных ПИФов облигаций на российском рынке. Во избежание рекламы, наименование пропускаю. В кризис 1998 коррекция составила порядка 88%. В кризис 2008 года порядка 30%. Третью коррекцию рассматривать не будем, так как она была сопоставимо менее масштабная, чем предыдущие. Исходя из этого, мы видим, что даже примитивный депозит обыгрывает в таком случае ПИФ, более того, даже кэш без депозита тоже обыгрывает вложения в облигации. Говорить о том, что лучше покупать их на дне могут только на дорисованном графике, так как если бы вы ждали в 2008 году коррекцию на рынке облигаций пусть не 30, а 35%, то могли так и остаться без облигаций. А если ждали в 35% в 1998 году, то могли получить значительно более серьезную просадку.

( Читать дальше )

Блог им. Ramil_Ibragimov |Индекс РТС, перспективы нового кризиса "1998".

- 11 июля 2018, 09:15

- |

Совсем недавно Bank of America сообщил нам о том, что в развивающихся странах произойдет новый кризис, сопоставимый с 1998 годом, а может быть, даже хуже. Ничего нового в этом для меня нет, так как о кризисе 2020 года я писал еще полтора года назад, в январе 2017 года. Примечательно, что Bank of America не сообщил о причинах такого события. А причины заключены в цикличности. Тем не менее, попытаемся определить, стоит ли сейчас сбрасывать акции и выводить все в cash.

Техническая картина индекса РТС достаточно простая. Полочки на понижение были пробиты наверх. Более того, сейчас мы видим самый старт одной из лучших моделей. Пробой локального максимума, а также был ретест этого уровня сверху. Зеркальная цель расположена на уровне 1450-1500 пунктов.

Фундаментальные факторы. Стабильность рынка нефти. Плановый показатель бюджета страны 61,4 доллара США. Мы держимся значительно выше, сейчас нефть 78,53$. О чем это говорит, прежде всего о том, что российские компании в течение полугода продавали нефть по хорошей цене. В свое время, когда цена нефти достигала 27 долларов, производились новости, что Россия не сможет сформировать бюджет по такой цене и будет крах экономики. То есть, на полном серьезе спекулянтам говорили о том, что если цена на нефть сегодня 27 долларов, то это финиш. При этом для бюджета страны значимым фактором является не текущая цена нефти, а средний показатель по году, так как нефть продается не 1 день в году, а постоянно.

( Читать дальше )

Блог им. Ramil_Ibragimov |Насколько Россия готова к новой волне кризиса. И к чему это приведет.

- 12 февраля 2018, 21:49

- |

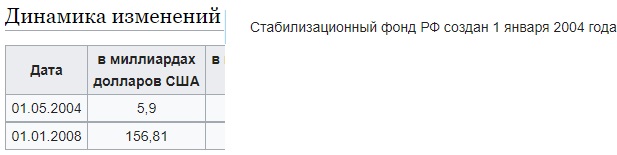

С момента своего создания к январю 2008 года Стабфонд России составил 156,81 миллиард долларов. То есть сумма постоянно и стабильно увеличивалась. А в сентябре 2008 года Россия столкнулась с мировым финансовым кризисом. Сохраненные резервы сыграли главную роль в оздоровлении кредитных учреждений, утративших способность исполнять свои финансовые обязательства. Тем самым была преодолена острая фаза кризиса и банковская система была спасена. Получается, что Россия тогда не получила удар в полной мере и все было значительно смягчено защитной финансовой подушкой. После 2010 года по 2015 годы, когда население чувствовало определенный дискомфорт и считало это кризисом, также не было реального кризиса, а происходила банальная стагнация экономики. С 2008 года Стабфонд был разделен на две части: Резервный фонд и Фонд национального благосостояния. На сегодняшний день, как мы знаем, Резервный фонд прекратил свое существование и остался только Фонд национального благосостояния. Посмотрим на его объем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс