Блог им. Klinskih-tag |HeadHunter - бенефициар жёсткого рынка труда

- 12 марта 2024, 08:14

- |

💻 HeadHunter накануне представил свои финансовые результаты по МСФО за 4 кв. 2023 года, а значит самое время в них заглянуть и проанализировать их вместе с вами.

📈 Выручка онлайн-рекрутера с октября по декабрь выросла на +72% (г/г) до 8,5 млрд руб., благодаря как увеличению клиентской базы, так и росту выручки на одного клиента. Компания стала бенефициаром дефицита рабочей силы в нашей стране, о котором так много говорили в последние годы. Количество вакансий растет высокими темпами абсолютно во всех регионах страны.

📈 Скорректированный показатель EBITDA вырос на +92% (г/г) до 5 млрд руб. Издержки растут медленнее выручки, что позволяет компании максимизировать операционную прибыль. Рентабельность по EBITDA составила при этом 59%, что близко к историческому максимуму.

📈 Не осталась в долгу и чистая прибыль, которая по итогам отчётного периода прибавила на +48% (г/г), составив 3 млрд руб. Темп роста оказался ниже темпа роста выручки, что вызвано уплатой налога на сверхприбыль (windfall tax) в размере 268 млн руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Klinskih-tag |Кто первым пойдёт на принудительную редомициляцию?

- 16 февраля 2024, 12:10

- |

📣 В рамках Всероссийского форума реструктуризации долга, первый заместитель министра экономического развития РФ, Илья Торосов, объявил о том, что первая редакция списка экономически значимых организаций может быть представлена уже в этом месяце.

«Первый этап — меньше десяти компаний», — поведал Илья Торосов.

Экономически значимые организации — это особый статус, который позволяет российским бенефициарам получить акции и доли отечественных компаний в прямое владение, минуя иностранные холдинговые структуры. В отношении экономически значимых организаций можно проводить процедуру принудительной редомициляции.

В конце 2022 года на Мосбирже торговалось 19 компаний, которые были зарегистрированы в зарубежных юрисдикциях:

✔️Две из них, VK и ЕМС, уже вернулись в Россию

✔️Ещё четыре компании также готовятся к возвращению: TCS Group, Эталон, Мать и дитя и HeadHunter.

✔️ Fix Price , Polymetal и Globaltrans приняли решение о переезде в дружественные юрисдикции.

✔️ Софтлайн и Яндекс решили провести разделение активов.

( Читать дальше )

Блог им. Klinskih-tag |HeadHunter: будут ли распродажи после редомициляции?

- 19 декабря 2023, 21:20

- |

1️⃣ HeadHunter планирует к середине февраля завершить первый этап редомициляции в новом формате – на текущий момент уже почти 75% держателей бумаг в зарубежной инфраструктуре предъявили их к обмену на акции МКАО Хэдхантер в соотношении 1:1, при необходимом минимуме в 50%. Компания также предлагала нерезидентам выкуп бумаг с дисконтом, но желающих было мало.

2️⃣ Второй этап редомициляции предполагает аналогичную процедуру для держателей бумаг HeadHunter в российских депозитариях, и здесь обмен пройдет значительно быстрее. Таким образом, можно ожидать, что уже в конце марта 2024 года на Мосбирже будут торговаться акции МКАО Хэдхантер.

❓В чем инвестиционная привлекательность HeadHunter?

Жесткий рынок труда сейчас позволяет рекрутёрам активно наращивать бизнес. Количество вакансий, публикуемых российскими работодателями, за последнюю пятилетку увеличилось почти в 2 раза. По мнению профильных отраслевых экспертов, кадровый дефицит будет только усиливаться с каждым годом, и такая тенденция сохранится, как минимум, вплоть до конца текущего десятилетия.

( Читать дальше )

Блог им. Klinskih-tag |HeadHunter предлагает новый формат редомициляции

- 03 ноября 2023, 18:48

- |

Спустя полтора года после старта СВО «российские эмигранты» стали заявлять о прохождении процедуры редомициляции. Например, Globaltrans, Polymetal, Fix Price решили переехать в дружественные юрисдикции, а «Мать и дитя», ЕМС, VK возвращаются в Россию. Ну а очередной эмитент этой недели по имени HeadHunter анонсировал новый, многоуровневый формат редомициляции, о котором мы сейчас с вами и поговорим.

💼 Итак, в начале октября в Калининграде была зарегистрирована компания МКАО «Хэдхантер», которая в среднесрочной перспективе должна стать новой головной компанией бизнеса HeadHunter с листингом акций на Московской бирже. Далее рассуждения идут, в зависимости от дружественности или недружественности резидентов:

1️⃣ МКАО «Хэдхантер» предлагает выкупить расписки HeadHunter у иностранных инвесторов из недружественных юрисдикцийпо цене 910,5 руб.за штуку. Оферта будет считаться действительной, если компания получит заявки на покупку не менее 10,1 млн расписок, что составляет 20%от общего количества выпущенный ценных бумаг. При этом максимальный размер выкупа составит 28,9%бумаг, если собрание акционеров 22 ноября не одобрит изменение устава, и 52,7%в том случае, если одобрит.

( Читать дальше )

Блог им. Klinskih-tag |По каким метрикам стоит оценивать айтишников?

- 13 сентября 2023, 09:12

- |

🧐 Большинство инвесторов, особенно начинающих, при анализе всех публичных компаний предпочитают смотреть на показатели EBITDA и чистой прибыли, поскольку об этом пишут во многих учебниках по инвестициям. При этом в этих учебниках мало говорят о том, что для каждой отрасли стоит использовать свою метрику.

К примеру, компании финансового сектора не получится оценивать по показателю EBITDA, поскольку у банков её просто напросто нет, а металлургов и нефтяников, напротив, целесообразно оценивать по EBITDA, а не чистой прибыли. Что касается IT-компаний, то во всём мире их принято оценивать по выручке, и российский рынок здесь не исключение. Такие правила игры были придуманы ещё в 1990-х годах, в эпоху бума высокотехнологичных корпораций в Северной Америке, и они работают до сих пор.

Если вы смотрите на чистую прибыль, которая у айтишников обычно небольшая, и видите мультипликатор P/E=20х, то у вас сразу же отпадает желание покупать такую компанию, поскольку на рынке есть эмитенты с мультипликаторами в 3-4 раза ниже, и в этом кроется самая главная ошибка, поскольку выбрана не та метрика.

( Читать дальше )

Блог им. Klinskih-tag |HeadHunter: инвестиционной истории по-прежнему не хватает драйверов!

- 13 марта 2023, 14:01

- |

📈 Выручка крупнейшего онлайн-рекрутера в России и странах СНГ увеличилась по итогам отчётного периода на +9,1% (г/г) до 4,9 млрд руб. Бизнес стагнировал в период с апреля по сентябрь, однако ближе к концу года клиенты стали более активно пользоваться сервисами компании, что привело в итоге к увеличению выручки на одного пользователя.

📈 Скорректированный показатель EBITDA прибавил ещё более уверенно — на +17,2% (г/г) до 2,6 млрд руб., во многом благодаря жёсткому контролю над издержками.

Из этих двух показателей инвесторы отдают предпочтение динамике выручки, поскольку именно она традиционно является ключевой метрикой в IT. Темп роста +9,1% адекватен для промышленных компаний, но от айтишников инвесторы всегда ждут более сильных результатов, поэтому данная отчётность вряд ли сможет взбодрить котировки акций HeadHunter.

❗️Более того, на фоне высокой базы финансовые результаты 1 кв. 2023 года также, скорее всего, будут слабыми.

( Читать дальше )

Блог им. Klinskih-tag |Начинается эпоха долгожданных редомициляций?!

- 15 февраля 2023, 10:33

- |

Кстати, буквально на прошлой неделе крупнейший отечественный портовый оператор Global Ports, который мы с вами прожаривали ещё в далёком 2020 году, также заявил о намерении провести редомициляцию с Кипра в Россию. Бумаги компании торгуются на Лондонский бирже, и эмитент запланировал провести делистинг.

О планах провести редомициляцию ранее также говорили в Polymetal и Русагро, при этом менеджмент обоих эмитентов рассматривал регистрацию не в России, а в дружественных юрисдикциях. Но по большому счёту движение даже в этом направлении — уже большой шаг вперёд.

( Читать дальше )

Блог им. Klinskih-tag |Цикл снижения ставок ЦБ подходит к завершению

- 11 августа 2022, 12:09

- |

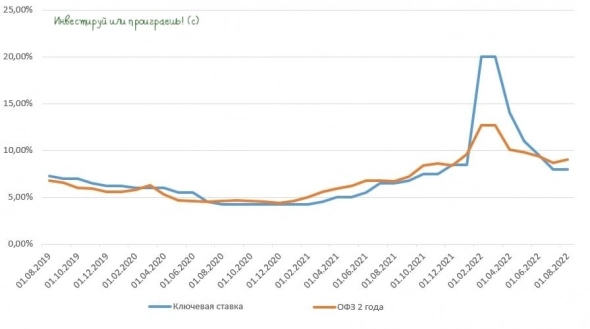

Здесь нужно отметить, что долговой рынок всегда демонстрировал опережающие сигналы по монетарной политике ЦБ. Весной, когда ключевая ставка составляла 20%, рынок ОФЗ указывает на грядущее смягчение кредитно-денежной политики. Сейчас долговой рынок намекает, что период снижения ключевой ставки близится к завершению.

📣 В подтверждение этой гипотезы Минфин вчера поведал об увеличении бюджетных расходов на 2023-2025 гг. в объёме 5 трлн руб., что составляет 3,6% ВВП за последние 12 месяцев.

При формировании параметров бюджета на следующую трёхлетку предполагается использовать средства Фонда национального благосостояния (ФНБ), мобилизацию доходной и расходной части бюджета.

( Читать дальше )

Блог им. Klinskih-tag |Кто из аутсайдеров интересен для покупки?

- 13 июня 2022, 01:04

- |

🔸Petropavlovsk (#POGR)

🔸HeadHunter (#HHRU)

🔸TCS Group (#TCSG)

🔸Яндекс (#YNDX)

🔸VK (#VKCO)

🔸Ozon (#OZON)

🔸ВТБ (#VTBR)

🔸Polymetal (#POLY)

🔸Сбербанк (#SBER)

🔸X5 Retail Group (#FIVE)

❓ Что объединяет все вышеперечисленные компании?

🌏 Правильно! У 8 из 10 представленных выше эмитентов – иностранная прописка. Инвесторы после начала СВО стали патриотами и отдают предпочтение акциям с ISIN кодом RU.

💻 При этом четыре компании являются представителями IT-индустрии, которая традиционно находится под давлением в начале рецессии в экономике. Мы прекрасно помним, что айтишники традиционно не любят баловать своих акционеров дивидендами, а физлица, которые теперь являются основной силой на российском рынке акций, исторически предпочитают дивидендные истории.

🏛 В списке также оказались два крупнейших отечественных банка, что также логично, поскольку в самом начале экономического кризиса у банков резко падает чистая прибыль, и их финансовые показатели начинают расти по мере прохождения пика кризиса, что по мнению ЦБ может случиться в лучшем случае в 4 квартале текущего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс