Блог им. JiM_SLIL |Риск сокращения кредитования начался.

- 30 марта 2023, 18:24

- |

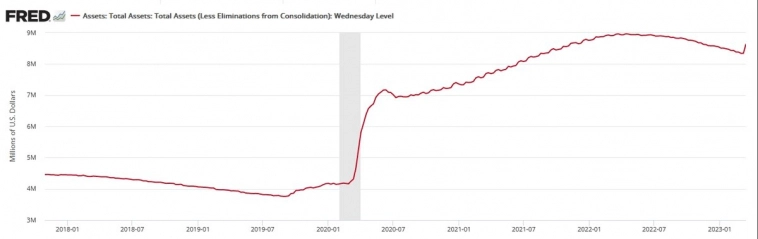

Бесконтрольный расход бюджетных средств вовремя COVID, привел к росту денежной массы в США, что создало беспрецедентный объем избыточной ликвидности в банковской системе.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. JiM_SLIL |Что ожидать от ФРС

- 21 марта 2023, 20:12

- |

В целом «Банковская система» в США здорова, мы по-прежнему наблюдаем низкий уровень проблемных кредитов, за исключения риска изменения процентной ставки.

(хочу так же напомнить, что «плохие кредиты» исторически были причиной большинства банкротств банков)

Главный минус всей проблемы в том, что я и многие другие ожидаем рецессию.

Чтобы кредит обанкротился – на это нужно время, а поскольку у большинства предприятий есть резервы, которые они могут использовать, значит процесс может затянуться и быть скрыть, на какое-то время.

цитата «Когда что-то ломается, нас всегда пытаются увести от сути».

urlik.ru/OXZK

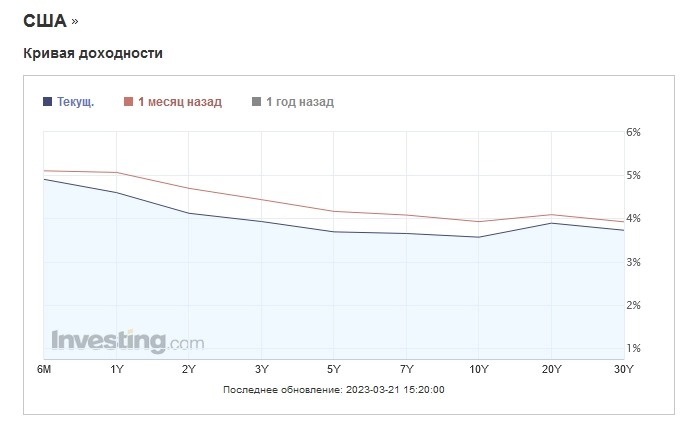

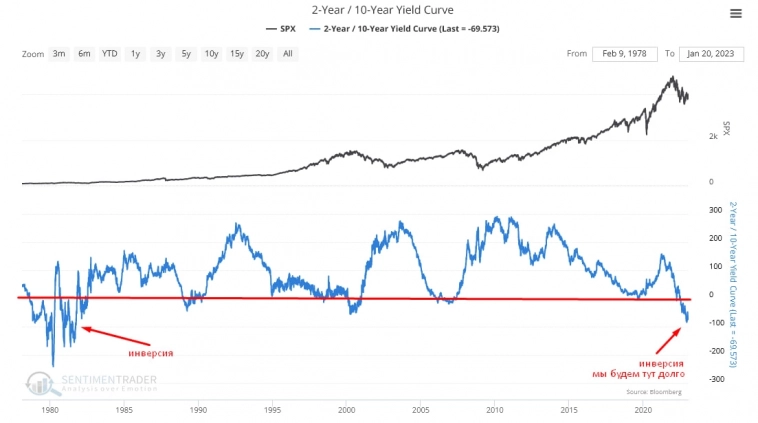

urlik.ru/OXZKЕсли смотреть на ставки по федеральным фондам «кривой доходности», то кривая остается инвертированной, за исключением того, что (по всей плоскости) доходность упала, а это свидетельствует о том, что бизнес начал перестраиваться, и «деньги» из реальной экономики пошли в «безопасные активы», такие, как облигации, золото, серебро.

( Читать дальше )

Блог им. JiM_SLIL |ФРС паникует..

- 20 марта 2023, 18:29

- |

Их «паника», когда они по воскресеньям собираются, чтобы обсудить согласованные действия, а затем публикуют воскресные релизы ЦБ пяти стран, говорит о том, что они спасают богатых. (такое было при Морганах, Рокфеллерах)

То, что они сейчас экстренно вливают ликвидность, не говорит о том, что кризис закончился. Огромные убытки скрыт от нас, на видимой части огромного долга. пример: снижение цен на жилье во всем мире (Китай, США, Канада, Британия) означает, что нового взрыва VIX, не избежать.

🗣 Планирую погрузить вас в глобальный рынок жилья, в следующих обзорах..

Спасибо, что с нами, больше макро обзоров в Телеграмм

Подпишитесь на телеграмм https://t.me/+mH9GdMCC7ug0NWNi

Блог им. JiM_SLIL |Где сейчас безопасная гавань.

- 20 марта 2023, 17:32

- |

Вся эта «игра» в низкие (нулевые) процентные ставки, позволило государству и корпорациям нарастить огромный не подъёмный долг, который дестабилизирует обязательства участников рынка.

И сейчас, когда стали появляться первые проблемы в финансовой системе, «Банки» стали скрывать свои убытки, и переводить свои обязательства в другую часть финансовой системы (до погашения) чтобы их активы были пересчитаны по номинальной стоимости. Когда инвесторы это выяснили, началось бегство, в месте с этим начал расти риск, и экономика стала закладывать сжатие (рецессию)

Как изменились ожидания рынка по ставкам FED

Сейчас (на понедельник), кривая доходности, «закладывает» понижение ставки FED на 25 б.п уже в эту среду. Когда такое происходит, ФРС никогда еще не удавалось переубедить общество, что они всё контролируют. Бизнес понимает, что за этим стоят большие убытки, коммерческая недвижимость падает, начинают расти долги по ипотечным кредитам. Проблемы начинают нарастать, фундамент трескается, и происходит системный сбой.

( Читать дальше )

Блог им. JiM_SLIL |Макро: обстановка на финансовых рынках

- 17 марта 2023, 15:04

- |

Сейчас все «умные деньги» понимают, что процесс банковского кризиса запущен. «Банки» несут нереализованных убытки, из-за бегства вкладчиков. И даже если Банк владеет на 100% безрисковыми активами, «Банк» может обанкротиться, поскольку вкладчики принуждают «Банк «продавать эти активы с убытком вместо того, чтобы удерживать их до погашения. Все это превращается в проблему «ликвидности, а затем в проблему «платежеспособности». Другими словами, продажа активов ниже номинала (дисконтная разница) между ставками создает убыток, и банк становится банкротом.

fred.stlouisfed.org/series/WALCL#0

fred.stlouisfed.org/series/WALCL#0Для решения этой проблемы ФРС запускает новую программу ликвидности «BTFP» и увеличивает свой баланс на 300 млрд. (чтобы предотвратить банковский крах в масштабах всей системы)

«BTFP» -Программа банковского срочного финансирования.

Процесс запущен.

( Читать дальше )

Блог им. JiM_SLIL |Кризис идет по стандартному сценарию.

- 14 марта 2023, 13:10

- |

Сейчас проблема с ликвидностью наблюдается в малых и средних банках, и если ФРС не понизит ставку «быстро», то они рискуют столкнуться с проблемами неплатежеспособности, поскольку бегства капитала будет не остановить.

Банковский кризис — ДОЛИНА ПИРАМИД..

( Читать дальше )

Блог им. JiM_SLIL |Сейчас ФРС пытается вернуть доверие, путем платёжеспособности банковской системы. Не верю.

- 13 марта 2023, 18:57

- |

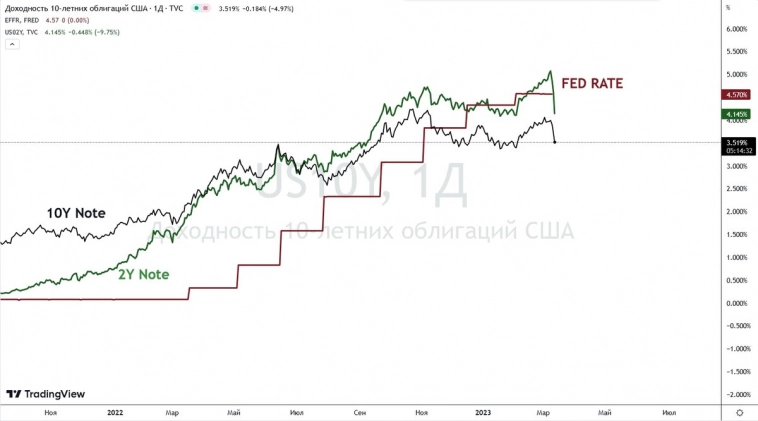

После краха Silicon Valley Bank (SVB) можно ожидать, что планы ФРС разрушены, и Пауэлл будет вынужден признать, что экономика не была подготовлена должным образам к растущим процентным ставкам, а значит цикл повышения ФРС к 5,5%-6% нужно отменять.

www.tradingview.com/x/SDtfBo6M/

www.tradingview.com/x/SDtfBo6M/Ставки уже закладывают снижение, а если падение составит более 100 б.п, то ФРС не в силах будет остановить рецессию.

Мудрая мысль: не верьте ответственным лицам из ЦБ и т. д., смотрите что делают богатые люди, и вы поймете, что происходит на рынках.

Причины по которой я так считаю, основываются на утверждении перехода рынка от роста, к стоимости, и благодаря этому переходу, ФРС всячески начал уделять внимание к «росту реальной заработной платы», что в свою очередь подтверждает ужесточение кредитно-денежной политики, направленное на подавление спекуляций, путем повышения процентной ставки.

Сегодня экономика, больше похожа, на середину 60-х, с ошибками политиков в 70-х, и проблемами в обслуживания долга, спекуляции, которые прямиком ведут к повторению 1929-х. Великая депрессия.

( Читать дальше )

Блог им. JiM_SLIL |ФРС закладывает не контролируемый риск

- 13 марта 2023, 15:11

- |

Риск состоит в том, что теперь Банки смогут закладывать не только ААА-ВВВ обеспеченные по номиналу Ипотечные, Казначейские облигации, но свои Мусорные ССС облигации, с сомнительным рейтингом. Цель ФРС предоставить необходимую ликвидность, в период стресса, но тут стоит обратить внимание, что ФРС предлагает удерживать бумаги до погашения, а это в свою очередь приведет к отсутствию справедливой стоимости этих ценных бумаг, что может создать не верную оценку дога, и не доверие к системе, и как следствие, мы увидим бегство капитала в более надежные активы.

По факту это не совсем спасательный круг для финансовой системы США, это скорее мина замедленного действия. Последствия оценить сложно, но ломаться начало на наших глазах, делаю вывод, что это продолжится.

Спасибо, что с нами, больше макро обзоров в Телеграмм

Подпишитесь на телеграмм t.me/+QSqW-jvjg6JhNDAyТорговые сигналы! |Падение SVB создает возможность для покупки Золота.

- 11 марта 2023, 21:39

- |

ФРС проведет 13 марта срочное закрытое заседание.

Что произошло, есть ли в этом риск?

Если объяснить это более простым языком, то у банка есть клиенты, где депозиты до 250к USD (в России до 1,4 млн рублей) попадают под страхование вклада, (таких 106 тыс. 420 счетов) все что выше, а таких клиентов у Силиконового банк SVB согласно отчету за 3 кв. было 37.466 клиентов, в сумме 151 млрд. не застраховано, и 50 млрд. застраховано.

Когда банк имеет такую огромную непокрытую сумму, он вкладывает средства в ценные бумаги и удерживает их до погашения. Другими словами брал по дешевле, впаривал по дороже.

www.tradingview.com/x/1pehxOoW/

www.tradingview.com/x/1pehxOoW/Согласно отчету, за 3 квартал, банк SVB имел 161 млрд непокрытых клиентских средств по которым банк получал выплаты, но поскольку Банк применял двустороннюю стратегию, ему нужна была ликвидность которую он удерживал в облигациях с более коротким сроком, одновременно размещая средства в длинных облигациях удерживая их до погашения.

( Читать дальше )

Блог им. JiM_SLIL |ФРС предложила внести изменения в свою структуру QT

- 23 января 2023, 19:16

- |

Другими словами, ФРС создает себе рычаг контроля банковских резервов чтобы банки, нуждающиеся в ликвидности, могли сами повысить ставки по депозитам, чтобы привлечь деньги из RRP. Это позволит при спаде ВВП оказывать значительное влияние на финансовую экономику, через потребности банков к ликвидности, но в тоже время, эта территория не изведана.

Более детально весь механизм опишу позже..

мой телеграмм -t.me/+R6moSNd20x5hMjU6

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс