Блог им. Geolog72 |Результаты наших портфелей на рынке РФ за 1-5 апреля 2024 г.

- 07 апреля 2024, 18:46

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 527 740,55 руб.

- Результат за неделю +39 942,66 руб.

- Доходность портфеля: +215,97%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

На этой недели мы частично зафиксировали прибыль в акциях Сбера и ММК, а также полностьб закрыли позицию в акциях Группы Астра в начале недели. В результате спекулятивный портфель вырос на 1,60% по сравнению с ростом индекса МосБиржи на 1,89%. Не смогли обогнать рынок из-за стопа в пятницу по сделке, которую открыли в конце недели.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 981 715,81 руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Что показывает мультипликатор PEG?

- 04 марта 2024, 19:01

- |

Когда речь заходит о принятии инвестиционных решений, инвесторы часто оценивают акции не только по их текущей цене, но и по их потенциалу роста. Одним из инструментов, который помогает инвесторам оценить соотношение между ценой акций и ожидаемым ростом прибыли, является коэффициент PEG.

Что такое PEG?PEG — это аналог показателя P/E, скорректированный на темпы роста прибыли на акцию. Этот показатель представляет собой отношение между коэффициентом цены к прибыли (P/E ratio) компании и ее годовым темпом роста прибыли (EPS growth rate).

Коэффициент PEG представляет собой модификацию мультипликатора P/E, однако, в отличие от P/E, отражающего прошлое компании, PEG учитывает ее тенденции роста. Этот метод оценки не является сравнительным, а скорее абстрактным, но он помогает инвесторам определить, недооценены ли акции.

Коэффициент PEG предоставляет инвесторам информацию о том, насколько акции компании оценены относительно ее потенциала роста. Если коэффициент PEG меньше 1, это может указывать на то, что акции компании недооценены с учетом их потенциального роста. Если коэффициент PEG больше 1, это может свидетельствовать о том, что акции переоценены по отношению к их ожидаемому росту.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов Сбера за январь 2024 г. по РСБУ. Динамика по прибыли сохраняется

- 09 февраля 2024, 12:01

- |

Чистый процентный доход за год увеличился на 21,8% по сравнению с аналогичным периодом прошлого года – до 217 млрд руб. на фоне роста процентных ставок и положительной динамики бизнеса Сбера. Комиссионные доходы выросли на 6,9% – до 48,7 млрд руб. на фоне роста объемов транзакционного бизнеса.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь составили 65,5 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за первый месяц увеличилась и составила 1,9%. Значимое влияние на стоимость риска оказало регулярное для января ухудшение качества розничных кредитов. Сформированные резервы по-прежнему превышают просроченную задолженность почти в 3 раза.

Операционные расходы за январь 2024 г. выросли на 20,1% – до 60,3 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило 22,5%. В результате, чистая прибыль Сбера за январь выросла на 4,6% – до 115,1 млрд руб. Рентабельность капитала банка составила 20%.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сбера за 12 мес. 2023 г. по РСБУ. Держать ли акции?

- 17 января 2024, 13:32

- |

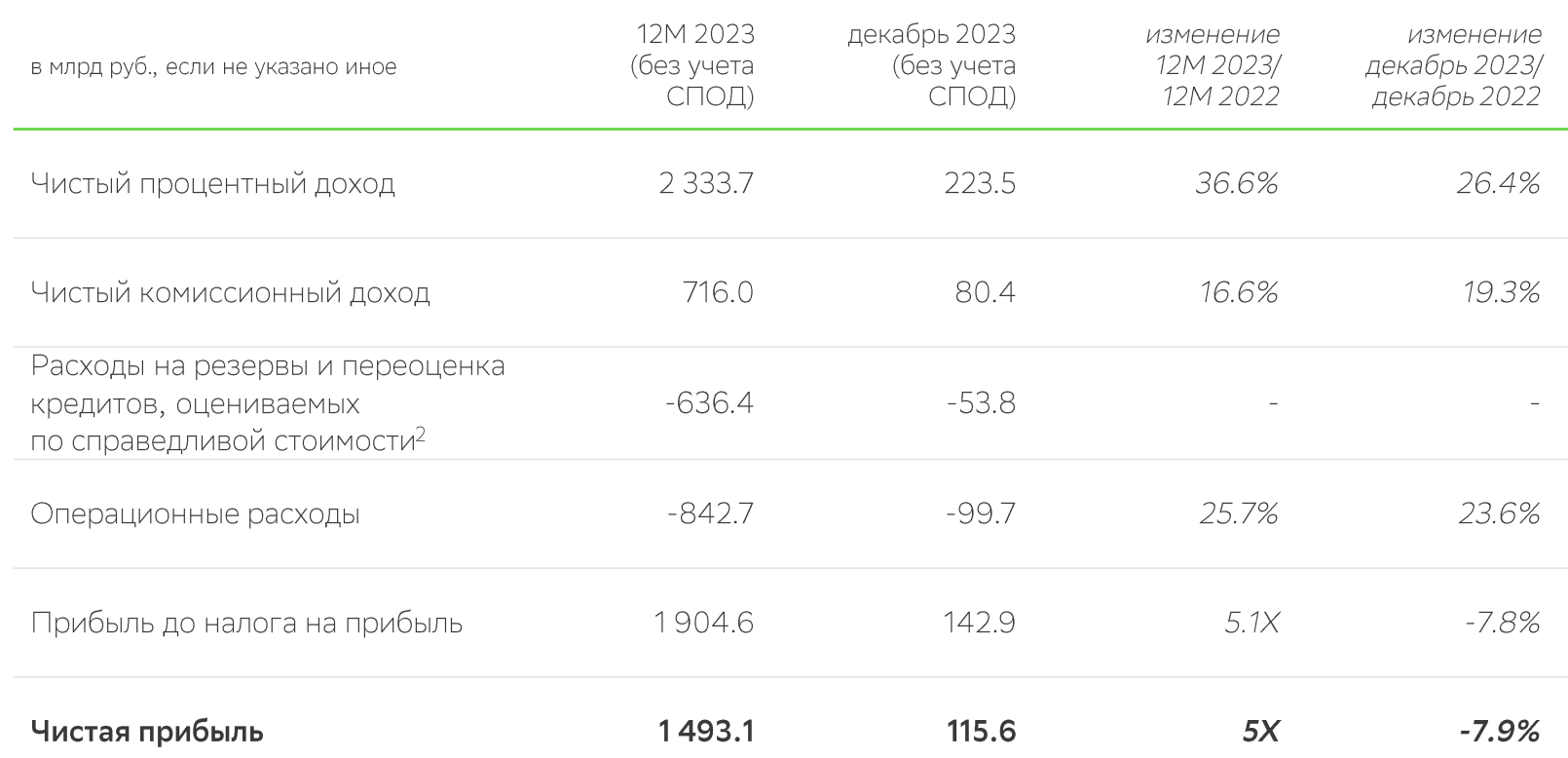

Сбер отчитался о финансовых результатах за 12 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

Чистый процентный доход за год увеличился на 36,6% по сравнению с аналогичным периодом прошлого года – до 2,3 трлн руб. Комиссионные доходы выросли на 16,6% – до 716 млрд руб.

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в 2023 г., а также эффектом низкой базы 2022 г. При этом, в декабре чистый процентный доход вырос на 26,4% по сравнению с аналогичным периодом годом ранее и составил 223,5 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за весь год составили 636,4 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за 12 месяцев осталась на прежнем уровне – 1,4%. Сформированные резервы по-прежнему превышают просроченную задолженность в 3 раза.

В декабре операционные расходы составили рекордные 100 млрд руб. За 12 мес. 2023 г. операционные расходы увеличились на 25,7% – до 842,7 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило комфортные 24,9%.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Сбербанка за 11 мес. 2023 г. по РСБУ. Когда откупать акции?

- 12 декабря 2023, 20:34

- |

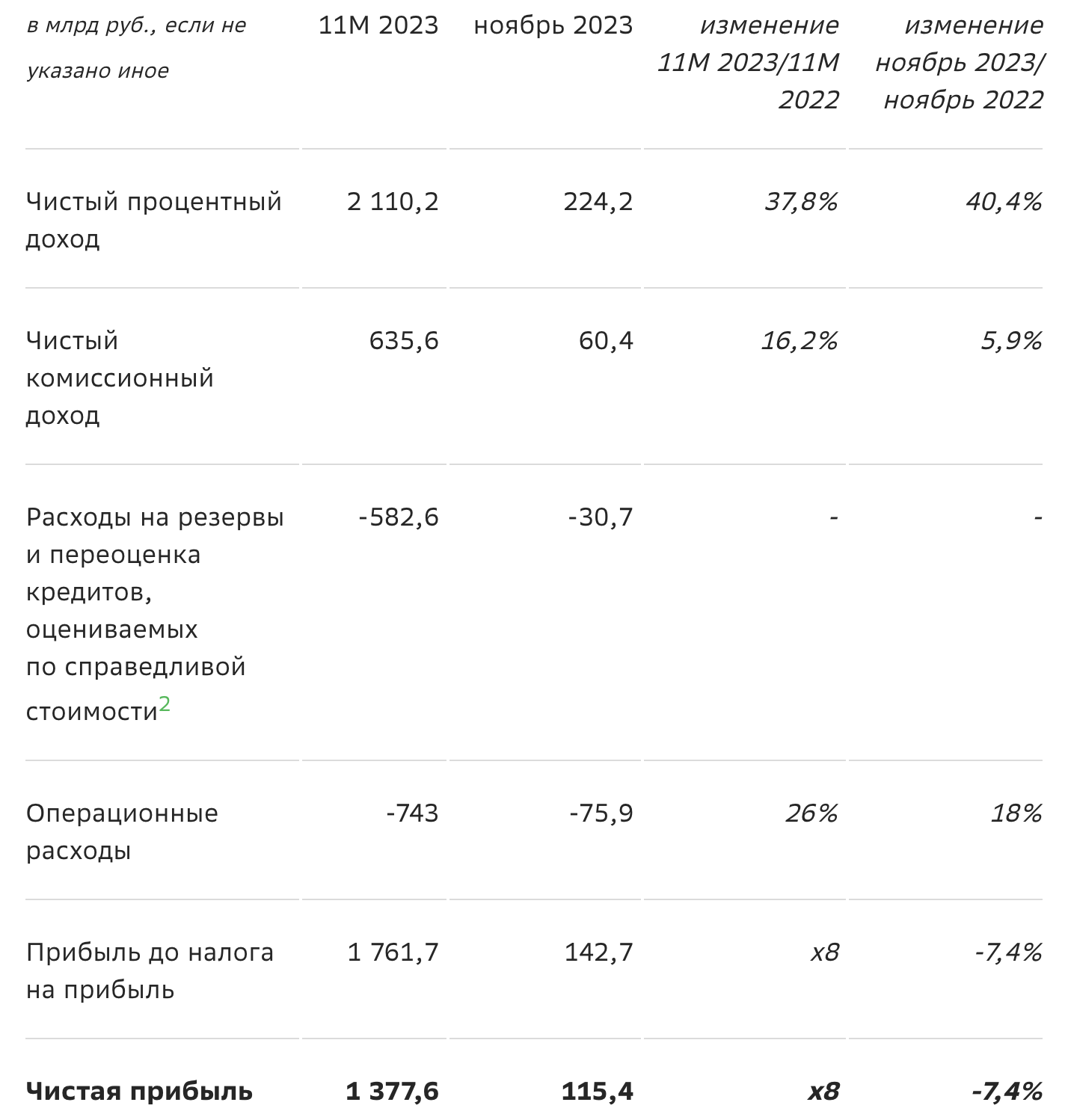

Сбер отчитался о финансовых результатах за 11 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

— Чистый процентный доход: 2 110,2 млрд руб. (+40,4% г/г)

— Чистый комиссионный доход: 635,6 млрд руб. (+16,2% г/г)

— Чистая прибыль: 1 377,6 млрд руб. (+ х8 г/г)

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в текущем году, а также эффектом низкой базы прошлого года. При этом, в ноябре чистый процентный доход вырос почти на 40,4% по сравнению с ноябрём 2022 г. и составил 224,2 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь-ноябрь составили 582,6 млрд руб. В ноябре в связи с прогнозируемым замедлением выдач ипотечных кредитов на фоне роста процентных ставок Сбер создал резервов по кредитам на финансирование жилищного строительства в размере 43 млрд руб.

В результате, чистая прибыль за ноябрь 2023 г. снизилась на 7,4% – до 115,4 млрд руб. Чистая прибыль Сбера за 11 мес. 2023 г. составила 1 378 млрд руб. при ROE в 25%. Таким образом, банк уже заработал на дивиденды 32 руб. на акцию.

( Читать дальше )

Блог им. Geolog72 |Сбербанк заработал рекордную прибыль за месяц. Сколько получается дивидендов?

- 11 июля 2023, 13:07

- |

Сегодня банк отчитался о финансовых результатах за июнь 2023 г. по РСБУ. Прибыль за месяц составила 138,8 млрд руб. Рост составил 15% к предыдущему месяцу. В результате суммарная прибыль за 6 мес. 2023 г. достигла 728 млрд руб. – больше на 20% по сравнению с 6 мес. 2022 г.

Основной рост связан с положительной динамикой бизнеса банка. Количество активных физических лиц Сбера стало больше на 800 тысяч с начала года. Рост процентных доходов за июнь составил 182,2 млрд руб. – это +43,6% по сравнению с аналогичным месяцем прошлого года. Комиссионные доходы выросли на 23% год к году – до 58 млрд руб.

Также, прибыль банка увеличилась из-за продажи австрийской дочки Sberbank Europe AG. Сдерживающим фактором в июне было создание резервов в размере 116 млрд руб. из-за обесценения рубля.

В результате, Сбер за первое полугодие заработал уже дивидендов 16,1 руб. на оба типа акций. По нашим консервативным оценкам за год банк заработает около 1,4 трлн руб. В таком случае дивиденды составят 31 руб.

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +4570 руб.

- 12 июня 2023, 14:57

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

11 июля 2022 г. - 800 000 руб.

9 июня 2023 г. - 1 302 098,05 руб.

Доходность портфеля: +62,76%

Индекс Московской биржи: +21,84%

Российский рынок акций на прошлой неделе находился в боковике в преддверии длинных выходных и заседания Банка России, на котором сохранили ключевую ставку на прежнем уровне и вновь намекнули о повышении ставки в ближайшем будущем.

В начале недели мы провели несколько спекулятивных сделок и закрыли их в незначительный плюс. Во-первых, открывали шорт по акциям ВТБ. После того, как котировки выросли неадекватно на 10%, когда банк заявляет, что будет проводить допэмиссию ниже рыночной цены на 15%.

Акции хорошо шли в нашем направлении, но затем их начали резко выкупать. Торговали против инсайдеров, так как после, вышел сильный отчёт ВТБ за 4 мес. 2023 г. по РСБУ. Поэтому акции банка выкупали на всех коррекциях, зная, что вынесут котировки.

После того, как Сергей Шойгу отчитался об отражении наступления ВСУ, российский фондовый рынок начали откупать и не пустили индекс МосБиржи ниже уровня поддержки. В результате, мы закрыли вручную шорт по акциям ВТБ и откупили акции Сбера перед публикацией отчёта за 5 мес. 2023 г. по РСБУ.

( Читать дальше )

Блог им. Geolog72 |Итоги мая 2023 г. Какие идеи отыгрывали в прошлом месяце?

- 04 июня 2023, 18:44

- |

Прошлый месяц был очень волатильный, начали с падения, но закончили на новых локальных максимумах. Наш портфель прибавил +3,15% против роста индекса МосБиржи +3,14%.

В мае отметили следующие акции:

– Мечел (-7,57%) – падение акций в ожидании СД, где рекомендуют не платить дивиденды;

– Русал (-4,33%) – открывали шорт в ожидании низких дивидендов Норильского никеля, которыми Русал обслуживает обязательства;

– Аэрофлот (-0,45%) – открывали шорт после необоснованного роста котировок;

– Лукойл (+19,14%) – рост акций на дивидендах;

– НОВАТЭК (-3,16%) – покупали акции после прихода дивидендов, а также, как альтернативу Газпрому. В результате отстопили и ушли до цели без нас;

– Полюс (+1,83%) – открывали шорт после снижения цен на золото и ввода санкций в отношении компании. Тем не менее, акции Полюса вместе с рынком;

– НЛМК (+7,20%) и Северсталь (2,20%)– рост акций на фоне девальвации рубля;

– МТС (+16,5%) – рост акций на объявлении дивидендов лучше ожиданий;

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +31 120 руб.

- 28 мая 2023, 15:25

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами. На этот раз, итоги подвели с начала мая с учётом праздников.

11 июля 2022 г. - 800 000 руб.

26 мая 2023 г. - 1 292 756,05 руб.

Доходность портфеля: +61,6%

Индекс Московской биржи: +20,67%

Российский рынок акций на неделе пробил уровень сопротивления по индексу МосБиржи – 2650 пунктов за счёт положительного потока дивидендных новостей. Учитывая сильно закрытие пятницы, мы скорее продолжим расти, следующая цель по индексу – 2800 пунктов. Соответственно, российские акции должны вырасти ещё на 5-10%.

Во многом рост будет обеспечен приходом на брокерские счета и реинвестированием дивидендов от Белуги, НОВАТЭКа и Сбреа. Поэтому мы открыли длинные позиции по акциям НОВАТЭКа и привилегированным акциям Сбера.

Зафиксировали 50% позиции по бумагам Сбера в связи с достижением целевого ориентира. Остальную часть позиции перенесли в безубыток. Кроме этого, на этой неделе все сделки открывали с меньшим объёмом после просадки неделей ранее.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - ММК, Северсталь, Лукойл, Сбер и другие

- 23 апреля 2023, 21:17

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

ММК опубликовала операционные результаты за I кв. 2023 г. Производство стали снизилось на 3,5% по сравнению с I кв. 2022 г. из-за из-за остановки выплавки стали в Турции вследствие низкой рентабельности, при этом производство в России увеличилось на 7% год к году.

В конце марта этого года ММК запустила выплавку стали в Турции на фоне улучшившейся конъюнктуры, что должно поддержать производство во II кв. 2023 г. Есть спрос внутри страны и рост цен на сталь на глобальных рынках. Тем не менее, о перспективах ММК говорить ещё рано, финансовые показатели не раскрыты.

Северсталь не выплатит дивиденды за 2022 г. Совет директоров компании принял решение не выплачивать дивиденды по итогам года. На фоне этого котировки металлурга в день объявления упали более чем на 2%.

Кроме этого, компания представила операционные результаты за I кв. 2023 г., которые оказались слабее ММК. Это вполне ожидаем, учитывая то, что Северсталь в SDN листе США, а у ММК большая доля на внутреннем рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс