SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AndreyMatrosov |🔸Волновая теория Эллиотта

- 29 октября 2023, 09:29

- |

Больше инфы на моём канале:

vk.com/matrosov_investment

💬 Кто то пользуется волновым анализом, я пользуюсь анализом деловых циклов (экономические циклы), совмещая их с рыночными циклами.

Рынок от части зависит от развития бизнеса, бизнес от экономики, сюда можно добавить политику, но политика — это в говне испачканная экономика.

Сейчас вернулась мода из 30х годов, использовать волновой анализ. Такое явление я замечаю после каждого кризиса, когда в рынок приходят «домохозяйки-трейдеры», прочитавшие пару книг про трейдинг.

💬 Почему по-моему мнению этот анализ не имеет смысла?

📚 Теория волн Эллиотта — это форма технического анализа, которая ищет повторяющиеся долгосрочные ценовые модели, связанные с постоянными изменениями в настроениях и психологии инвесторов.

Теория определяет импульсные волны, которые создают модель, и коррекционные волны, противостоящие более крупному тренду.

💬 Так как рынок иррациональный и на нём присутствуют совершенно разные типы инвесторов с разными временными целями и разными ожиданиями доходности.

( Читать дальше )

vk.com/matrosov_investment

💬 Кто то пользуется волновым анализом, я пользуюсь анализом деловых циклов (экономические циклы), совмещая их с рыночными циклами.

Рынок от части зависит от развития бизнеса, бизнес от экономики, сюда можно добавить политику, но политика — это в говне испачканная экономика.

Сейчас вернулась мода из 30х годов, использовать волновой анализ. Такое явление я замечаю после каждого кризиса, когда в рынок приходят «домохозяйки-трейдеры», прочитавшие пару книг про трейдинг.

💬 Почему по-моему мнению этот анализ не имеет смысла?

📚 Теория волн Эллиотта — это форма технического анализа, которая ищет повторяющиеся долгосрочные ценовые модели, связанные с постоянными изменениями в настроениях и психологии инвесторов.

Теория определяет импульсные волны, которые создают модель, и коррекционные волны, противостоящие более крупному тренду.

💬 Так как рынок иррациональный и на нём присутствуют совершенно разные типы инвесторов с разными временными целями и разными ожиданиями доходности.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. AndreyMatrosov |Количественный анализ плюс техника

- 29 августа 2023, 00:00

- |

Больше инфы и все мои сделки на моём канале:

t.me/matrosov_investment

💬 Почему я использую количественный анализ плюс технику?

🔸Технический анализ фокусируется на изучении прошлого и настоящего ценового движения, чтобы предсказать вероятность будущих ценовых движений. Технические аналитики анализируют финансовый рынок в целом и в первую очередь интересуются ценой и объемом, а также факторами спроса и предложения, которые движут рынком.

Технический анализ акций эффективен только тогда, когда силы спроса и предложения влияют на анализируемую ценовую тенденцию. Когда в движение цен вовлечены внешние факторы, анализ акций с помощью технического анализа может оказаться неэффективным.

Примеры факторов, отличных от спроса и предложения, которые могут повлиять на цену акций, включают дробление акций, слияния, объявления о дивидендах, групповой иск, смерть генерального директора компании, террористическую атаку, бухгалтерские скандалы, смену руководства, изменения денежно-кредитной политики. и т. д. Могут произойти непредсказуемые события, которые по существу невозможно предсказать или спланировать.

( Читать дальше )

t.me/matrosov_investment

💬 Почему я использую количественный анализ плюс технику?

🔸Технический анализ фокусируется на изучении прошлого и настоящего ценового движения, чтобы предсказать вероятность будущих ценовых движений. Технические аналитики анализируют финансовый рынок в целом и в первую очередь интересуются ценой и объемом, а также факторами спроса и предложения, которые движут рынком.

Технический анализ акций эффективен только тогда, когда силы спроса и предложения влияют на анализируемую ценовую тенденцию. Когда в движение цен вовлечены внешние факторы, анализ акций с помощью технического анализа может оказаться неэффективным.

Примеры факторов, отличных от спроса и предложения, которые могут повлиять на цену акций, включают дробление акций, слияния, объявления о дивидендах, групповой иск, смерть генерального директора компании, террористическую атаку, бухгалтерские скандалы, смену руководства, изменения денежно-кредитной политики. и т. д. Могут произойти непредсказуемые события, которые по существу невозможно предсказать или спланировать.

( Читать дальше )

Блог им. AndreyMatrosov |Когда продать ту или иную акцию?

- 12 августа 2023, 08:50

- |

💬 Меня всегда спрашивают, а когда продать ту или иную акцию?

Например, купил «Лукойл», в прибыли уже +45% продавать или держать?

Ответ не сложный. Если есть знания в том, что я ниже перечислю.

💬 Всё зависит от цели покупки. Всегда задавайте себе вопрос, а для чего я купил/а «Лукойл»?

Например: Вы купили велосипед.

Для чего? Чтобы ездить на нём пока не отпадут педали, чтобы заниматься доставкой суши, зарабатывать. Тогда запишите его в долгосрочные активы, как это делают компании в своём балансе.

Или же вы купили его на авито за 30 т. руб., чтобы перепродать в сезон дороже, рублей за 45. Тогда это краткосрочные активы.

🔵 Если у вас цель инвестиционная

Вы купили бумаги компании ради получения долгосрочной прибыли от роста акций или дивидендов или всё вместе, то вам не следует обращать внимания на краткосрочные колебания цены.

«Вы купили велосипед, возите суши

в жёлтой или зелёной сумке и вам не важно как изменяется его цена в этот момент, он приносит вам прибыль и остаётся всё тем же велосипедом.»

( Читать дальше )

Например, купил «Лукойл», в прибыли уже +45% продавать или держать?

Ответ не сложный. Если есть знания в том, что я ниже перечислю.

💬 Всё зависит от цели покупки. Всегда задавайте себе вопрос, а для чего я купил/а «Лукойл»?

Например: Вы купили велосипед.

Для чего? Чтобы ездить на нём пока не отпадут педали, чтобы заниматься доставкой суши, зарабатывать. Тогда запишите его в долгосрочные активы, как это делают компании в своём балансе.

Или же вы купили его на авито за 30 т. руб., чтобы перепродать в сезон дороже, рублей за 45. Тогда это краткосрочные активы.

🔵 Если у вас цель инвестиционная

Вы купили бумаги компании ради получения долгосрочной прибыли от роста акций или дивидендов или всё вместе, то вам не следует обращать внимания на краткосрочные колебания цены.

«Вы купили велосипед, возите суши

в жёлтой или зелёной сумке и вам не важно как изменяется его цена в этот момент, он приносит вам прибыль и остаётся всё тем же велосипедом.»

( Читать дальше )

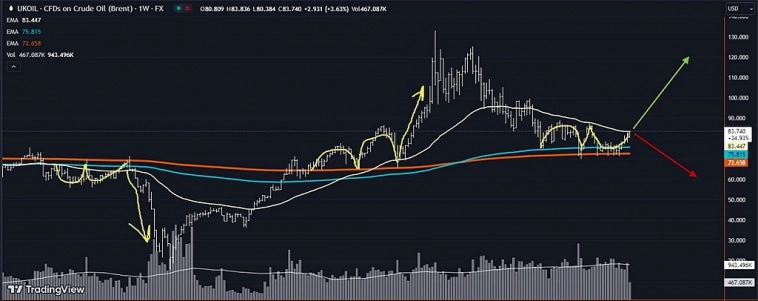

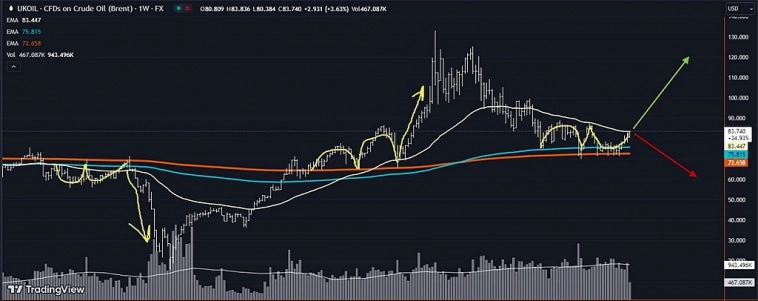

Блог им. AndreyMatrosov |Нефть! Что же сработает ВИСЯК или СТОЯК?

- 26 июля 2023, 18:34

- |

Интересная ситуация на графике нефти.

Что же сработает ВИСЯК или СТОЯК?

Писал про эту закономерность в давние времена 15 марта 23 года.

вот ссылка: vk.com/wall-62720402_2221

Это конечно формация больше шутка, чем правда, но кто знает, кто знает! Сегодня получилась смешанная картинка.

В общем, все конечно на рост смотрит, при этом ставки сегодня определят дальнейшее направление по баксу и так же нефти!

Больше инфы на моём канале и чате: t.me/matrosov_investment

( Читать дальше )

Что же сработает ВИСЯК или СТОЯК?

Писал про эту закономерность в давние времена 15 марта 23 года.

вот ссылка: vk.com/wall-62720402_2221

Это конечно формация больше шутка, чем правда, но кто знает, кто знает! Сегодня получилась смешанная картинка.

В общем, все конечно на рост смотрит, при этом ставки сегодня определят дальнейшее направление по баксу и так же нефти!

Больше инфы на моём канале и чате: t.me/matrosov_investment

( Читать дальше )

Блог им. AndreyMatrosov |⚡Систематический риск⚡

- 01 мая 2023, 14:40

- |

🔸Систематический риск, также известный как недиверсифицируемый риск, риск волатильности или рыночный риск, влияет на рынок в целом, а не только на конкретную акцию или отрасль.

🔸Систематический риск, также известный как недиверсифицируемый риск, риск волатильности или рыночный риск, влияет на рынок в целом, а не только на конкретную акцию или отрасль. Отражает влияние экономических, геополитических и финансовых факторов.

🔸Систематический риск включает в себя изменения процентных ставок, инфляцию, рецессии и войны. Сдвиги в этих областях могут повлиять на весь рынок и не могут быть смягчены изменением позиций в портфеле публичных акций.

🔸Чтобы помочь управлять систематическим риском, инвесторы должны убедиться, что их портфели включают в себя различные классы активов, такие как облигации, денежные средства и недвижимость, каждый из которых будет по-разному реагировать в случае серьезных системных изменений.

Повышение процентных ставок, например, сделает облигации более привлекательнее и доходнее, в тоже время, акции многих компаний упадут в цене, поскольку им так же нужно будет обеспечить туже высокую доходность плюс риск-премию за волатильность (риск).

( Читать дальше )

Блог им. AndreyMatrosov |По своему 15-летнему опыту на фондовом рынке наблюдал два типа рынков.

- 30 апреля 2023, 08:58

- |

🟠Инвестиционный цикл

🔸Рост рынка практически без сильных откатов

🔸Низкая волатильность активов

🔸Низкие ставки ЦБ

🔸Накачка рынков ликвидностью

🔸Дешёвые деньги

🔸Низкая инфляция

🔸Рост основных компаний крупной капитализации

▶️Такой рынок может быть от 1 до 3 лет.

🟠 Спекулятивный цикл

🔸Рынок в свободном падении или боковом тренде

🔸Высокая волатильность активов

🔸Высокие ставки ЦБ

🔸Высокая инфляция

🔸Отсутствие стабильности в финансовой отчётности

🔸Краткосрочные движения

🔸Рост акций второго и третьего порядка, малой капитализации

▶️Такой рынок может быть от 1 до 2 лет

💡Для инвестора или спекулянта важно понимать и уметь определять в каком цикле находится рынок.

Можно 2 года просидеть с нулевой доходностью в спекулятивном рынке, когда другие зарабатывают хорошие деньги.

И также несколько лет пытаться спекулировать в инвестиционной фазе и из за низкой ликвидности кормить брокера комиссией и ничего не наторговать.

⚡Важно не только определить какой сейчас рынок, но так же иметь свою стратегию на каждый случай.

( Читать дальше )

🔸Рост рынка практически без сильных откатов

🔸Низкая волатильность активов

🔸Низкие ставки ЦБ

🔸Накачка рынков ликвидностью

🔸Дешёвые деньги

🔸Низкая инфляция

🔸Рост основных компаний крупной капитализации

▶️Такой рынок может быть от 1 до 3 лет.

🟠 Спекулятивный цикл

🔸Рынок в свободном падении или боковом тренде

🔸Высокая волатильность активов

🔸Высокие ставки ЦБ

🔸Высокая инфляция

🔸Отсутствие стабильности в финансовой отчётности

🔸Краткосрочные движения

🔸Рост акций второго и третьего порядка, малой капитализации

▶️Такой рынок может быть от 1 до 2 лет

💡Для инвестора или спекулянта важно понимать и уметь определять в каком цикле находится рынок.

Можно 2 года просидеть с нулевой доходностью в спекулятивном рынке, когда другие зарабатывают хорошие деньги.

И также несколько лет пытаться спекулировать в инвестиционной фазе и из за низкой ликвидности кормить брокера комиссией и ничего не наторговать.

⚡Важно не только определить какой сейчас рынок, но так же иметь свою стратегию на каждый случай.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс